みなさんこんにちは、このブログを書いている東急三崎口です。

この記事では、シリコンウエハメーカーであるSUMCOの2024年の決算について書いていきます。

決算情報

株式会社SUMCOの決算情報は、こちらのページから見ることができます。

https://www.sumcosi.com/ir/library

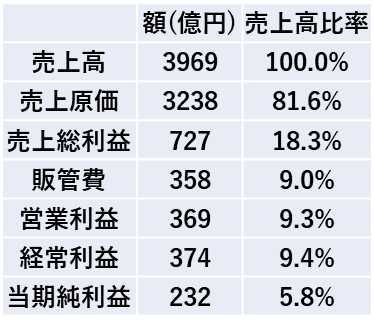

損益計算書

2024年の年間の損益計算書を抜粋すると、このようになっていました。

年間の売上高は、約4000億円で、営業利益率は9.3%程度となっています。

半導体向けシリコンウエハを作っているので、原価率は80%近くなっています。

一方で、販管費率が売上高比9.0%と、比較的低くなっているのはウエハメーカーの特徴でしょう。

従業員の人件費は必要としても、基本的にはBtoBの商売なので、広告宣伝費は抑えることができているんだと考えられます。

とはいえ、ちびまるこちゃんへのCM出稿もなされていた(執筆日時点では出稿を取りやめられていますが)ので、社名を認知してもらうことはBtoBの企業でも重要なんだと思わされます。

SUMCOさんのCMは、社名とイメージを知ってもらうための広告になっていて面白いので、興味がある方は是非見てみてください。

下記リンク先から見れます。(当たり前の話かもしれませんが、シリコンウエハの特性については、全く出てこないです。)

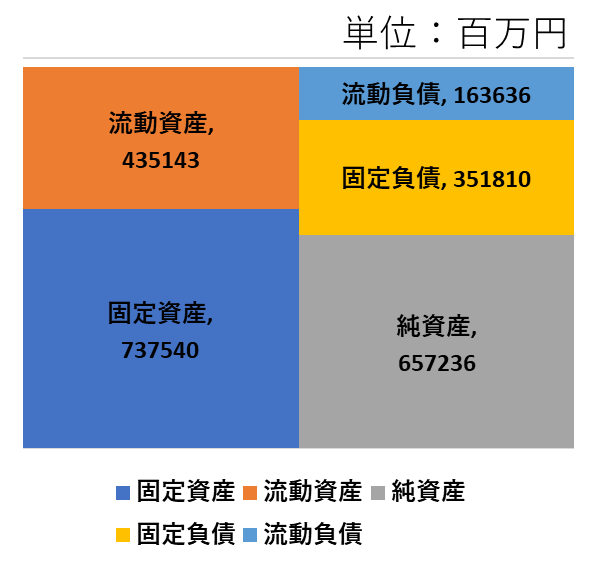

貸借対照表

2024/12/31時点の貸借対照表を図にすると、このようになっていました。

信越化学には及びませんが、負債は小さめで自己資本比率は56%でした。

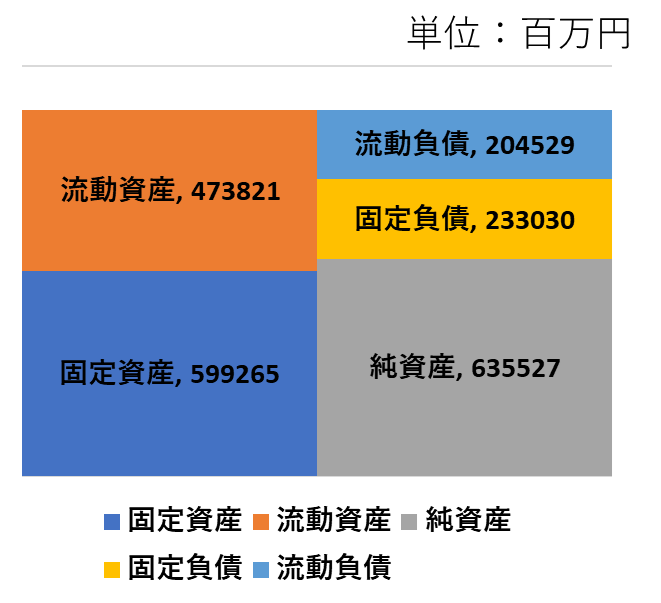

1年前と比較してみましょう。2023/12/31時点の貸借対照表はこのようになっていました。

比較するとわかりすくて、固定資産が1400億円ちかく増えている分、固定負債が1200億円程度増えています。

ざっくりした貸借対照表の形から見ると、「借金して設備投資しましたよ」ということを示しています。

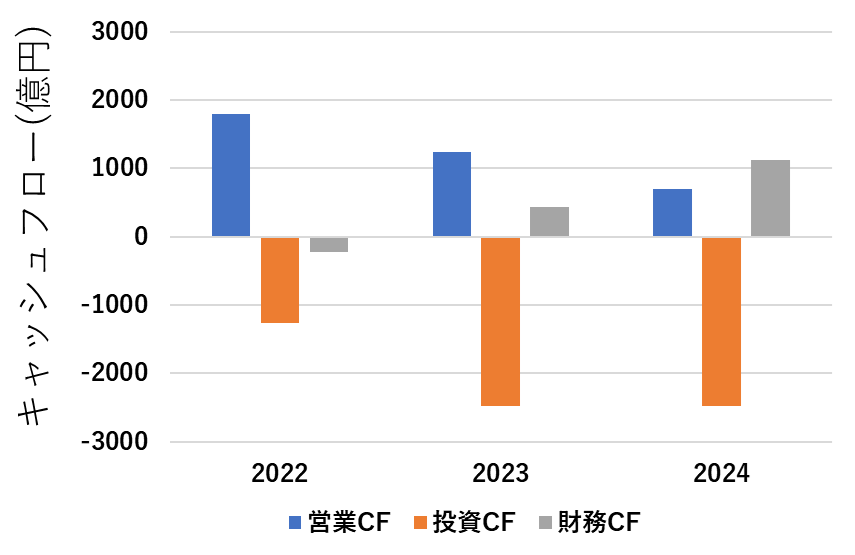

キャッシュフロー

2022年から2024年のキャッシュフローの推移を図にすると、このようになります。

2022年から2024年にかけて、メモリ不況等の影響を受けて売上高が減少し、営業CF自体は減少傾向にあります。

一方で、投資CFは2023年、2024年は高止まりしていることがわかります。

決算説明会でも述べられていましたが、新しい製造拠点の整備における建屋への投資で比較的大きめの投資を行っているからだそうです。

営業CFが増えていれば、その中から設備投資の費用をまかなっていくのが理想です。しかし営業CFが減少傾向にあるものの、設備投資を行わないといけないと判断したので、財務CFがプラスで増えていると考えられます。

この傾向が、貸借対照表に反映されているわけです。(設備投資で固定資産が増えて、投資の費用を賄うために借金をしたので固定負債が増えているという形です。)

設備投資は需要に先行して行わないといけないので、営業CFが減っているから投資はやめますというわけにもいかないです。

SUMCOに関しては、投資を行っているフェーズなので、どの段階でウエハ市況が好転するのかが重要でしょう。

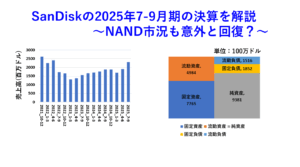

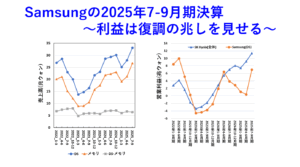

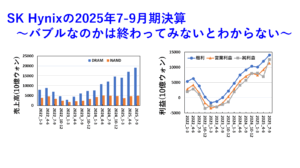

2025年には好転してほしいものですが、半導体メモリメーカーの決算を見ていても、AI向けと非AI向けで明暗が分かれているので、非AI向けが好転しないと全体の需要の底上げにはつながらない感はあります。

300mmウエハの在庫状況

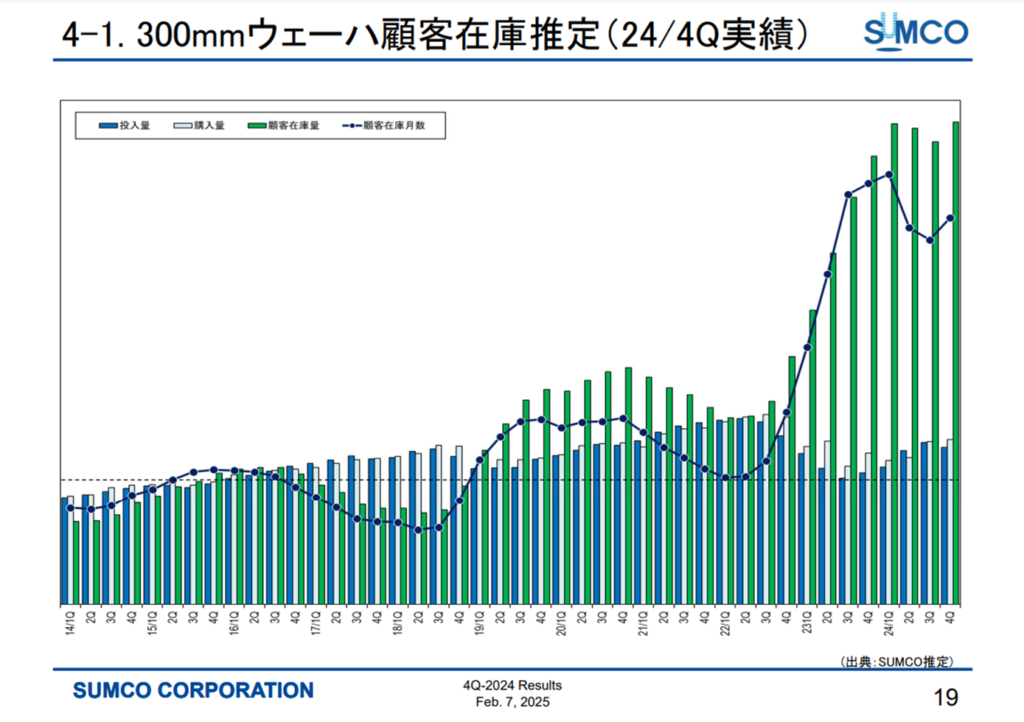

さて、ここからはSUMCOの決算説明資料で出ていている300mmウエハの在庫状況推計を見てみます。

(2024年4Q SUMCO決算資料説明会資料(https://ssl4.eir-parts.net/doc/3436/ir_material_for_fiscal_ym13/172129/00.pdf)より引用。)

300mmとして、全体を見た場合の在庫推計は、高止まってる印象です。

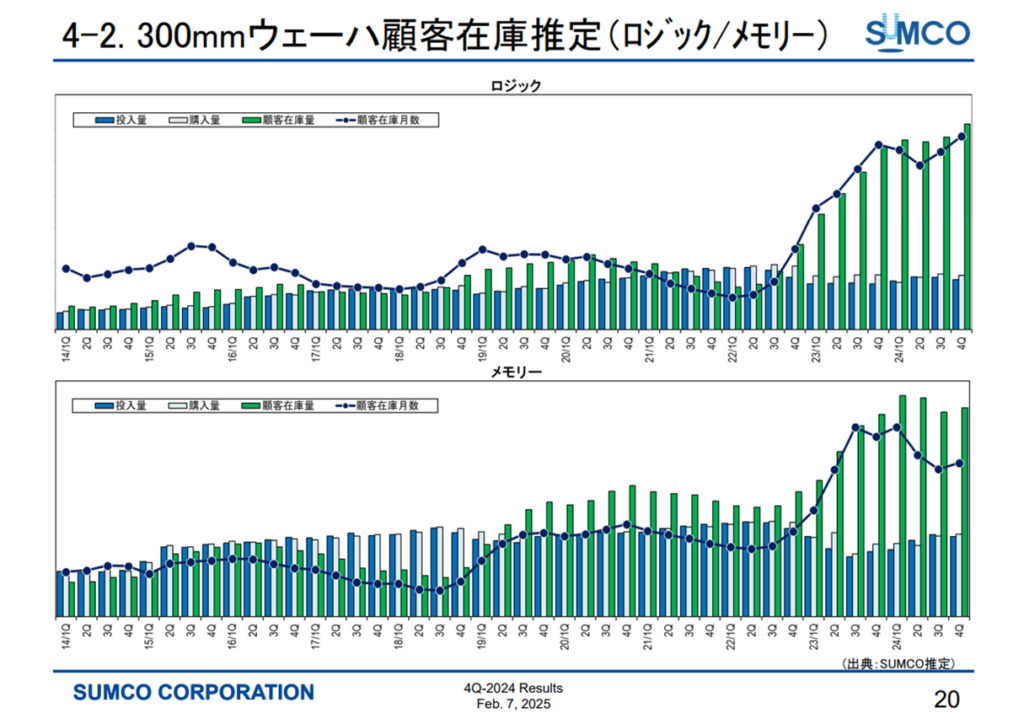

ロジック、メモリ別で見ても、どちらも在庫が積みあがっているようです。

(2024年4Q SUMCO決算資料説明会資料(https://ssl4.eir-parts.net/doc/3436/ir_material_for_fiscal_ym13/172129/00.pdf)より引用。)

ロジックにしても、メモリにしても、AI向けの先端品は高く売れるので、デバイスメーカーの売上としては上がっていますが、それ以外の需要がそこまで回復していないのが背景にあるのではないかと感じます。

なぜこんなことを感じるかというと、2018年前後にメモリがバブルだった頃の在庫水準と全然違うからです。

メモリに関しては、メモリ不況時に積みあがった在庫が解消できずに、そのまま高止まっているのが続いている状況のように見えます。

今後伸びると考えられる領域

半導体シリコンウエハに関して言えば、今後伸びると考えられる領域はどこなのという話になります。

SUMCOの決算説明資料にわかりやすくまとめられているんですが、ただ図を貼るだけだとコピペになってしまうので、少し形を変えます。

今後需要が伸びると考えられているのは、この4つです。

・ロジック(裏面給電)

・DRAM(HBM)

・NAND(CBA)

・CIS(回路基板貼り合わせ)

ロジックの裏面給電に関しては、どう作るにしても2枚のウエハが必要になるので、裏面給電が必要とされるデバイスが増えればウエハの使用量は増えるでしょう。

ただ、ロジックで裏面給電が必要になる世代は、先端品に限られるので全体の需要の中での割合は小さいと考えられます。

次に、DRAMのHBMです。これは、圧倒的にウエハの使用量が増えるでしょう。8枚積みでも8枚のメモリウエハと1枚の回路基板が必要になるので、他とは段違いです。

従来のデバイスと比べて、お化けのようにウエハを使うので、HBMの需要はシリコンウエハの需要を牽引していく可能性は大いにあります。

NANDのCBAは、メモリセルと制御回路を別基板に作って貼り合わせる形で、今のところキオクシア/WDだけが先端品で採用しています。

各社先端品での導入は検討しているでしょうが、どのタイミングになるかは会社次第でしょう。

NANDは物量が大きいので、CBA化すると使うウエハの量自体は増えるでしょう。ただ、先端品からの導入になるので、CBAが採用される世代が増えていくにつれて徐々にウエハの使用量が増えていく形になると考えられます。

CISは、貼り合わせで作られるセンサが増えればそれに準じてウエハの使用量も増えるでしょうが、全体の量がどこまで増えるのかは未知数です。

スマホの売上の伸びが鈍化しているので、従来ほどの伸びは期待できない部分があります。産業用の需要もあるでしょうが、貼り合わせを必要とするほどの性能が求められるのかはよくわからないと個人的には考えています。

全体としては、半導体産業の伸びに伴ってウエハの使用量は伸びていくと考えられます。

中国製ウエハの台頭をどう考えるか

最後に、中国メーカーのウエハについて考えていきます。

シリコンウエハ自体は、原理的には金属シリコンの原石を入手してるつぼで溶かして単結晶として引き上げることができれば作ることはできます。

ただ、原理的に作れるからといって、それがすぐ既存メーカーの品質に追いつけるかと言われると別問題です。

逆に言うと、既存メーカーは高品質なシリコンウエハを作るための「ノウハウ」を有しているからこそ、他社に簡単に模倣されない製品を作ることができているとも言えます。

単純に、ウエハに品質を求めない用途(ダミーウエハや再生ウエハ)であれば、安いものを使うことに合理性があるので、中国製のウエハが入ってくる可能性はあるでしょう。

ただ、高品質なウエハをコンスタントに作れるかどうかは、既存メーカーと比べて未知数な部分はあるので、個人的にはそう簡単には中国製のウエハを製品に使うことはできないのではないかと考えています。

極端な話、デバイスメーカーから見れば、ウエハの品質は安定している前提で、製品を作っていくわけです。

ウエハの性能がばらついたことが原因で、ラインに流した製品が不良品になるリスクを考えると、安かったとしてもそう簡単には置き換える判断ができないでしょう。(少なくとも、私が担当者ならそう簡単には置き換え判断はできないです。)

中国メーカーが台頭するにあたっての一番の脅威は、中国市場にウエハを売りにくくなることだと考えられます。

従来、日本製のウエハを買ってくれていた中国の会社が、中国製を使うことになって、ウエハが売れなくなると、その分を別の市場で売らないといけなくなります。

とはいえ、中国と同等の市場を他に求めるのは困難なので、この部分での中国市場の進出の困難さが今後どの程度出てくるかが一つのキーではなかろうかと感じます。

おまけ

この章は完全におまけです。

決算説明会の質疑応答で、社名を出さずに「調子がいいところ」とか「最近元気がないところ」という表現のやりとりがあって、笑ってしまいました。

決算説明会は、誰もが聴けるので、社名をオープンに出すことはできないにしても、こんな形でやりとりがなされるんだ・・・と思ってしまいました。

あとは、質疑は証券会社の方がほとんどでしたが、決算や業績の見通しについての質問が多かったように感じました。

技術的な部分については、そこまで踏み込んでいない印象だったので、もっと技術に精通した人が質問者だったらなぁなんて感じる部分もあります。(決算説明会の場だったからかもしれませんが。)

まとめ

この記事では、SUMCOの2024年の決算を読み解いてみました。

損益計算書だけ見ると減収減益でしたが、ちゃんと見てみると設備投資に注力していることがよくわかる内容だったと思います。

記事の内容に明らかな間違いや、誤植、誤解を招く表現等がありましたら、コメントかお問い合わせフォームでご連絡いただけるとありがたいです。(基本的に、頂いたコメント等には全てお返事しております。)

このブログでは、半導体に関する記事を他にも書いています。半導体メモリ業界が中心ですが、興味がある記事があれば読んでみてください。

この記事はここまでです。最後まで読んでくださってありがとうございました。

コメント