みなさんこんにちは、このブログを書いている東急三崎口です。

この記事では、Western Digitalの2024年4-6月期の決算について解説します。

売上

全体

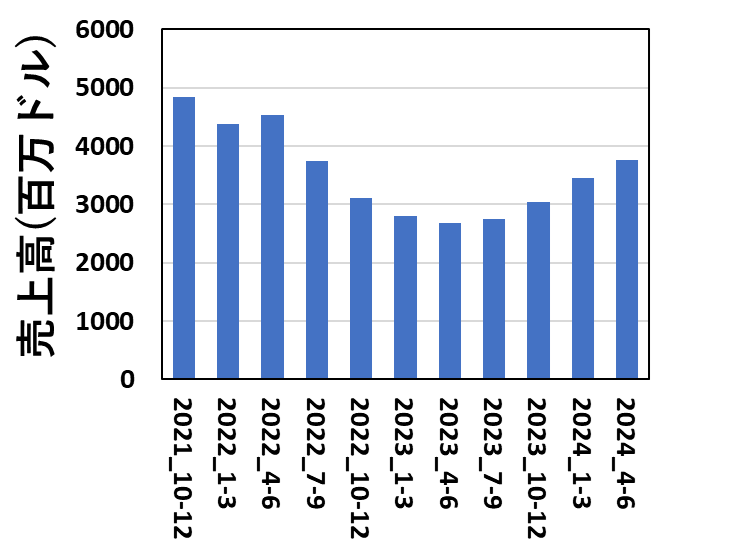

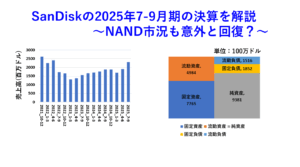

Western DIgitalの全体の売上高について見ていきます。

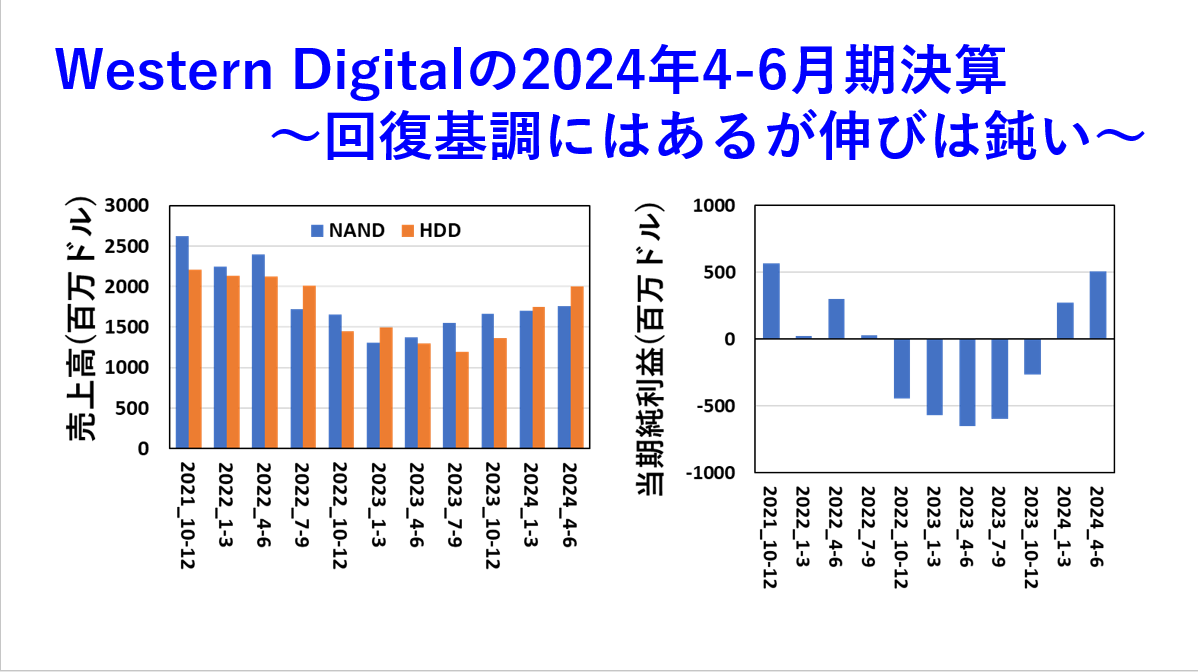

2024年4-6月期は、先期より回復していてメモリの需要回復の恩恵を受けているように見えます。

NAND・HDD別

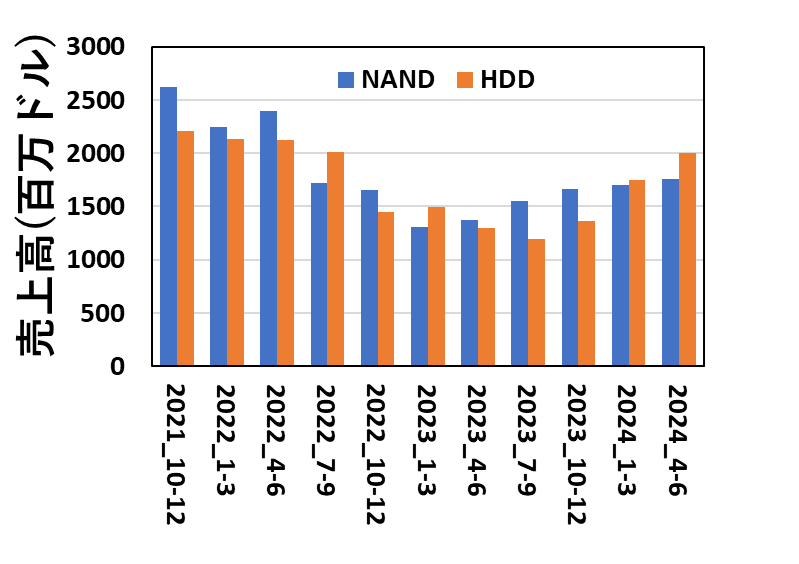

Western DIgitalは、NAND・HDD別の売上を公表しているので、それぞれの売上を見るとこのようになっています。

今期は、HDDの方がNANDを上回っていました。

NANDに関しては、不況期の底は抜けましたが、思ったより回復しておらず売上が先期と比べてほとんど伸びていないことがわかります。

競合他社の業績と比べると、伸びが物足りないように感じます。

粗利

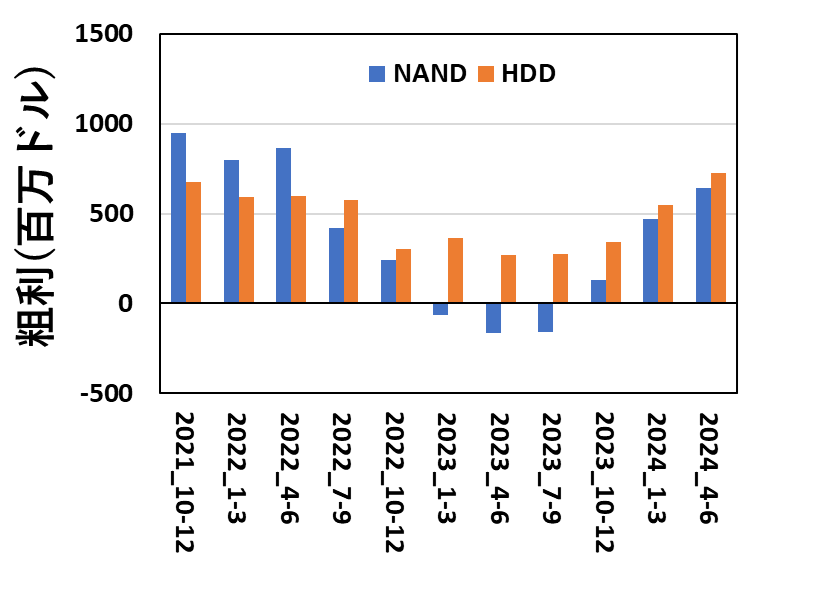

Western DIgitalは、粗利も開示しているのでNAND・HDD別に見ていきます。

粗利に関しては、NAND・HDDともに回復傾向にあります。

NANDは売上高が増えておらず、粗利が回復しているということは、売価が上がっていると考えられます。

メモリ不況前は、HDDよりNANDの方が粗利が高かったですが、2022年7-9月期以降はNAND事業の粗利がHDD事業を上回ることができない状況が続いています。

売上高の差はそこまで大きくないので、Western Digitalの中ではNANDは儲かりにくい事業になっているようです。

この辺の事情が、NAND部門をスピンオフする方向につながっているのではないかと考えられます。

利益

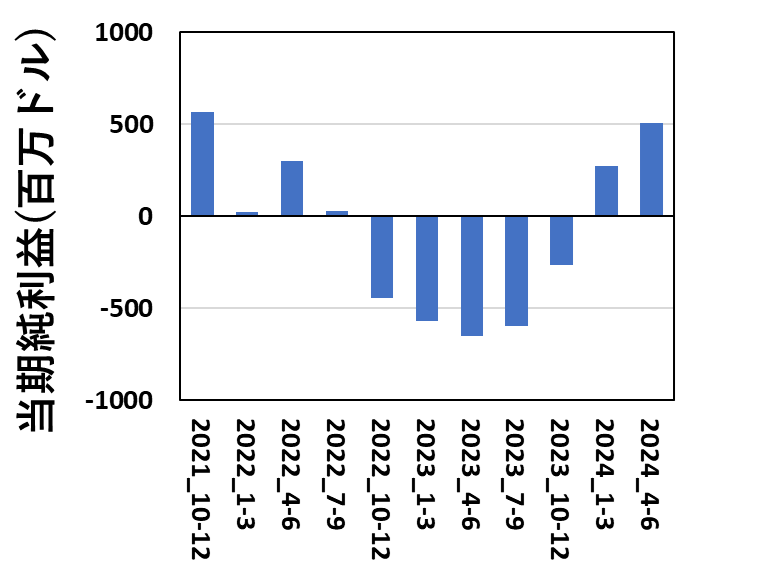

Western DIgitalの当期純利益を図にすると、このようになります。

全社利益としては、2024年1-3月期に黒字転換し、2024年4-6月期ではメモリ不況前と同レベルまで回復しました。

メモリ市況回復に伴って、NANDの粗利が黒字転換し、ストレージ需要の高まりからHDDの売上が増加したことが原因だと考えられます。

とはいえ、ここ2年を見るとメモリ不況期に出した赤字を取り返すところまで至っていません。

貸借対照表から財務を見る

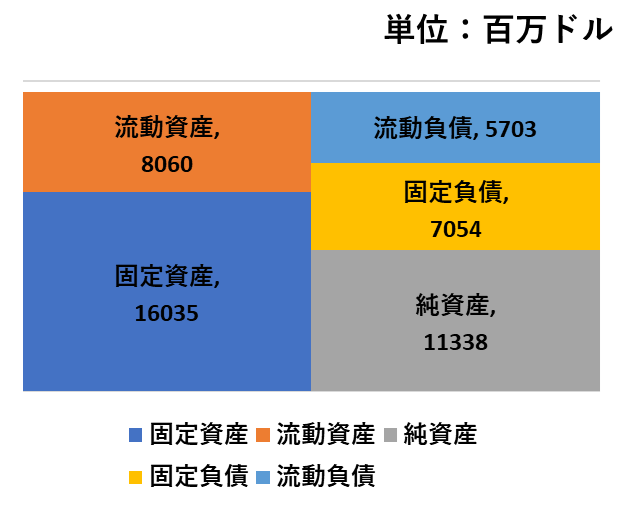

2024/6/30時点の貸借対照表を図にすると、このようになります。

こんなもんだろうという印象のBSです。自己資本比率をざっくり出してみると、47%程度でした。

Western Digitalは、HDDとNANDの2本足でHDD事業はNANDほど浮き沈みが大きくないので、ある程度安定したキャッシュフローが見込めます。

HDD事業から見ると、NANDが不況の時期はHDDが作ったキャッシュフローがNANDに食われている形になるので、NANDをスピンオフする形になったのではないかと考えられます。

自分たちが稼いだキャッシュがNANDの巨額赤字で吹っ飛んでしまう形になるので、HDD事業からすればいい話では無いのでしょう。

NAND事業から見ると、メモリ不況期の保険にはなりますが、NANDの赤字が巨額すぎて全てリカバリーできるほどの保険にはなりません。

感覚的には、NAND一本足よりはましだけれども、2つの事業をやっていることによる相乗効果が見込めるかと言われるとそこまで大きなものはないという見方になります。

コベナンツ

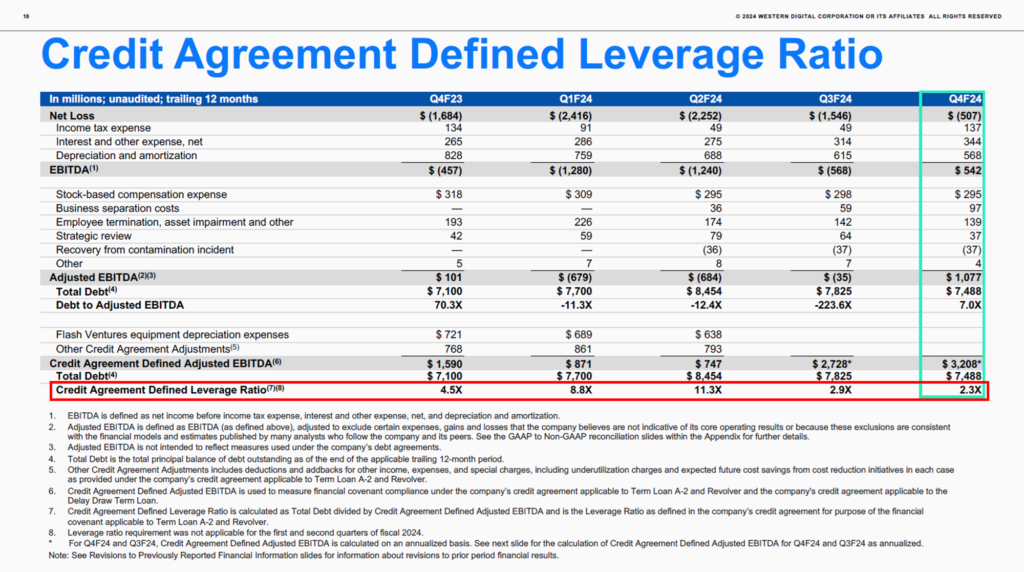

Western Digitalの決算発表では、最近コベナンツと転換社債のことが書かれています。

転換社債に関しては、保有している人でなければあまり関係ない話なので、コベナンツについて見ていきます。

コベナンツに関しては、非常に複雑なのでWDの決算発表からスライドを引用しています。

(引用元:https://investor.wdc.com/static-files/2dd32636-fcf0-4377-998e-37816581f5eeのp18)

簡単に考えると、借金に対して一定以上の財務制限条項がついていて、財務制限条項の一つがレバレッジレシオだということです。

色々数字が並んでいますが、実効的に見るべきは”Credit Agreement Difined Leverage Ratio”です。

計算式はややこしいですが、調整後EBITDAと負債の割合のことを示しています。

負債総額を調整後EBITDAで割っているので、値が小さい方がレバレッジが小さいことを意味しています。

直近四半期のデータが並んでいます。今期と先期は3倍弱で済んでいますが、メモリ不況期は最大10倍程度まで増えていました。

調整後EBITDAがマイナスの時点で、かなり厳しい状況だったことは間違いないですが、今期はまともな水準に戻ったことを意味していると考えられます。

このまま、メモリ市況が好調な状況が続けばいいんですが、不況期に転じると財務制限条項に抵触するリスクは抱えたままです。

スピンオフに向けて

最後に、Western DigitalがNAND部門をスピンオフすることについて考えてみます。

Western Digitalは2024年下半期に、NAND事業をスピンオフすることを公表しています。

NAND部門はスピンオフされると、NAND一本足の事業の会社となります。

HDDとNANDが同じ会社であることによる相乗効果が見込めないのが、スピンオフされる主要因だと思われますが、NAND事業から見ると、従来より経営環境が厳しくなることが予測されます。

NAND一本足ということは、メモリ市況の中でもNAND市況によって業績が大きく変動することになります。

かつ、製造で協業しているキオクシアもNAND一本足なので、NAND市況が低迷した時に業績が大きく落ち込むことが容易に予測できます。

また、NAND市場は大手メーカーが5社あり、寡占市場にはなっていません。つまり、価格競争が厳しい市場であることを意味しています。

このような背景を考えると、スピンオフされるNAND部門は、同じことを続けていてもジリ貧になっていく可能性は高いです。

スピンオフ後に、キオクシアとの合併話などが再燃することを予測していますが、どちらにせよNAND専業メーカーとして従来より厳しい環境に置かれることは間違いないでしょう。

環境が厳しくなることが予測される中で、スピンオフされるNAND事業の経営陣がどのような判断を下すのかは、今後も注目です。

まとめ

この記事では、Western Digitalの2024年4-6月期の決算について解説しました。

メモリ不況から回復期にありますが、NANDの売上はそれほど回復していません。また、スピンオフ後に従来より環境が厳しくなるNAND部門がどのようなかじ取りをしていくのかが非常に注目です。

記事の内容に明らかな間違いや、誤植、誤解を招く表現等がありましたら、コメントかお問い合わせフォームでご連絡いただけるとありがたいです。(基本的に、頂いたコメント等には全てお返事しております。)

このブログでは、半導体に関する記事を他にも書いています。半導体メモリ業界が中心ですが、興味がある記事があれば読んでみてください。

この記事はここまでです。最後まで読んでくださってありがとうございました。

コメント

コメント一覧 (2件)

NANDは今年は需要がなくて大変です

供給過剰..

AIデータセンター企業向けSSDのみ需要が爆発

三星(サムスン)とハイニックスの今年の企業向けSSDの売上を前年比4倍増加する見通しだと述べた。両社のeSSDのシェアは今年80%を超えそうです

yolo様

コメントありがとうございます。

東急三崎口です

NANDに関しては、エンタープライズ向けSSDに偏った需要のようなので、

SK Hynix(Solidigm)とSamsungは、恩恵を受けていますが他社は・・・ですね。

NANDをひとくくりで考えるよりも、データセンタ向けeSSDとそれ以外に分けて考えた方が、わかりやすいと思っております。

キオクシア・WDは、NAND全体で見たときのシェアは持ってますが、eSSDのシェアが低いので他社と差が付きそうに思います。

(キオクシアに関してはNAND専業なので、データセンタ向けSSDが弱いのは痛手ですね。)

PCの置き換え需要が出てくれば、少し話は変わってくると思いますが。

今後ともよろしくお願いいたします。