みなさんこんにちは、このブログを書いている東急三崎口です。

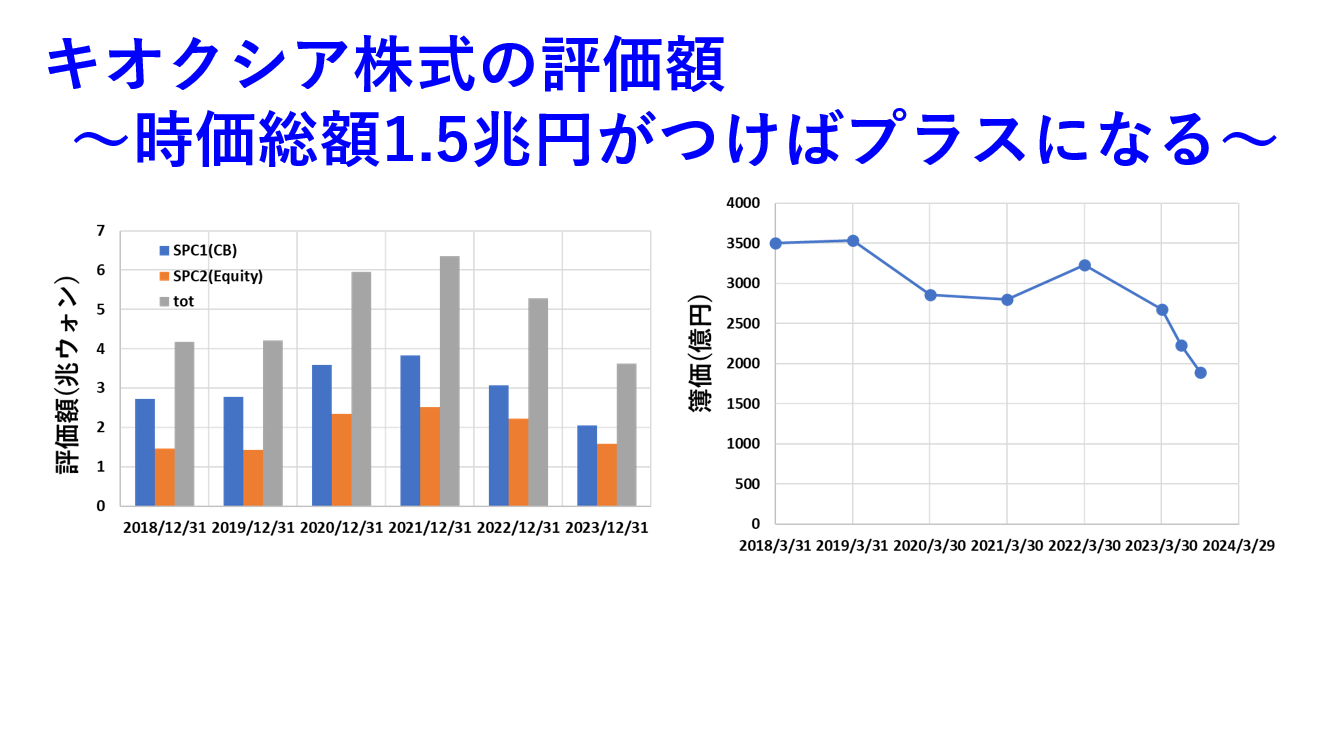

この記事では、近々IPOが行われると予測されているキオクシアの株式について、既に株式を保有している会社の評価額を見ていきます。

結論としては、上場後の時価総額が1.5兆円を超えるレベルであれば、各社損をすることはなさそうです。

キオクシアの株式を保有している企業

最初に、上場前のキオクシアの株式を保有している企業を見てみます。

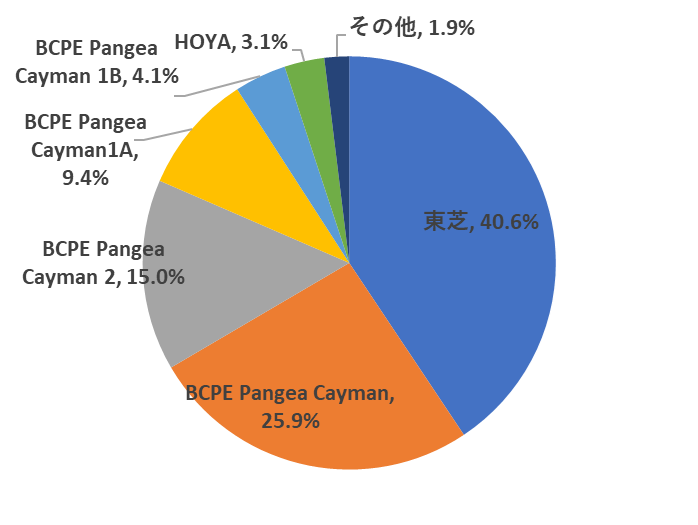

このブログではよく出てくる円グラフですが、株式保有比率にすると、このような形になります。

大株主は、東芝・BCPE Pangea Cayman ○○・HOYAです。

BCPE Pangea Cayman ○○は複雑な構成になっていますが、大きくはSK Hynixが3950億円出資しています。(東芝メモリ売却時です。)

新規上場する場合は、東芝・SK Hynixの株式評価額が決まってくる形になります。新株発行もあるでしょうが、それほど大きな割合にはならないと予測されるので、ここでは無視して考えます。(この辺の細かい話は、IPO目論見書が出てから考えます。)

各社の評価額

キオクシアの大株主である、東芝とSK Hynixのキオクシア株式の評価額はある程度まで公表されていました。

東芝に関しては、上場廃止前まで有価証券報告書に記載されていました。(現在では、上場廃止されたため公開されていません。)

SK Hynixは、IRのAudit Reportの中で評価額が公開されています。

それぞれのデータは、下記サイトから引用しているので興味がある方は見てみてください。(見る人はいないかな・・・)

東芝

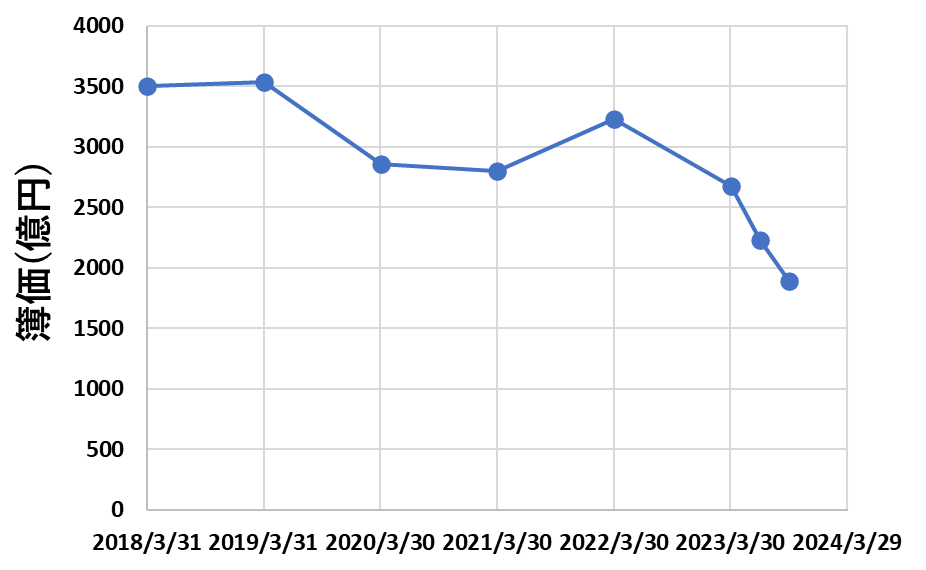

東芝の保有するキオクシア株式の評価額を見てみます。

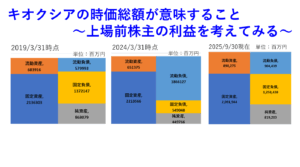

東芝がメモリ部門を売却したのが、2017/6なので2018/3/31時点からキオクシア(当時は東芝メモリ)株式の簿価が公開されています。

東芝は、メモリ部門を売却時に3505億円を再出資しているので、東芝から見た時のキオクシア株式のスタートラインは3505億円です。

上場時の有価証券報告書および四半期報告書で公開されているのは、2023/9/30時点での簿価が最後です。

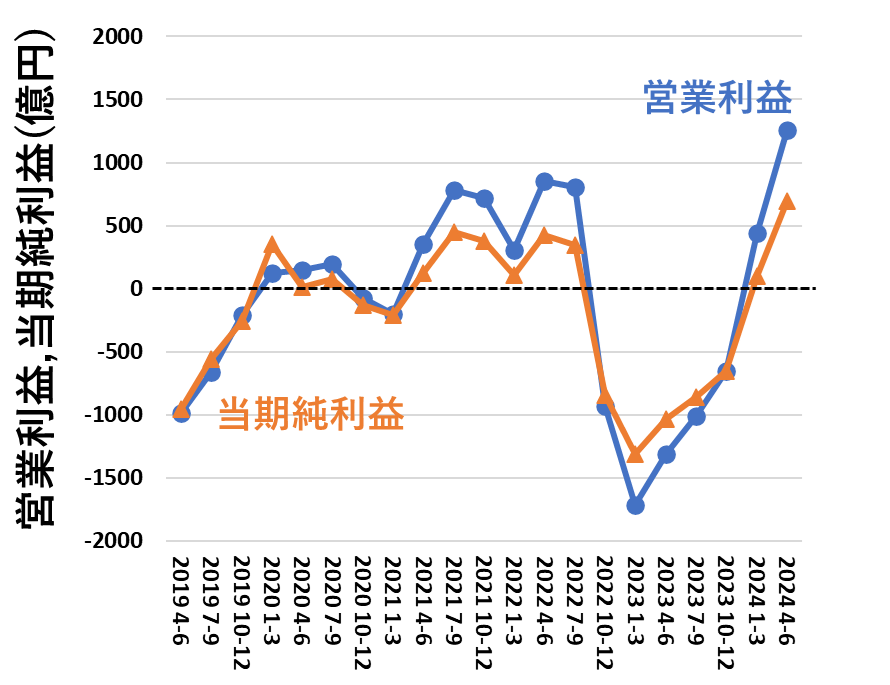

図をみていただければわかるとおり、2023年の簿価の落ち方がかなり急激です。

東芝から見れば、キオクシアの株式は関連会社株式という扱いになり、時価が無い株式です。(上場したら話は別です。)

時価が無い株式とはいえ、連結貸借対照表には関連会社株式として資産に計上する必要があります。

時価がある株式は時価で算出すればいいわけですが、時価が無いので公正価値を見積もる必要があります。

公正価値がどうやって計算されるのか?ということに関しては、会計の専門家でないとわからない世界ですが、一応解説してあるサイトがあるので念のため紹介します。

といっても、東芝がキオクシア株式の公正価値をどのように評価しているのかは、有価証券報告書には記載されていないうので、詳しいところはわかりません。

一応、監査法人も著しい価値の減少が無いことを確認しているとして認定してますが、細かい部分はブラックボックスです。

2024年度では、キオクシアが黒字転換したので、評価額は上がっているかもしれませんが、2023年当時はかなり評価額としては落ちていたことがうかがい知れます。

さて、ここでキオクシアが上場した時に、1.5兆円の時価総額がついた時のことを考えてみます。

東芝の持ち株比率は約40%なので、保有株式の時価総額は約6000億円になります。

当初出資した額は、3505億円だったので、時価総額1.5兆円がつけば東芝としてはプラスだといえるでしょう。

キオクシアの株式数を考えると、時価総額1.5兆円は1株約3000円程度に相当するので、3000円を超える株価がつくかどうかがIPOの成否を分けるといえるでしょう。

SK Hynix

次に、SK Hynixについて見ていきます。東芝と違って、少し複雑です。

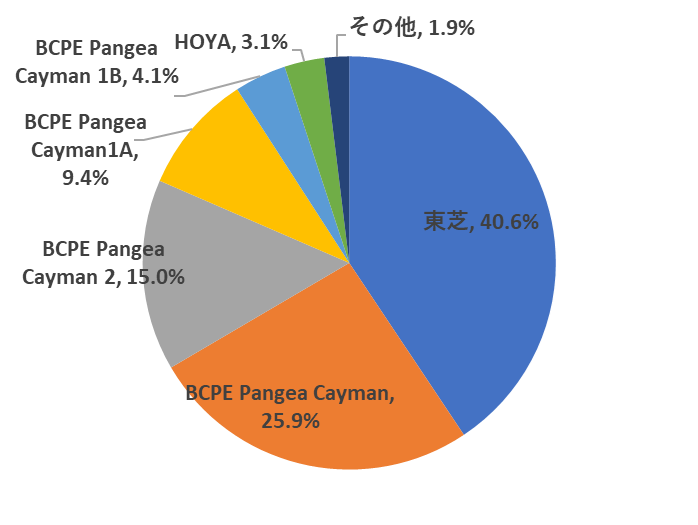

再度、株式保有比率のグラフを出しますが、SK HynixはBCPE Pangea Cayman 2の株式を間接保有しています。(出資時の金額は1290億円。)

これとは別に、BCPE Pangea Cayman等に対して転換社債(Convertible Bond)の形で、2660億円出資しています。(出資時の金額。)

株式と転換社債の形でトータル3950億円を出資しています。ただ、2027年まではSK Hynixはキオクシアの株式を15%以上保有できないので、IPOしたとしてもSK Hynixがキオクシアの株式を買い増すことはできません。

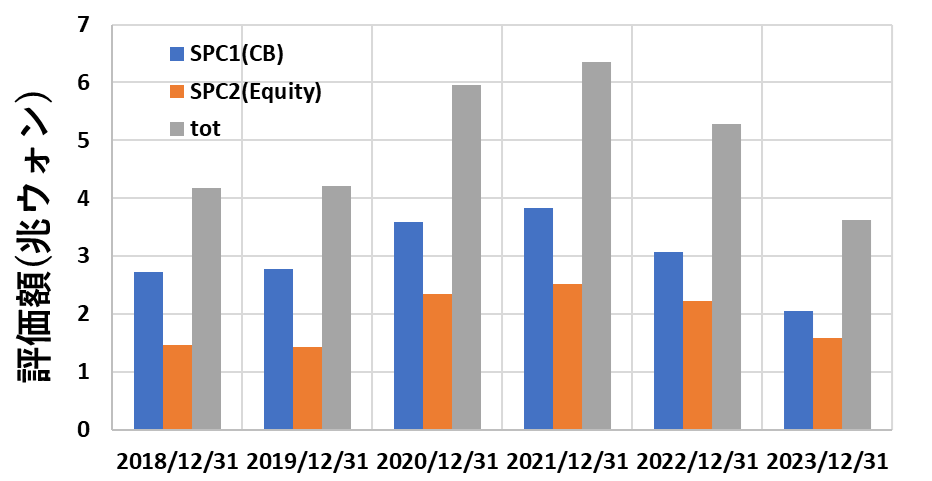

SK Hynixは、株式としての持分(Wquity)と転換社債としての持分(CB)をそれぞれ評価しています。

公正価値の評価方法は、詳しく開示されていません。

2023/12/31時点の評価額は、株式と転換社債を合わせて約3.6兆ウォンとなっています。

評価方法が違うので、東芝の簿価とトレンドが違いますが、2023/12/31時点では前年と比較してかなり評価額が落ちていることがわかります。

キオクシアがIPOした時の時価総額が1.5兆円で、SK Hynixが保有できる株式比率の上限である15%の時価総額を考えると、2250億円となります。

SK Hynixが株式として出資した額は1290億円なので、約1000億円のプラスです。

SK Hynixが、キオクシア株式を売却するのか保有し続けて買い増しを狙うのかは現時点ではわかりませんが、時価総額1.5兆円のラインに着地すればリターン約1000億円になることは確かです。

時価総額1.5兆円を超えれば損にはならない

東芝とSK Hynixの出資に対するリターンを見てきましたが、キオクシアの上場時の時価総額が1.5兆円を超えれば、既存株主としては損しないラインにあることはおわかりいただけたと思います。

時価総額1.5兆円は、1株3000円前後の値段なので、ブックビルディングの時点で3000円で買い手がつくかどうかが、このIPOの成否を握っていると考えられます。

逆に、時価総額1兆円程度になってしまうと、東芝やSK Hynixのリターンはほとんど無くなってしまいます。

2020年にIPOを狙った時は、時価総額2兆円がターゲットでした。2兆円になれば、既存株主は相当なリターンが期待できましたが、2024年は1.5兆円狙いになっていることを考えると、現実的な線を狙っていると思われます。

IPOするなら今しかない

時価総額1.5兆円を超えられるかどうかは、マーケットがキオクシアの成長性をどう考えるか次第です。

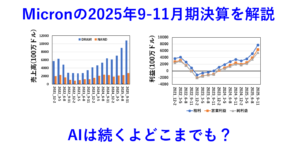

ただ、キオクシアから見たときに、IPOをする時には黒字でないといけないので(東証プライム市場は赤字上場は困難です)、ここ数年の中では今が一番のチャンスです。

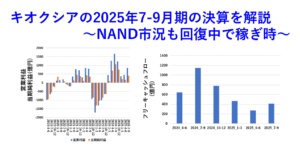

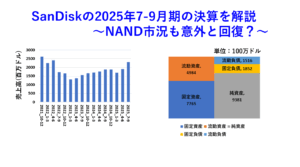

かつ、メモリ市況が好転していて営業利益も四半期で1000億円を超えるなど、メモリメーカーが稼げるときの業績です。

メモリメーカーは、業績の上下が激しいからこそ、IPOするなら好況期にやるしかないというのが私の考えです。

キオクシアのIPOがオオカミ少年だという記事も出ていましたが、私の見方では「今IPOできなければずっとできない」と考えています。

四半期利益が1000億円を超えるような業績で市場から買い手がつかなければ、今後市況が悪化した場合にはますます買い手がつかないでしょう。

IPOの目的が既存株主のEXITだったとしても、「今できなかったらいつできるの?」というタイミングであることは間違いないと言えます。

実際にIPOが行われるとすれば、IPO目論見書が出ると思うので、出てきたら改めて見ていきたいと思っております。

まとめ

この記事では、キオクシアの既存株主である会社の評価額を見ていきました。

IPOするなら今しかないですし、時価総額が1.5兆円を越えれば既存株主は損することは無さそうだという結論です。

記事の内容に明らかな間違いや、誤植、誤解を招く表現等がありましたら、コメントかお問い合わせフォームでご連絡いただけるとありがたいです。(基本的に、頂いたコメント等には全てお返事しております。)

このブログでは、半導体に関する記事を他にも書いています。半導体メモリ業界が中心ですが、興味がある記事があれば読んでみてください。

この記事はここまでです。最後まで読んでくださってありがとうございました。

コメント

コメント一覧 (2件)

約2兆円で東芝が売却。

かたや、1.5兆の市場価値で出資者は儲かる。

この間のギャップが理解できないのですが。キオクシアが借金として負担した部分ですか?

はたしてベインキャピタルは味方だったのか、敵だったのか?

匿名様

コメントありがとうございます。東急三崎口です。

たしかに、一見すると東芝が2兆円で売ったのに、時価総額1.5兆円で出資者は儲かるのか?と思ってしまいます。

売却時の価格は約2兆円ですが、このうち株式と転換社債の出資額は8622億円です。

残りは、優先株と銀行からの借金で賄われています。(約1.1兆円)

つまり、株式と転換社債に出資した場合、時価総額1.5兆円でIPOできれば保有株の価値は約2倍になる計算です。

優先株と銀行からの借金は、キオクシアの負債として現在も残っています。(当初よりは減っていますが、それでも数千億円は残っているはずです。)

東芝からの売却スキーム自体がLBOと呼ばれるもので、会社の売却に掛かった費用を売られた会社の将来のキャッシュから返す仕組みになっています。

結果的に、キオクシアは売却された瞬間から、巨額の負債を負わされる宿命にあったわけです。

今後ともよろしくお願いいたします。