みなさんこんにちは、このブログを書いている東急三崎口です。

この記事では、Samsungの半導体部門の2024年10-12月期の決算について解説していきます。

Samsungの公式IR情報は、こちらのリンク先から見れます。

https://www.samsung.com/global/ir/financial-information/earnings-release

全体の売上・利益

Samsungの事業構成は大きく4つに分かれています。

DX(Devixce eXperience)

DS(Device Solutions)

SDC(Samsung Display Company)

Harman

半導体はDS部門です。

Samsungは、他の半導体メモリメーカーと違って、半導体メモリ以外での収益も大きいので、全体の売上と利益の比率を簡単に見ていきます。

売上

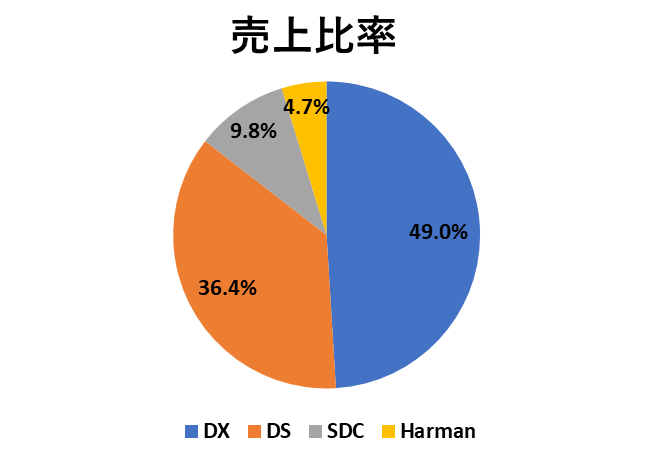

Samsungの2024年10-12月期の売上比率を図にすると、このようになります。

売上高の観点から見ると、DX部門(スマホ等)が約半分を占め、残りの35%程度をDS部門が占めています。

利益

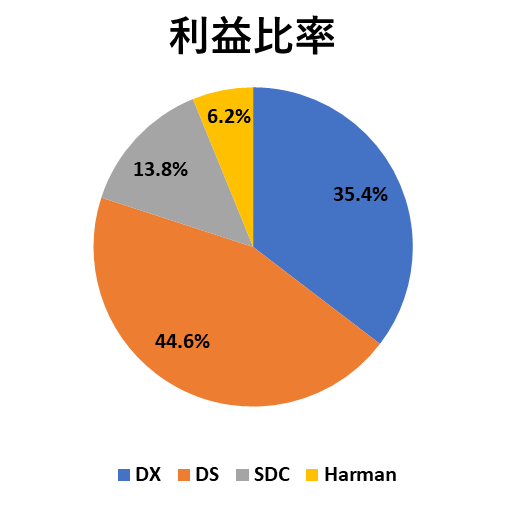

次に、利益に占める各部門の割合を図にするとこのようになります。

利益の比率で見ると、DS部門がトップになり、全体の45%近い利益を稼ぎ出しています。

半導体メモリ事業は、市況の波の影響を受けるので、利益は大きく上下しますが、好況期にはSamsung全体の利益の45%程度を稼ぐ稼ぎ頭の部門であることがわかります。

半導体部門の業績

Samsungの全社の売上と利益を見たので、半導体部門(DS部門)について見ていきます。

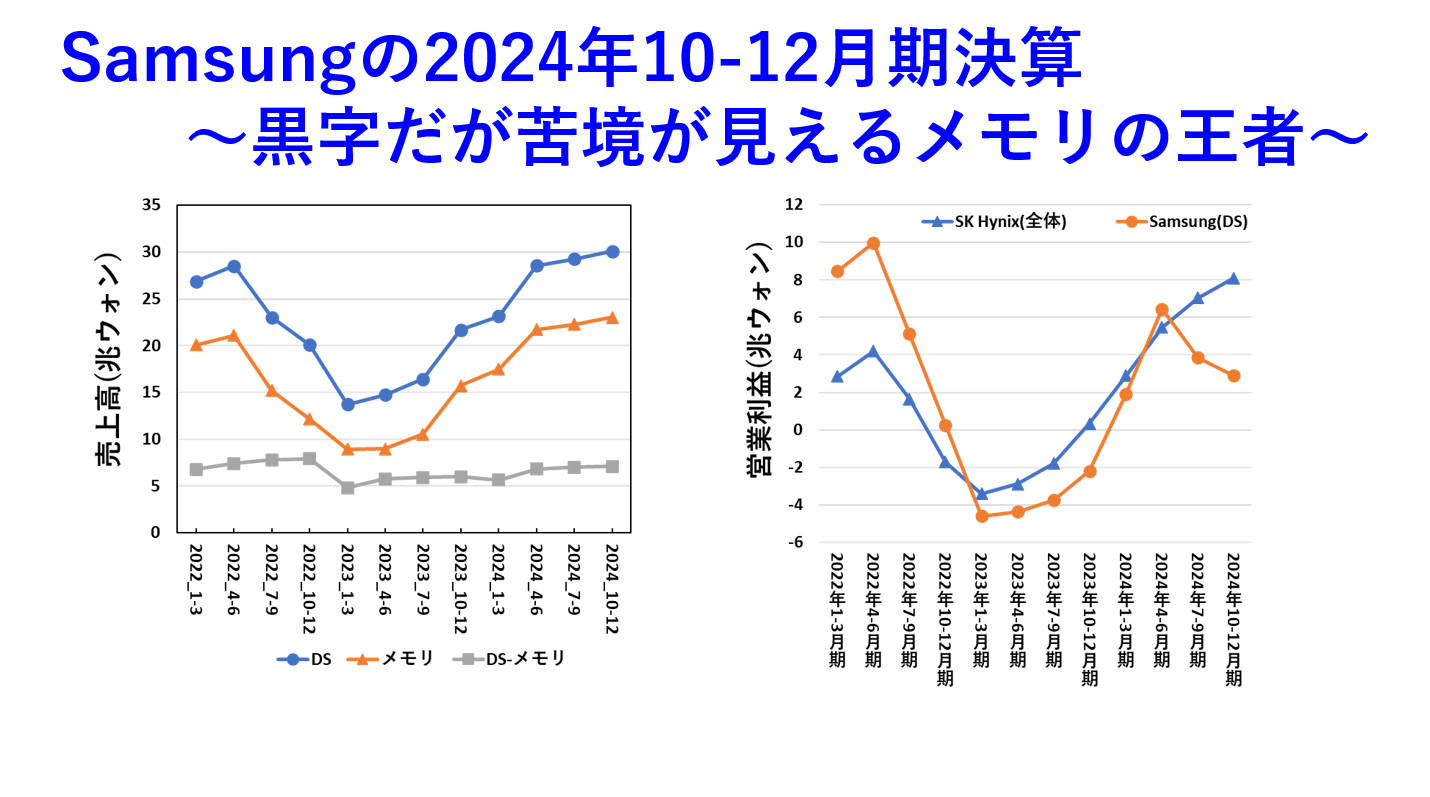

売上

Samsungの半導体部門、メモリと非メモリ(System LSI・Foundry)の2つに分かれます。

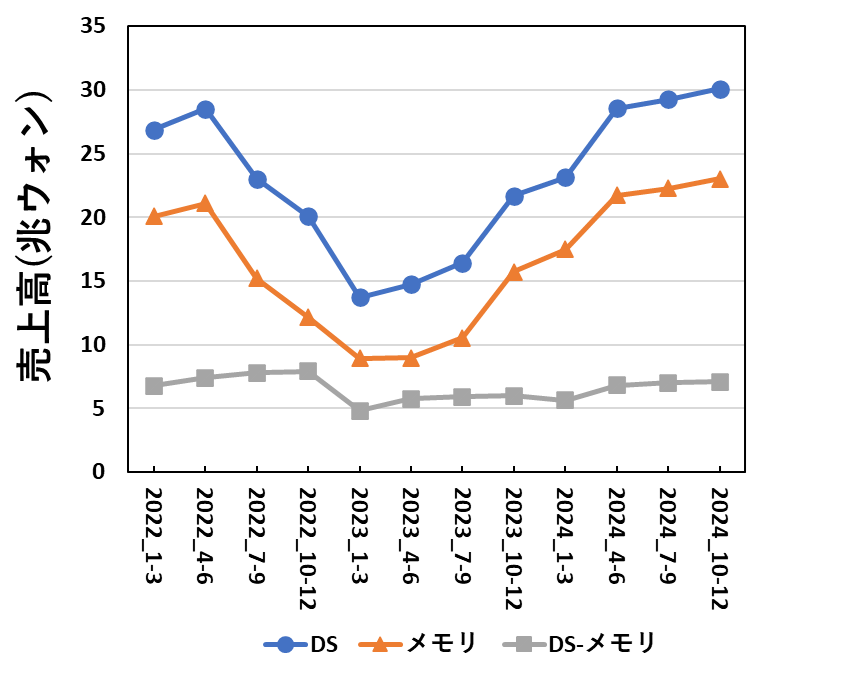

全体の売上高・メモリの売上高・非メモリの売上高をそれぞれ図にすると、このようになります。

DS部門全体の売上高は、メモリの売上高と連動しています。

メモリの売上に関しては、メモリ不況時からの回復傾向は続いていますが、伸び率は鈍化しているのがわかります。

DS-メモリで示している、非メモリの売上高は、驚くほど伸びていないことがわかります。

ここ2年を見ても、ほぼ横ばいなので、事業としては稼げていないことがよく見えます。

利益

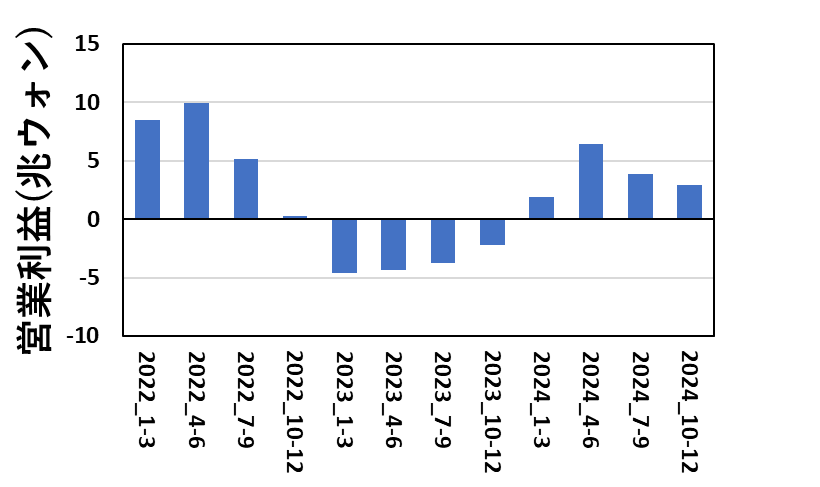

SamsungのDS部門の利益を四半期ごとに図にすると、このようになります。

営業利益に関しては、DS部門全体のものしか公表されていません。

特徴的なのが、メモリ市況の回復に伴ってメモリの売上高は増えているのに、営業利益は減っていることです。

これは、DS部門が非メモリの事業も含んでいて、非メモリへの投資がかさんで営業利益は減収傾向であるようです。

ここからわかるのは、メモリ市況は好況であるものの、DS部門全体で見ると売上高の割に稼げていないことです。

貸借対照表から財務を見る

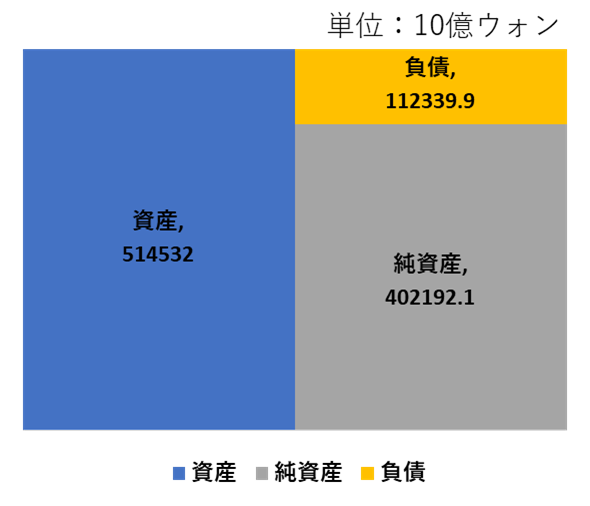

2024/12/31現在の貸借対照表を図にすると、このようになります。

相変わらず、財務体質は非常にいい状態を保っています。自己資本比率は78.2%でした。

Samsungは負債が小さいBSを維持しています。このBSを見る限り、多少赤字が出たとしてもすぐに経営が立ち行かなることは無いことがわかります。

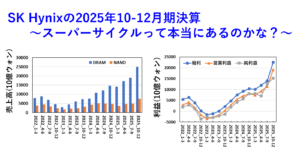

SK Hynixとの比較

Samsungのメモリ部門とSK Hynixの業績を比較してみます。

売上

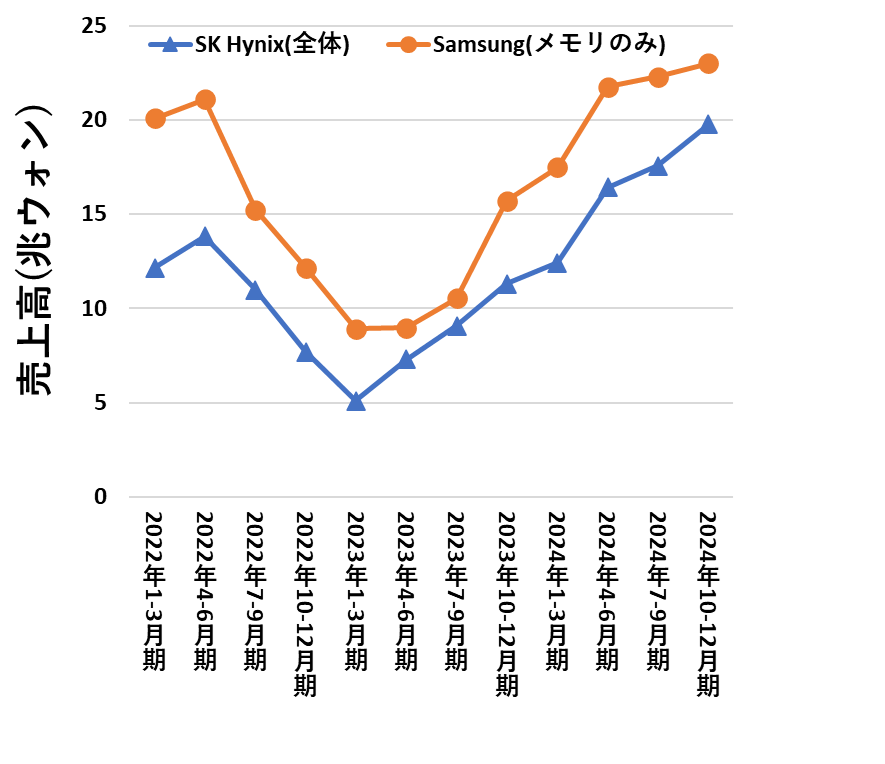

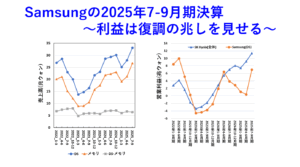

売上高を四半期ごとに図にすると、このようになります。

(Samsungはメモリだけ、SK Hynixは全社の売上です。)

Samsung・SK Hynixともに、メモリ市況の回復と、生成AI特需の恩恵を受けて、売上高は増加傾向です。

Samsungは、直近3四半期で売上高の増加が頭打ちになっているのに対して、SK Hynixは売上高の伸び率は落ちていません。

HBMの特需が背景にあると思われますが、このままの状況が続くと、2四半期後にはSamsungのメモリ事業の売上高をSK Hynixが超える可能性も大いにあります。

利益

次に、利益を比較します。

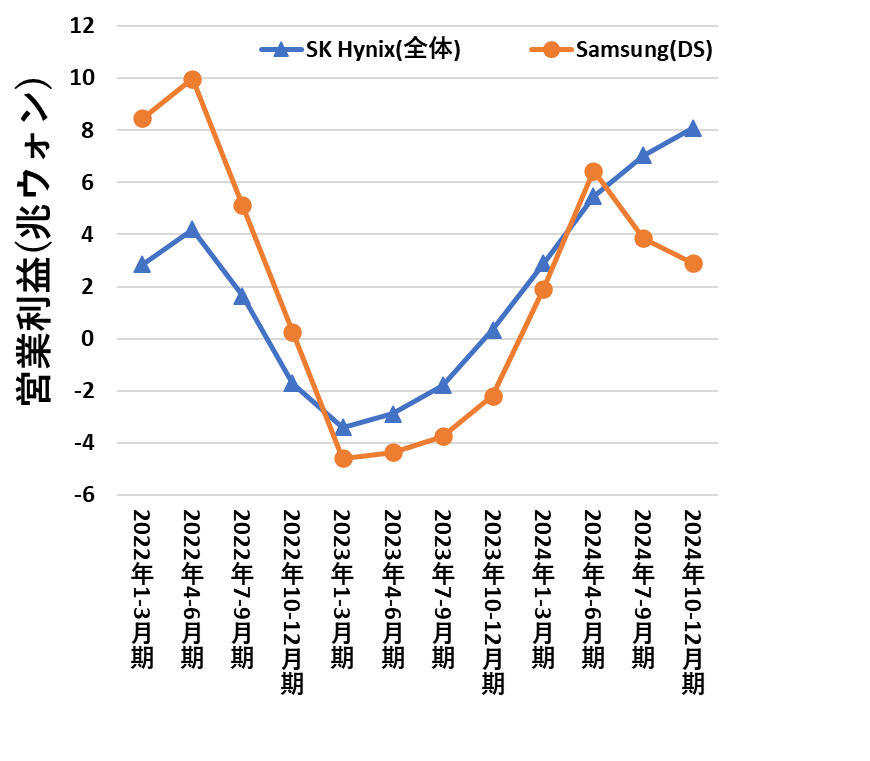

特徴的な形をしていて、SK Hynix全社の利益が、SamsungのDS部門の利益を完全に上回りました。

メモリ不況前(2022年4-6月期)は、6兆ウォン程度の差があったのを考えると、衝撃的でした。

メモリ不況期にSK Hynixの利益がSamsungを上回っていても、不思議さはありません。製造能力が大きい会社の方が、固定費が大きいので売上高の減少の影響を受けて赤字額が大きくなりがちだからです。

不況からの回復期には、製造キャパが大きい会社の方が有利なので、2024年4-6月期にSamsungが逆転したのを見て、このままSamsungがSK Hynixを越えていくんだろうと思っていました。

しかし、直近2四半期で、SamsungのDS部門の利益が急減したので、話が変わってきました。

DS部門では、ロジック半導体(System LSI・Foundry)の投資が必要になるので、ロジックへの投資で利益が減っているように見えている可能性はあります。

ただ、ロジックへの投資を差し置いて考えても、メモリ自体で思ったより稼げていない可能性はあります。(今期のSK Hynixとの差分が5兆ウォンなので、ロジックへの投資だけでは説明できない額です。)

黒字だが苦境が見える内容

DS部門の展望(Outlook)を見る限り、メモリはハイエンドDRAM(DDR5・HBM)とQLC SSDに注力していくようです。

とはいえ、SK Hynixが先行している部分でもあるので、キャッチアップしていくのが大変なのは事実でしょう。

従来のSamsungは、他社との技術に関して超格差を生み出すことで、先端世代の投資を早くして差をつけることを続けてきました。

しかし、HBMでSK Hynixに先行されたあたりから、超格差による技術の先行がうまくいかなくなっているように見えます。

かつ、メモリでもDRAMとNANDを、ロジックでは自社のSystem LSIとFoundryを抱えている中、どれも先頭に立てていないように見えます。

DRAMでは、HBMでSK Hynixに先行され、FoundryではTSMCが先端を走っています。

技術開発の速さと、他社を凌駕するシェアでメモリの王者だったSamsungの面影はかなり薄くなっているといえるでしょう。

BSを見る限り、財務体質的には問題がないので、経営がすぐに傾くとは思いませんが、半導体メモリの王者で居続けられるかどうかは、よくわからなくなってきたなという印象です。

まとめ

この記事では、Samsungの2024年10-12月期の決算について解説しました。

HBMでSK Hynixに先行されているのもあり、ロジックへの投資も必要なこともあり、黒字でありながら苦境が見える決算でした。

記事の内容に明らかな間違いや、誤植、誤解を招く表現等がありましたら、コメントかお問い合わせフォームでご連絡いただけるとありがたいです。(基本的に、頂いたコメント等には全てお返事しております。)

このブログでは、半導体に関する記事を他にも書いています。半導体メモリ業界が中心ですが、興味がある記事があれば読んでみてください。

この記事はここまでです。最後まで読んでくださってありがとうございました。

コメント