みなさんこんにちは、このブログを書いている東急三崎口です。

この記事では、半導体メモリメーカーであるMicronの2023年9-11月期の決算を解説します。

Micronの公式IRページはこちらです。全て英語での発表ですが、興味がある方は是非原本を読んでみてください。

https://investors.micron.com/

Micronの2023年6-8月期の決算は、こちらの記事で解説しています。

決算内容

早速、決算の内容を見ていきます。

売上高推移

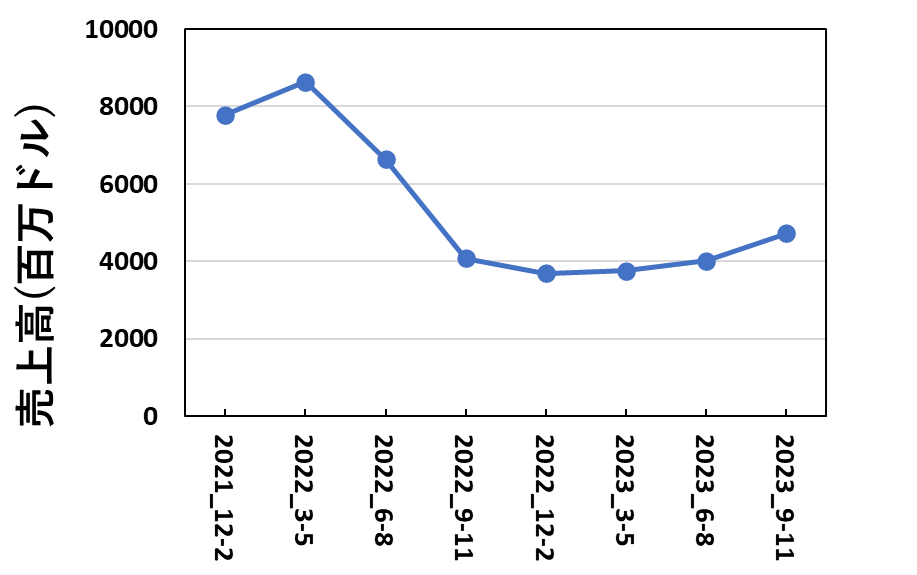

直近8四半期分の売上高の推移を図にしています。

今回の記事から、決算期の書き方を2024_1Qのような表記から、2023年9-11月期のような表記に変更しました。

決算期は会社によって違うので、ぱっと見で比較がしにくいと考え、ダイレクトな年月表にしています。

売上高の推移を見ると、2022年後半からの急激なメモリ不況は底を打って、緩やかではありますが売上が上昇に転じていることがわかります。

上昇に転じているとはいえ、メモリ不況前の水準には程遠く、底は打ったけれども軟調な回復局面と言えるでしょう。

DRAMとNANDの売上

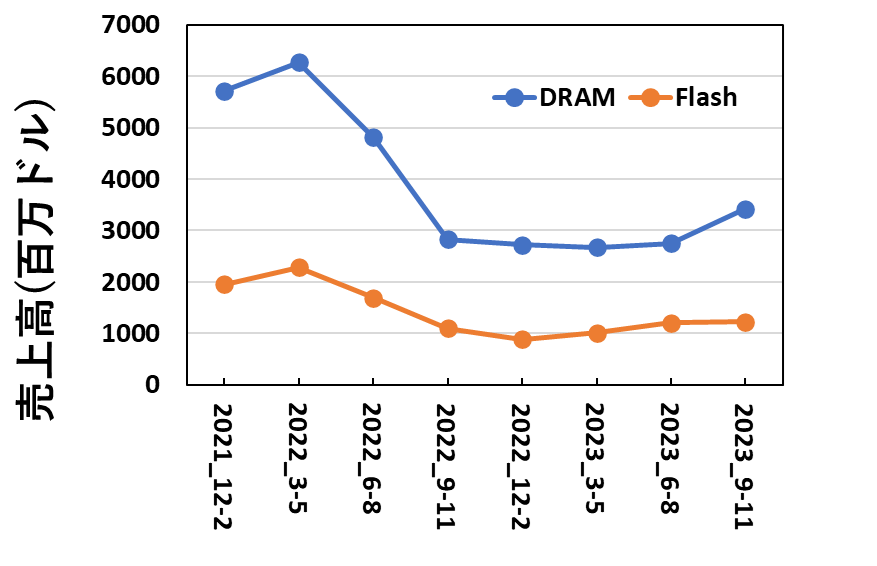

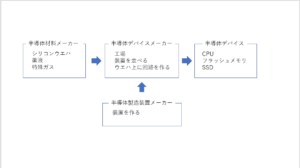

Micronは、DRAMとNANDフラッシュのそれぞれの売上も開示しているので、それぞれの売上を比較しています。

もともと、Micronは売上高比率でDRAMとNANDが7:3くらいです。つまり、DRAMの市況の影響を強く受ける会社です。NAND市況の影響も受けますが、NAND一本足のキオクシアとは違い、DRAMで稼いでいる会社だと言えます。

DRAMとNANDの売上を比べると、違いがはっきりしています。先期(2023年6-8月期)の決算では、DRAMもNANDも底は打ったが、鮮明な回復傾向とでは言えない状況でした。

しかし、今期の決算はDRAMの回復がはっきりと見えています。一方で、NANDフラッシュの売上は先期とほとんど変わらない水準にとどまっています。

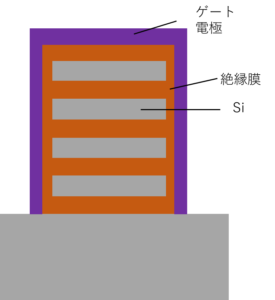

半導体メモリとひとくくりにしても、DRAMとNANDで回復傾向に大きな差があります。後で詳しく書きますが、DRAMは生成AI向けのGPUに組み込まれるHBMの需要が売上高の増加を牽引していると考えられます。

一方で、NANDフラッシュはDRAMと同じ半導体メモリでありながら、用途が違うため生成AI向けのGPUの好況の恩恵を受けることは出来ていないようです。

メモリ市況の回復を牽引しているとみられる、生成AIの需要に乗ったDRAMと、乗れないNANDという差がはっきりと見えていると、私は考えています。

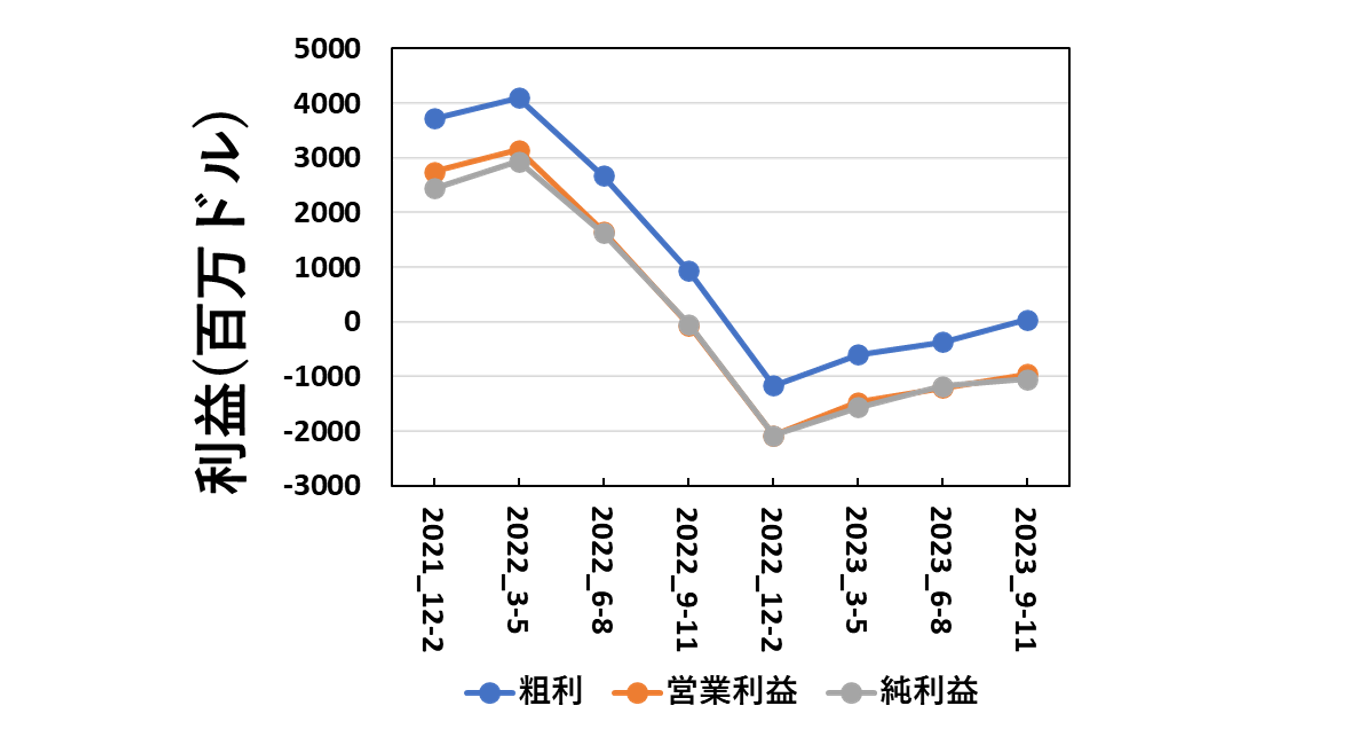

利益の推移

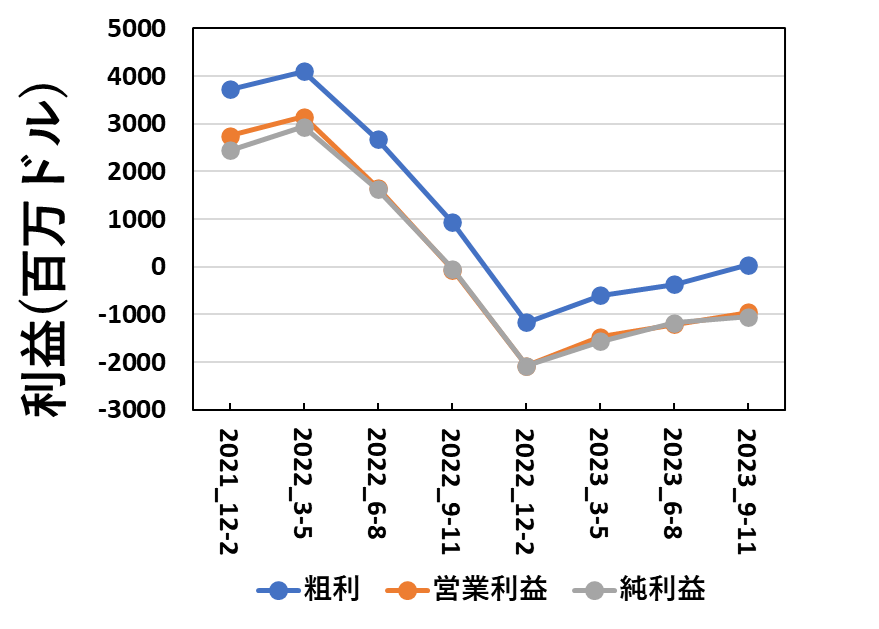

次に、利益の推移を見ていきます。

今期は、(図の中だと見にくいですけど)粗利がギリギリプラスに転換しています。メモリ不況の底だった2022年12月-2023年2月期から3四半期ぶりに粗利がプラスに転換しました。

粗利がギリギリプラスなので、営業利益・純利益ともに赤字となっています。どちらも、約10億ドルの赤字です。(1ドル150円として、日本円換算すると1四半期で1500億円程度の赤字といったところでしょうか。)

粗利と営業利益・純利益の差分は、どの期もだいたい10億ドルなので、売上があと10億ドル増えれば黒字転換すると考えられます。

メモリ不況の底が深かったのでしばらく赤字が続いていますが、半導体メモリ業界は好況期には四半期で20-30億ドルの利益が出る業界なのでメモリ市況が回復傾向にあれば、そのうち(多分来期には)黒字に転換すると言って良いでしょう。

Micronは、DRAMが稼ぎ頭でNANDフラッシュのシェアは20%も無いので、NANDの市況低迷が続いたとしても一番影響を受けにくいメーカーであるとも言えます。

財務内容

今期の利益を見たので、財務内容として貸借対照表を見ていきます。

貸借対照表

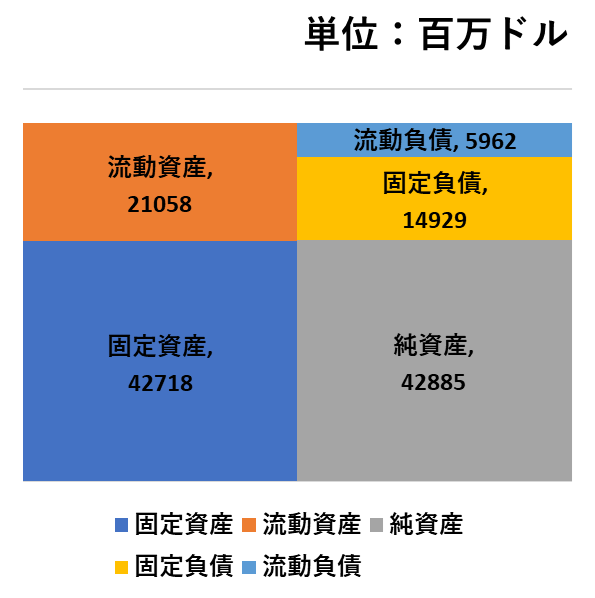

Micronの2023年11月末日現在の貸借対照表を図にすると、このようになっています。

先期と比べてそれほど変化はありません。自己資本比率は67.2%となっており、半導体メモリメーカーの中では自己資本比率が高い側の会社です。(Samsungは別格で、Micronより財務体質が良いですが、SK Hynix・Western Digital・Kioxiaと比べると、Micronの財務体質は良いです。)

Micronが強いのは、負債の少なさでしょう。負債が少ないということは、レバレッジの掛け方が小さいことを意味します。一般的に負債が少なければ少ないほど良いとは言いませんが、半導体メモリ業界のように各社が赤字を出すような時期がある業界では、自己資金をどれだけ持てているかが会社の体力であると言ってもいいと思います。

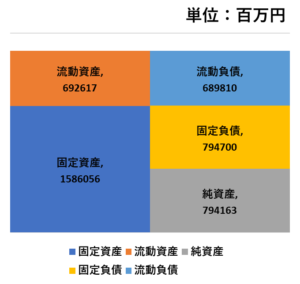

流動負債・固定負債を合わせても、流動資産と同等レベルしかないので、少なくとも借金返済に追われるリスクは小さいです。Micronの貸借対照表だけ見ても、「ふーん」で終わってしまうと思いますが、キオクシアの貸借対照表と見比べると、違いがはっきりとわかります。

少し古いデータですが、半導体メモリメーカーの財務をこちらの記事で比較しています。財務が良い会社と厳しい会社がはっきりと分かれています。興味がある方は読んでみてください。

DRAMは回復傾向・NANDは・・・

Micronの決算資料から読み取れるのは、DRAMは生成AIへの投資によるHBMの需要増が売上を牽引しているということです。

生成AIに使われるGPUにHBMが使われるので、DRAMとしての売上は増えているようです。一方で、NANDフラッシュは生成AIの投資が増えても需要が増えないことから、売上がそれほど回復していません。

この傾向から考えられるのは、メモリ市況の回復は生成AI投資によるHBMの需要増に頼っている状況だということです。

言い換えると、従来半導体メモリが必要とされると考えられていた最終製品の需要が増えているわけではないということです。

例えば、PC・スマートフォン・データセンター向けSSDなどは、最終製品の需要が増えれば、DRAMもNANDフラッシュも載っているので、どちらも需要が増えるはずです。しかし、DRAMとNANDフラッシュで市況の回復に大きな差が出ているということは、これらの製品の需要が堅調に回復しているわけではないということを意味しています。

つまり、半導体メモリが必要とされると考えらえる最終製品の需要はそれほど回復しておらず、生成AIに必要とされるHBMがDRAMなので、DRAMの需要が増えて半導体メモリの市況が回復しているように見えているんだと、私は考えています。

もちろん、HBMもDRAMですし、半導体メモリの需要自体が回復しているのは間違いないです。どちらかと言うと、HBMが先行して需要が増えている形なんだと思います。

メモリメーカー全体を見渡してみると、DRAMとNANDの両方を作っている、Samsung・SK Hynix・Micronは、HBMの需要増による売上増の恩恵を受けることができます。一方、NANDしか作っていないWestern DigitalとキオクシアはHBMの恩恵を受けられないばかりか、NAND市況の回復が遅れているので、売上回復の面で他社との差が開く展開になっています。

Micronの立場からすると、HBMで先行しているSK HynixやシェアNo1であるSamsungと、どう戦っていくかを考えた時に、性能面でのアプローチを取ることになるんでしょう。

今後は、生成AIへの投資が牽引するHBMの要求として、高密度化・高性能化・低消費電力化がさらに求められるようになるので、DRAMメーカーの中でも技術開発競争が熾烈になっていくと考えられます。

まとめ

この記事では、半導体メモリメーカーであるMicronの2023年9月-11月期)の決算について解説しました。

DRAMは、生成AIへの投資によるHBMの需要増が顕在化しているような売上増でした。一方、NANDは市況の底を打ったように見えますが、回復は弱いように見えます。

このブログでは、半導体に関する記事を他にも書いています。半導体メモリ業界が中心ですが、興味がある記事があれば読んでみてください。

この記事はここまでです。最後まで読んでくださってありがとうございました。

コメント