みなさんこんにちは、このブログを書いている東急三崎口です。

この記事では、最近話題の奨学金について私自身の経験も踏まえながら、返せない状況が生まれてしまう理由と現実問題としてどうしたらいいのかを書いていきます。

最近の奨学金の仕組みをさらっと解説

私自身奨学金を借りていて、現在も返済を続けています。そういう意味で、仕組みに関してはある程度理解しているんですが、それでも読み解くのが難しいです。

今回取り上げるのは、日本で一番借りている人が多いと思われる日本学生支援機構(昔の日本育英会)の奨学金です。昔から奨学金事業を行っていた日本育英会がその他の法人と統合し、2004年から日本学生支援機構という独立行政法人の形で奨学金事業を行っています。

日本学生支援機構(略称JASSO)のサイトに、奨学金の枠組みや貸与額等が書かれています。が、非常にわかりにくいです。参考のために、JASSOのサイトのリンク先を貼っておきます。

https://www.jasso.go.jp/shogakukin/about/index.html

実際に奨学金を申し込む際には、JASSOのページを参照していただきたいですが、この記事では大枠の枠組みを説明していきます。

枠組み

JASSOが行っている奨学金は、大きく3つに分かれています。

・第一種奨学金(無利子、返済必要)

・第二種奨学金(有利子、返済必要)

・給付型奨学金(返済不要)

近年まで、第一種奨学金と第二種奨学金しか存在しておらず、返済不要の奨学金はありませんでした。2018年度から、給付型奨学金の制度ができたため、現在ではJASSOの奨学金には3種が存在しています。

第一種・第二種は基本的に返済する必要がある奨学金です。(大学院向けの第一種奨学金は、優れた成果を残したと認められた場合、返還の全額免除や半額免除の仕組みがありますが、学部生で借りられる奨学金には返還免除の仕組みはありません。)

違いは2つあって、利子が付くかどうかと、親の年収による制約が第二種の方が緩くなっていることです。

利子の計算方法はややこしいですが、固定利率と利率見直し方式(5年に1回見直しされます)の2種類があります。年によって、利率が変わっていますが、利率見直し方式だと1%以下になっています。詳しくは下記サイトをご覧ください。

https://www.jasso.go.jp/shogakukin/about/taiyo/taiyo_2shu/riritsu/2007ikou.html

第一種は、利子が付かないので単純に借りた額を返していけば良い形になります。(利子が付かないので、利子計算はもちろんありません。)

給付型は、すこしややこしくなっています。まず、給付型奨学金がもらえるのは、住民税非課税世帯かそれに準ずる世帯となっており、給与所得で500-600万円の額面収入がある場合、満額もらうことはできないスキームになっています。

また、給付型奨学金の場合、大学の授業料免除などもセットになっています。仮に、満額支給された場合、自宅外から通学する場合月額66700円になります。JASSOの高校生向けの説明資料を下記リンク先に貼っています。

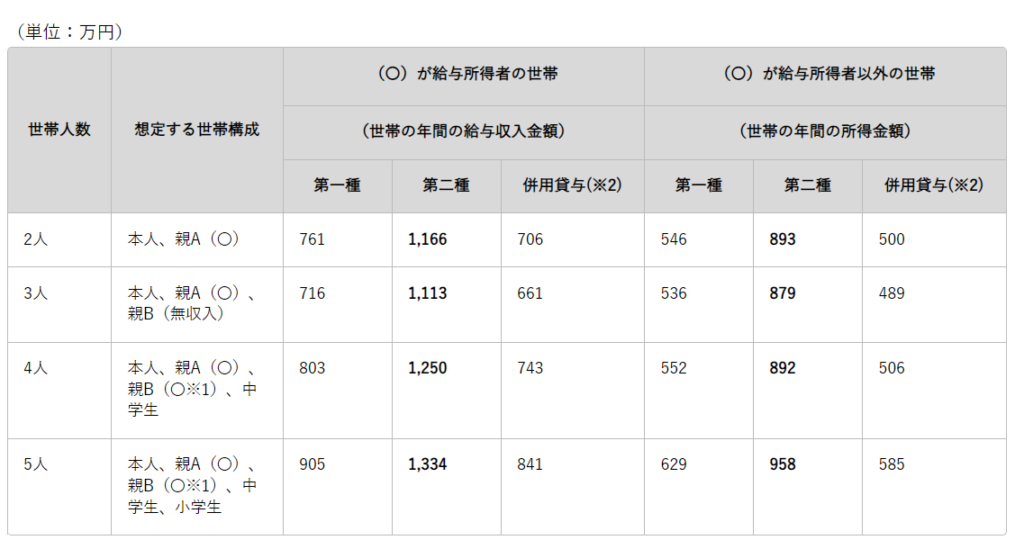

第一種奨学金と第二種奨学金を借りる場合の家計基準が、例示されています。

本図は、「https://www.jasso.go.jp/shogakukin/about/taiyo/taiyo_2shu/kakei/yoyaku.html」から引用しています。

4人世帯で考えると、第一種奨学金は給与所得で800万円以下、第二種奨学金は1250万円以下という線が引かれています。

(給付型は、住民税非課税世帯かそれに準ずる世帯なので、世帯所得の制限は格段に上がります。)

この図を見て頂ければわかるとおり、奨学金を借りる場合には家計の所得の線が引かれています。また、給付型奨学金に関しては誰でももらえるわけではないこともわかると思います。

「奨学金が返せない」状況が発生するのは、第一種か第二種で奨学金を借りた場合なので、ここからは第一種と第二種に絞って話をしていきます。

返済の方法

さて、第一種または第二種で奨学金を借りた場合、大学(または大学院)を卒業して半年経つと返還が始まります。

最近の奨学金には、返還の仕方が2つ選べるようになっています。(これも最近の話で、2017年から所得連動型が始まりました。)

・固定額返還

・所得連動型

固定額返還は、借りた奨学金を15年で返還する場合の月額を毎月返済していく形になります。

例えば、300万円借りた場合15年で全額返済しようとすると、トータルで180か月になるので、毎月の返還額は1.66万円になります。(第二種の場合は厳密に言うと利子分が入ってくるので、返還月額が少し増えます。)

所得連動型は、前年の所得に基づいてその年の返還額が決まります。奨学金の返還額が前年の所得に基づいて決まるので、その年いくら返さないといけないのかは、毎年通知がきます。

返還しなければいけない額の計算式がややこしいんですが、ざっくり計算すると前年の課税所得の10%程度になります。つまり、毎年住民税相当分程度の額を返還していくことになります。

固定額返還型は、返還中はずっと支払額が変わらないので所得が上がれば上がるほど、相対的に返還の負担は小さくなります。一方、所得連動型の場合は、前年の所得によって返還額が決まるので、所得が低ければ返済額は小さくなりますが高くなればそれだけ返還額が大きくなります。

所得連動型は、基本的に住民税相当分を払えばいいので給与所得がずっともらえていれば、それなりの返還額になります。ただ、前年の所得が高かったけれども何らかの理由で給与所得が無くなった場合でも、前年の所得に紐づいて奨学金を返さないといけません。

税金・年金・社会保険料はある程度予測がつきますが、奨学金も前年の所得に紐づいて請求されるので、前年の所得が高かったけれど・・・という方は、お気を付けください。(忘れた頃にやってきます。)

筆者の実体験から奨学金返済の現実を見る

どのくらい借りていたのか

さて、ここまでは一般論でしたが、ここからは筆者の実体験をもとに、奨学金返済について極めて具体的に考えていきます。

私自身、どのくらい奨学金を借りていたのかというと、学部と大学院合わせて456万円です。(どちらも第一種奨学金だったので、利子は付きません。)

内訳は、学部244.8万円・大学院211.2万円です。(奨学金借りてまで大学や大学院に行くべきだったのか?と最近思うことはありますが、そんなことを考えていたとしても借りてしまったお金は返さないといけないのです。)

当時は、固定額返還と所得連動型の過渡期で、返還の方法が、学部は固定額返還ですが大学院は所得連動型になっています。

(多分、こんな中途半端な形なのは過渡期の人だけで、昔に借りた方は固定額返還だけでしょうし、最近の方は所得連動だけなのではないでしょうか。)

当時借りていた月額に換算すると、学部生の分は第一種奨学金の自宅外なので51000円でした。大学院の分は、第一種奨学金の自宅外で88000円でした。

いやぁ、「こんなに借りるなよ・・・」と当時の自分に言ってやりたいですが、それはさておき借りてしまったものは返さなければなりません。

厳密に言うと、大学院の分は所得連動型なので、毎年返還額が変わります。ただ、学部の分は月額13600円返済で固定されています。借りた額で按分すると、大学院の分も合わせて、だいたい月額2-3万円の返済をつづけていくことになります。これが約15年続くことになります。

所得連動の返還分があるので、前年の所得が爆上がりすると返還額も爆上がりする仕組みになっていますが、そこには至っていません。

今のところ(5年間くらい)、延滞せずに返せているので私自身は奨学金返済は特に問題にはなっていません。

「奨学金は借りた金なんだから返すのが当然だ」という意見はもっともだと思います。(私自身、今のことろ延滞せずに返してますし。)

ただ、実質賃金が上がらず、税金・社会保険料が上がっていく可能性が高い日本社会で、奨学金を返せない人が出てくるのは、「本人の問題」として片づけてしまうのは簡単だけれども、本質ではないと考えています。

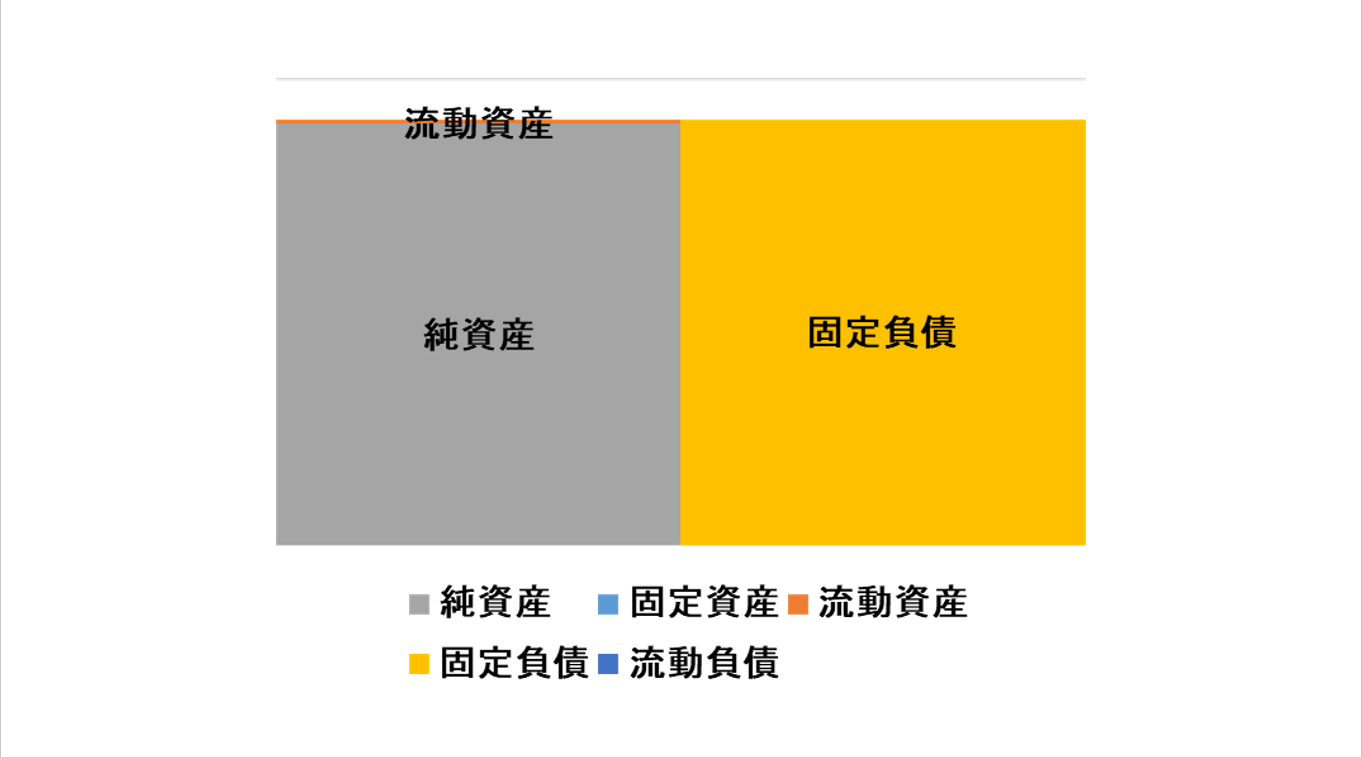

具体例として、少し数字はぼかしていますが、私自身の奨学金返済と自分自身のBSを考えた時にどうなるかをこのあと紹介します。

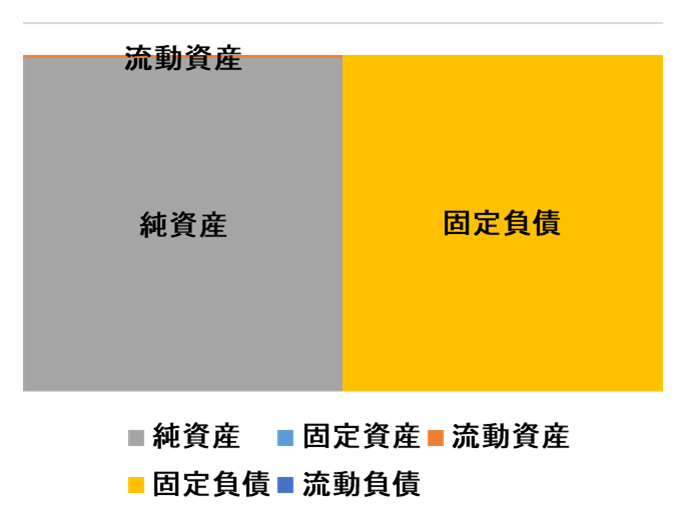

自分のBSを作って愕然とする

さて、これは後付けの話なんですが、財務諸表をある程度読めるようになった時に、自分のBSを描いてみたらどうなるんだろうか?と思い、大学院卒業直後のBSを描いてみました。(数字を入れると生々しいのでぼかしてますが、図の縮尺は実際のものを使ってます。固定負債=奨学金を借りた額なので、あとは察してください。)

あれあれ、純資産が左に来ているぞ?という状況でした。

個人は法人(会社)じゃないので良いんですが、会社であれば超々債務超過ですね。このBSを見せても、銀行は絶対に融資してくれないでしょう。

そう、学生時代に資産を持っていない場合、奨学金を借りて大学や大学院を卒業すると例外なくこのようなBSになってしまいます。

会社でいえば債務超過の状態なのに、個人は破産しない理由は、月々のキャッシュフローの中で奨学金の返済ができているうちは、期限の利益を得ているからです。

要は、月々の返済を続けている間は、元本の一括返済を求められないので、破産しなくて済むわけです。実際問題、このBSの状態で元本の一括返済を求められたとしたら、誰か(スポンサー?)からお金を借りてきて返すか、破産するしかなかったでしょう。

結果的に、今では純資産がプラスに転換できたので、全額一括返済を求められても耳をそろえて奨学金を返すこと自体は可能になっています。(債務超過を脱したというだけの話です。奨学金を借りてなければ、そもそも債務超過にはなっていないわけで、大したことではありません。)

給与所得が一定以下だと簡単に返せなくなる

先ほど、私の超々債務超過のBSをお見せしましたが、この状態に陥ってしまうと、月々のキャッシュフローの中で奨学金の返済の額をねん出できなくなった瞬間に、期限の利益を喪失するリスクが常につきまといます。

例えばの話ですが、大学を卒業して就いた仕事で、月額の手取りが18万円だった場合、この中から2-3万円を奨学金返済に回すことの負担が非常に大きいのは、おわかりいただけるのではないかと思います。

もう一例考えてみます。これもたとえ話ですが、貯金100万円で奨学金の返済残高が500万円ある2人が結婚した場合、2人のBSを合計すると、貯金200万円に対して奨学金の返済残高が1000万円になり、トータル800万円の債務超過となります。

(簡単のために、資産は貯金のみで負債は奨学金のみと考えます。)

これだけでも結構負債としては大きいんですが、結婚したことを契機に車や家をローンで買ったとしましょう。奨学金は返還を延滞していなければ、クレジットヒストリーに残りません。(延滞している場合は別です。)

そうすると、さらにBSの負債側が増えることになります。もちろん、仕事を続けられていて、月々のキャッシュフローがプラスであれば、特に問題は起きないんですが、何らかの理由でキャッシュフローがマイナスになると、BSが債務超過だと途端に返済が苦しくなります。

このように、就いた職の給与が少ない場合や、給与所得はあったとしても資産を持っておらず実質的に債務超過の状態だと、給与所得が無くなった瞬間に奨学金が返せなくなるリスクは抱えていることになります。

返せなくなって返還を延滞するとどうなるのか?

奨学金が返せなくなって、返還を延滞すると何が起こるのでしょうか。

1か月延滞すると、次の月に2か月分の返還を求められます。2か月延滞すると、次の月に3か月分の返還を求められます。この時、年3%の延滞金がつきます。

3か月延滞すると、次の月に4か月分の返還を求められます。また、この時も年3%の延滞金がつきます。そして、4か月延滞すると、債権回収会社に回収業務が委託され、個人信用情報機関に個人情報が登録されます。

つまり、4か月滞納した場合は、期限の利益を喪失して一括返済を求められるということです。かつ、世に言うブラックリスト入りを果たしてしまうわけです。こうなると、クレジットカードの利用、携帯電話の割賦販売、車のローン、住宅ローンに支障をきたす可能性が非常に高いです。

詳細はこちらのページに書いてあります。

https://www.jasso.go.jp/shogakukin/entai/funo/index.html

このことから考えても、奨学金を返せなくなった場合3か月以内に何らかの手を打たないと、一括返済と信用情報機関への登録がなされてしまうことになります。

返せなくなってしまったどうしたらいいのか

そうはいっても、様々な事情で奨学金を返済できなくなる可能性はあるでしょう。私も、奨学金を返せなくなるリスクが無いわけではありません。

そんな時には、JASSOの「返還が難しくなった場合」のページを見て、何らかの申請をしてください。

(下記にリンクを貼っています。)

https://www.jasso.go.jp/shogakukin/henkan_konnan/index.html

全額の返済が難しい場合でも、月々の返済額を減らす「減額返還」や返済を待ってもらう「返還猶予」の手を打つことができます。

減額返還や変換猶予は、返還をしている側がJASSO側に願い出て許可されないと受けることはできませんが、何も手を打たずに3か月経過してしまうと、一括返済を求められるので、とりあえず申請だけでもした方が良いです。

3か月以上放置して、債権回収会社に債権が移管されてしまったら、減額返還や返還猶予を行うことはできなくなります。

意図しているかいないかに限らず、返還を放置してしまうことは起こりうるので、特に返還1年目の方は気を付けた方が無難です。

奨学金が借金であることを高校生のうちに認識するのは難しい

ここまで、資産が無い状態で奨学金を借りて学生を卒業すると債務超過になりますよとか、3か月延滞すると信用情報機関に登録されて一括返済を求められますよということを書いてきました。

正直なことを言うと、私自身奨学金を借りたのは10代だったので、申し込む当時にここまでの認識はありませんでした。

奨学金の性質上、借りる額の判断を行うのが高校生程度の年齢なので、お金に対する認識が甘い状態で借りることになるのは事実だと思います。

金利に対する感度も低いですし、手取り収入の中から2-3万円を(人によりますが、もっと多い人もいるでしょう。)を返していくのは、やはり負担であるのは間違いありません。

生活に紐づかない費用として、固定費として毎月出ていくのが奨学金を返済するうえで一番大変なのではないでしょうか。

トータルで考えると、奨学金を借りて大学に行って、ある程度のキャッシュフローを得られる仕事に就ければいいんですが、そうでなかった場合には返済の負担だけが残ります。

奨学金を借りてまで大学に行く必要があるのか

最後に、奨学金関連で奨学金の返済に苦しむ方に対する支援云々が話題になっていますが、私個人としての意見を書きます。

実際問題として、現時点で奨学金が返済できない状況にある人に対する何らかの救済策は、打たざるを得ないのではないかと感じます。これは、奨学金をチャラにするという形ではなく、減額返還や返還猶予のハードルを下げれば実現できます。

もう一つは、学生時代に資産を持てず、給料が低い仕事をする場合には、奨学金の返済が困難になりうることを借りる前の時点で明示していく必要があるのではないかと感じます。

私自身のBSでも示しましたが、奨学金を借りて大学に行っている以上、借りている本人がそれほど資産を持っているわけでもなく、大学卒業時点ではかなり高い確率で債務超過のBSになります。

だからこそ、奨学金は貸与であり返還しなければならないというスキームを国として崩さないのであれば、借りたからには必死に返さないといけないでしょう。

そして、これは一番大きな問題だと思いますが、奨学金を負ってまで大学に行く意味があるのかを問うことが必要だと思います。

現代の奨学金のシステムは、返還の重さに対して借りる時のハードルが低いと感じます。「大学行くからとりあえず奨学金借りとくか」という気持ちでも、借りることができてしまいます。

奨学金の返還に対するリスクを説明したうえで、そのリスクを承知で借りるかどうかの判断を行うようなスキームにしなければ、今後も奨学金の返還に困窮する人は減らないでしょう。

もちろん、奨学金を使って大学に行き、稼げる仕事に就いたり、自分で稼げる仕事を作ったりできれば全く問題ないので、奨学金自体は悪いものだとは思いません。

しかし、現代の奨学金は(特に第二種奨学金)は、比較的容易に借りられてしまいますし、借りることに対するリスクとリターンを考えていない人でも借りられるようになってしまっているのではないかと感じます。

奨学金は借りた金だから返すべきだという考え方に異論はありませんが、借りた時点でリスクはつきものなのでそれを理解したうえで、それでも借りて大学に行きたい人が使える制度になるのが理想的だと思います。

まとめ

この記事では、最近話題の奨学金について私自身の経験も踏まえながら、返せない状況が生まれてしまう理由と現実問題としてどうしたらいいのかを解説しました。

返還していくのもそれなりに大変ですが、一括返済を求められていない私はラッキーかもしれません。

このブログでは、半導体を中心に記事を書いているので興味がある方は他の記事も読んでいってください。

この記事はここまでです。最後まで読んでくださってありがとうございました。

コメント