みなさんこんにちは、このブログを書いている東急三崎口です。

この記事では、Samsungの半導体部門の2023年7-9月期の決算を解説していきます。

公式の決算資料はこちらのリンク先から見ることができます。(全て英語です。)

Samsungの事業内容

Samsungは、他の半導体メモリメーカーと違って、半導体メモリ専業メーカーではありません。

全体で見ると事業領域が広いですが、まずはSamsungの業績全体を概観していきます。

Samsungの事業構成は大きく4つに分かれています。

DX(Devixce Experience)

DS(Device Solutions)

SDC(Samsung Display Company)

Harman

DS部門が、メモリを含めた半導体部門です。各部門の売上および、利益をそれぞれ見ていきます。

売上比率

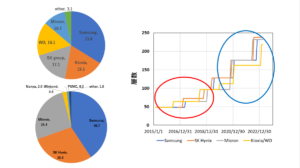

Samsungの2023年7-9月期の売上高比率はこのようになっていました。

Samsungの売上の大半はDX部門のもので、DXの次に大きいのがDS部門です。SDCとHarmanは足しても20%です。

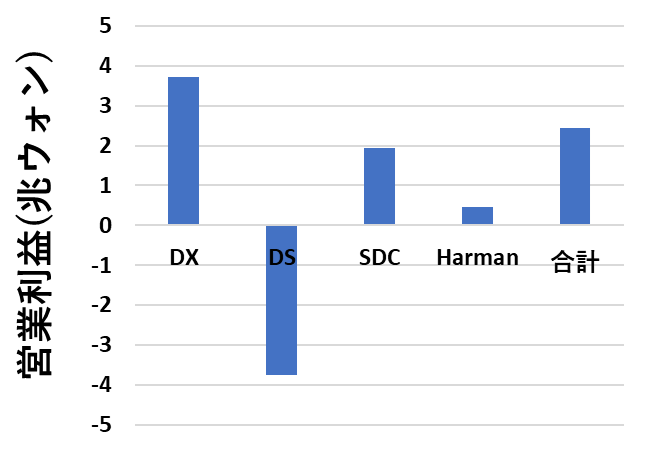

利益比較

次に、各部門の利益を比較します。本当は円グラフで比率として描きたかったんですが、DS部門が赤字なので単純に利益額の比較としています。

DS部門以外は、黒字になっていることがわかります。一方、DS部門が巨額の赤字を出しているので、今期の決算では他部門の利益でDS部門の赤字を補填している形になっています。全体では、2兆ウォン程度の黒字になっています。

DS部門で4兆ウォン近い赤字を出しながらも、他部門の黒字のおかげで会社全体としては黒字決算になるSamsungの企業規模の大きさに驚きます。他の半導体メモリ専業メーカーは、メモリ市況の低迷が続いていたので、軒並み赤字決算でした。

メモリ市況が低迷しているのでDS部門は巨額の赤字を出していますが、市況が好転すると莫大な利益を稼ぐ部門でもあるので、メモリ市況が回復しきるまでは耐える時期です。

Samsung全体の業績は、ざっとこのようになっています。このあとは、DS部門の業績にフォーカスしていきます。

半導体部門の業績

Samsungの半導体部門は、他のメモリ専業メーカーと違って、3つの分野を扱っています。

【Samsungの半導体部門が手掛けている3つの分野】

・メモリ

・システムLSI

・ファウンドリ

半導体部門が手掛けている分野

メモリ

Samsungは、半導体メモリのうちDRAMとNANDフラッシュメモリを作っています。どちらも、市場でトップシェアを持っており(30%程度)非常に強いです。

システムLSI

SamsungはシステムLSIも手掛けています。先端ロジック半導体を搭載したチップを自社で作っているわけです。半導体メモリの大手企業で、システムLSIも作っているのはSamsungだけなので、これも強みでしょう。

ファウンドリ

最後にファウンドリ事業です。Samsungは、垂直統合型の会社とみなされることが多いですが、一応ファウンドリ事業もやっています。ファウンドリとしてはTSMCが有名ですが、Samsungも受託生産を行っているようです。

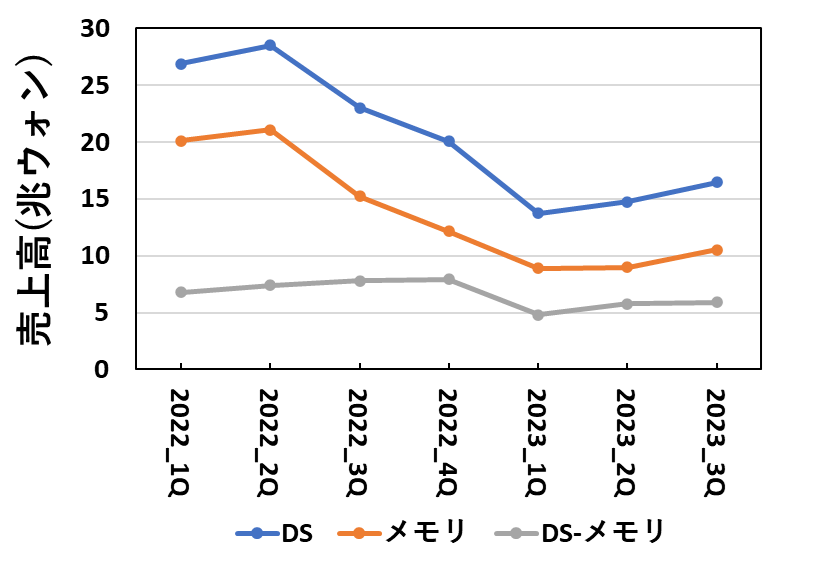

売上高

Samsung(DS部門)の2023年7-9月期の売上高を見ていきます。DS部門全体と、メモリについてそれぞれ売上高が開示されています。Samsungは、DRAMとNANDフラッシュメモリの売上高比率は開示していないので、売上高比率がどの程度なのかを決算情報から知ることはできません。(Samsung以外の会社はだいたい開示しています。)

DS・メモリ・DS-メモリの3つの売上高推移を図にしています。DS-メモリのデータは、決算情報から筆者が作成しています。DS-メモリのデータからは、システムLSIとファウンドリの売上高がどうなっているのかを、間接的に知ることができます。

DS部門全体の売上高は、メモリの売上高とほぼ連動しています。メモリの売上高は、2023年1-3月期を底にして回復傾向が見て取れます。メモリ以外の売上高(DS-メモリ)は、メモリと比べるとまだ小さいです。

DS-メモリで表される、システムLSIとファウンドリはメモリほど売上は多くないですが、変動幅も小さいので堅実な売上が期待できているようです。

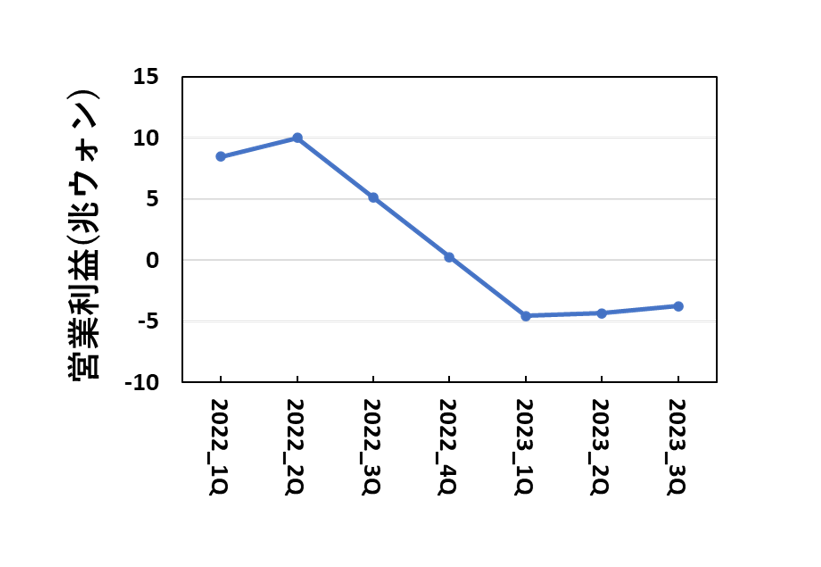

営業利益

次に、DS部門の営業利益を見ていきます。

メモリの市況悪化に伴って、一直線に降下した営業利益も、2023年1-3月期で底を売ったようです。

しかし、市況悪化前まで回復したとは言い難く、3四半期連続でDS部門全体として赤字となりました。

のちほど、SK Hynixの決算との違いの部分で説明しますが、SamsungはDRAMとNANDフラッシュメモリの両方で大きなシェアを持っていて、NANDフラッシュメモリの市況回復が遅れていることが影響していると考えられます。

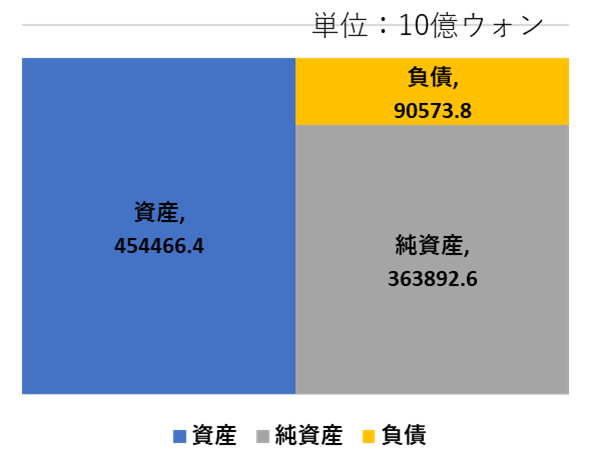

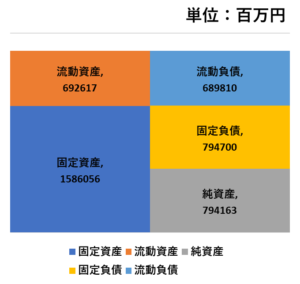

貸借対照表から財務を見る

2023年7-9月期の、貸借対照表を見てみます。(2023/9/30現在の貸借対照表です。)

資産・負債・純資産という大まかな分け方ですが、一見して非常に借金が少ないことがおわかりいただけると思います。自己資本比率を計算すると80.1%でした。

もちろん、貸借対照表はSamsungグループ全体の貸借対照表なので、DS部門だけのものではありません。とはいえ、全社で見たときに借金が非常に少ないことは間違いありません。半導体メモリメーカーは、市況悪化時に巨額の赤字を出すことがよくあるので、巨額の赤字に耐えられるような財務体質を目指しています。

メモリの競合他社の貸借対照表も見ていますが、Samsungの財務体質の強さはずば抜けています。

(こちらのリンク先で、メモリメーカー5社の貸借対照表を比較しています。)

日本の会社だと、自己資本比率が80%を越えているのは、例えば信越化学工業なんかがあります。

信越化学は非常に借金が少なく、現預金を持っていることで有名ですが、信越化学に匹敵する自己資本比率なのがSamsungです。(ちなみに、2023/3/31時点の信越化学の自己資本比率は85%でした。)

Samsungは会社の規模が大きいことは間違いないですが、規模が大きいことに加えて非常に強い財務体質を持っているのが、強みだといえます。自己資本は、増資してもらうか利益を出して積み上げていくしかないので、過去に稼いだ利益から自己資本を積み増して強い財務体質をめざしていることがよくわかります。

SK Hynixの決算との差を考える

ここまで、Samsungの2023年7-9月期の決算を見てきました。同業他社で、DRAMとNANDフラッシュメモリを作っているSK Hynixの決算と異なる点を考えてみます。

SK HynixとSamsungは、決算期が同じなので四半期の決算を単純に比べることができます。

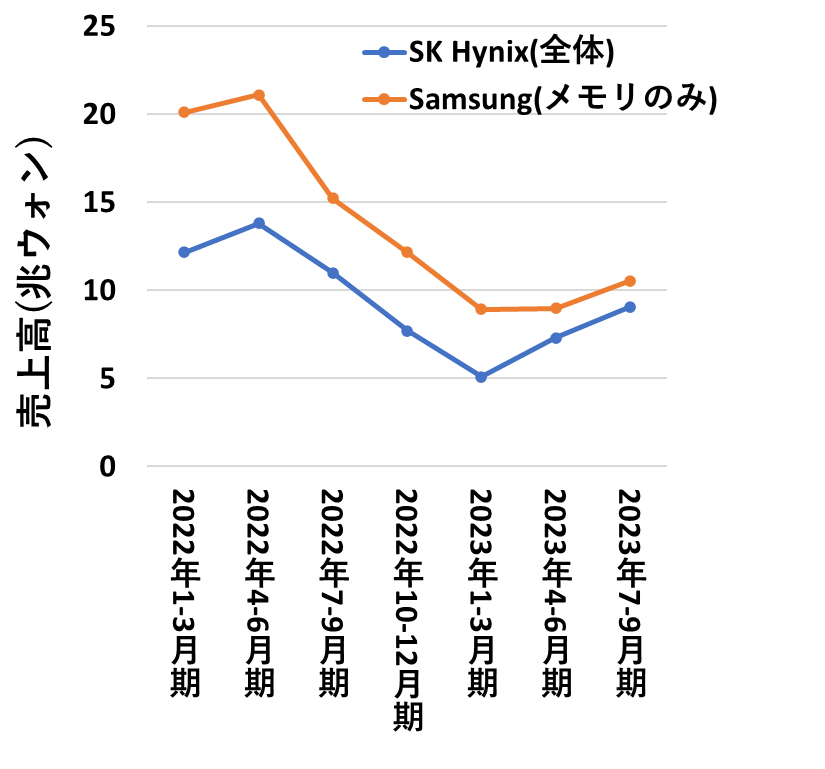

SK HynixはDRAMとNANDフラッシュメモリしか作っていないので、Samsungのメモリだけの決算と比較してみます。売上高を比較するとこのようになりました。

両社とも、メモリ市況の悪化を受けて、2022年4-6月期以降売上高が急減しています。また、2023年1-3月期を底にしてメモリの売上高が回復しています。ここまでは予想通りの結果です。

少し意外だったのが、2023年1-3月期から7-9月期にかけての売上高の回復具合です。SK HynixとSamsungはDRAMのシェアは少しSamsungが高いですが、両社ともDRAMの市況回復の恩恵を受けているはずです。しかし、SK Hynixの方が売上の回復具合が良く見えます。

この原因は、おそらくSK HynixのDRAMとNANDフラッシュの売上比率が2:1であり、DRAM寄りであることが原因だと考えられます。(Samsungの売上比率がどの程度かはわかりませんが、SK Hynixより少しNANDフラッシュ寄りくらいだと予測されます。)

このグラフを描いた時に、Samsungのメモリの売上高から、SK Hynixの売上高を引いた差分はどうなっているのかが気になりました。(この差分は、メモリにおいてSamsungがSK Hynixに対してどの程度リードしているのかを示すということです。)

Samsungのメモリの売上高からSK Hynixの売上高を引くと、このようになります。

メモリ市況が悪化する前の2022年4-6月期に7兆ウォン程度あった差分が、2023年7-9月期には2兆ウォン弱まで小さくなっています。これが何を意味しているのかを考えて見ると、仮説が2つ経ちます。

【SamsungとSK Hynixの差分縮まった理由に対する仮説】

・SK HynixがハイエンドDRAMのシェアを上げている

・NANDフラッシュメモリの売上低迷がDRAMより長く続いていて、NAND比率が相対的に高いSamsungが不利になっている

SamsungのDRAMとNANDの売上比率がわからないので、検証することはできませんが、SK Hynixはここぞとばかりに売上を伸ばそうとしていることだけはわかります。

もし仮に、NAND市況の回復がさらに遅れる場合、メモリ分野の売上高でSK HynixがSamsungの売上を超える可能性もゼロではないと考えられます。両社ともNANDフラッシュの市況の回復は望んでいるでしょうが、DRAMとNANDフラッシュの市況回復がずれればずれるほど、SK Hynixに有利に働くでしょう。

逆に、NANDフラッシュメモリの市況が本格的に回復すると、SK HynixがSamsungの売上を超えるのは難しくなるでしょう。(単純に、DRAMもNANDフラッシュメモリもSamsungの方がシェアが高いからです。)

今後、メモリの王者であるSamsungがどんな戦略を取っていくのかが注目です。

Samsungの今後の展望

最後に、Samsungの今後の展望について考えていきます。

DRAMとNANDフラッシュメモリでトップシェアを走るSamsungは、メモリ市況が回復した時に莫大な利益を上げる準備をしている段階なんだと考えられます。

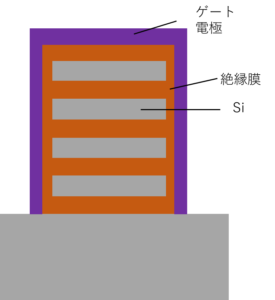

キーポイントは、ハイエンドDRAMとNANDフラッシュの高層化です。DRAMでは、今後需要が高まると予測される生成AI向けのハイエンド品を広げていくようです。NANDフラッシュに関しても、V8世代フラッシュを適用したUFSにフォーカスしていくようです。

DRAMとNANDフラッシュの両方に対して投資を行うのは、Samsungだからこそできる業なのかもしれませんが、NANDの市況が本格的に回復するタイミングが重要になりそうです。

まとめ

この記事では、Samsungの半導体部門の2023年7-9月期の決算について解説しました。

Samsungと言えども、メモリ市況の悪化の影響はダイレクトに受けていることが反映された決算でした。そんな中でも、素晴らしい財務体質を誇っているのが驚異的です。会社全体として、稼ぐ力があることを示しています。

このブログでは、半導体に関する記事を他にも書いています。半導体メモリ業界が中心ですが、興味がある記事があれば読んでみてください。

この記事はここまでです。最後まで読んでくださってありがとうございました。

コメント