みなさんこんにちは、このブログを書いている東急三崎口です。

この記事では、半導体メモリメーカーであるMicronの2023年12月-2024年2月期の業績について解説していきます。

2023年9-11月期の業績はこちらの記事で解説しているので、興味がある方は読んでみてください。

決算内容

2023年11月から2024年2月までの四半期の決算について見ていきます。全体の売上高、DRAMとNANDのそれぞれの売上、利益の推移の順に取り上げます。

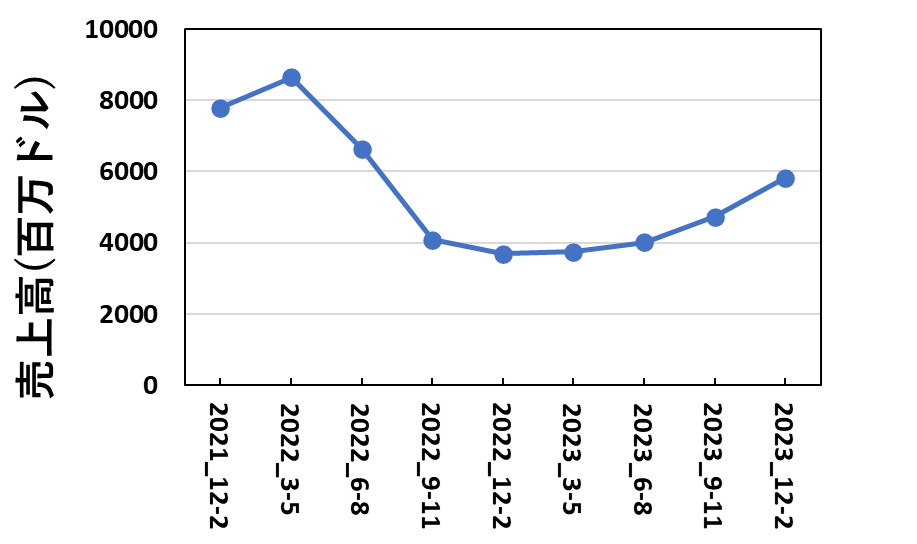

売上高推移

四半期の売上推移を図にすると、このようになります。

メモリ不況の底だった、2022年12月-2023年2月期と比べると1.5倍程度まで売上が回復しています。

DRAM・NANDともに、売上高はメモリ不況の底からは回復したことが見て取れます。

とはいえ、20223月-5月期の水準までは回復していないので、回復傾向にはありますが不況前までは戻っていないというのが実情です。

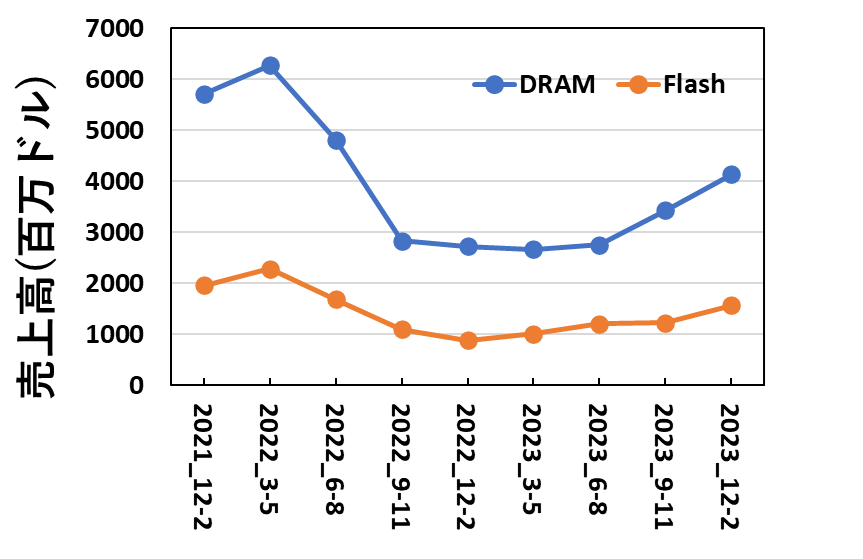

DRAMとNANDの売上

Micronは、DRAMとNAND別の売上を公表しているので、それぞれの売上を図にするとこのようになります。

DRAMを見ると、2023年6-8月期から順調に売上が回復しています。NANDの回復はDRAMほどではありませんが、それでもメモリ不況期から比べると回復傾向です。

DRAM・NAND別に見ても、メモリ不況前の2022年3-5月期の水準までは戻っていませんが、それでも回復傾向にあることは確かです。

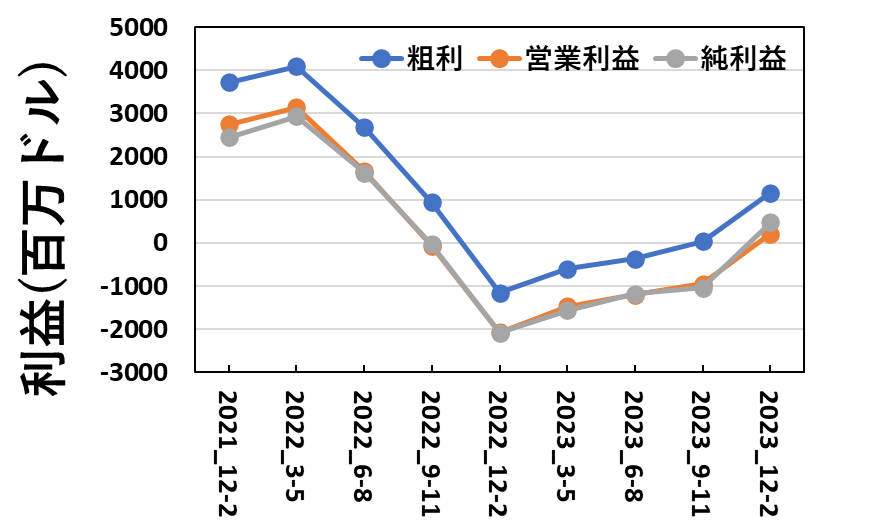

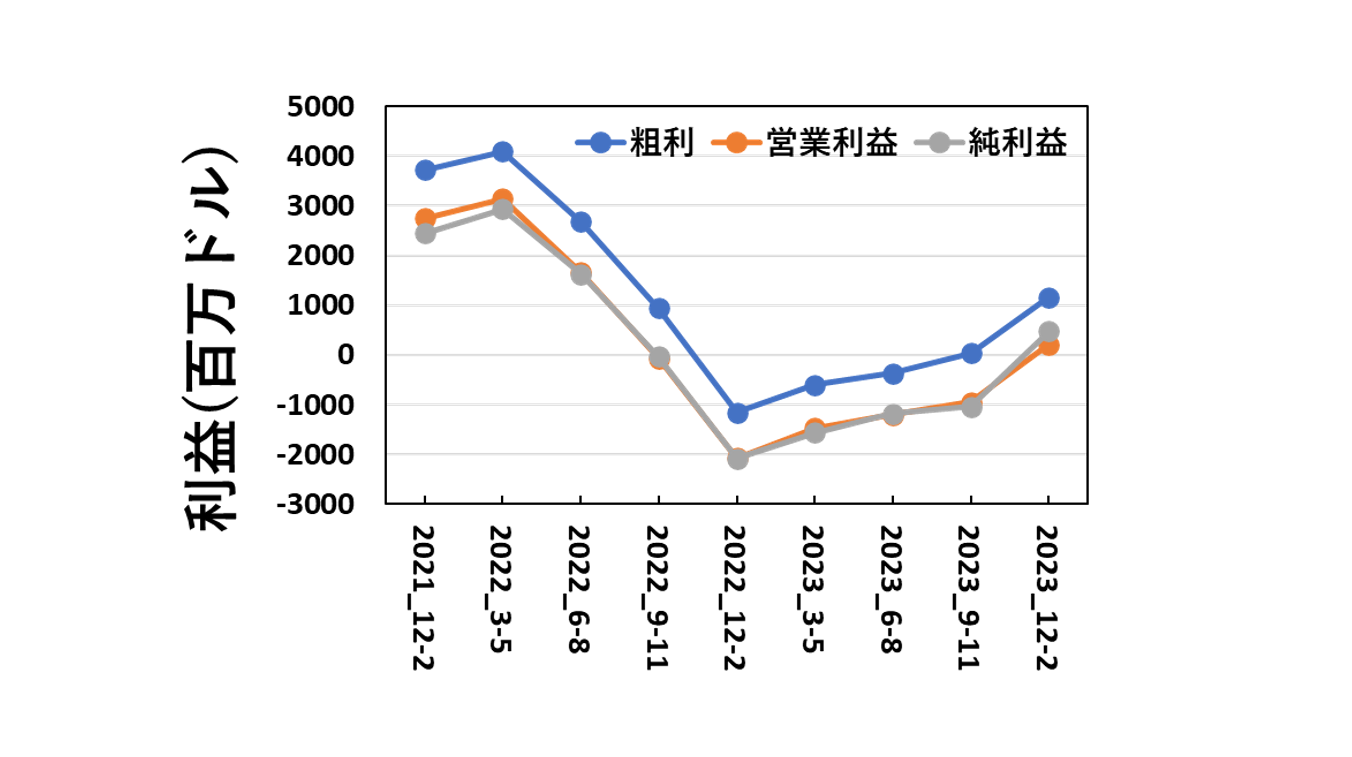

利益の推移

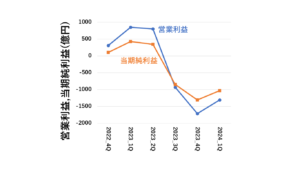

Micronが公表している、利益(粗利・営業利益・当期純利益)について四半期ごとの推移をみると、このようになっています。

一番着目したいのが、粗利です。メモリ不況で粗利がマイナスに転落した2022年12月-2023年2月期から、先期(2023年9-11月期)までは、粗利がマイナスかプラスマイナス0あたりになっていました。

しかし、今期は粗利が10億ドルレベルまで回復しています。粗利だけで考えれば、メモリ不況が起こって業績が落ちている真っただ中だった2022年9-11月期と同程度となっています。

粗利がある程度プラスに転換したので、営業利益並びに当期純利益も黒字転換しました。1年近く赤字が続いていましたが、市況回復のおかげでやっと黒字転換したように見えます。

Micronは、それほど手元現金が厳しい状況にはないので、ここからは市況反転を機に利益を出していくフェーズに転換するでしょう。

財務内容

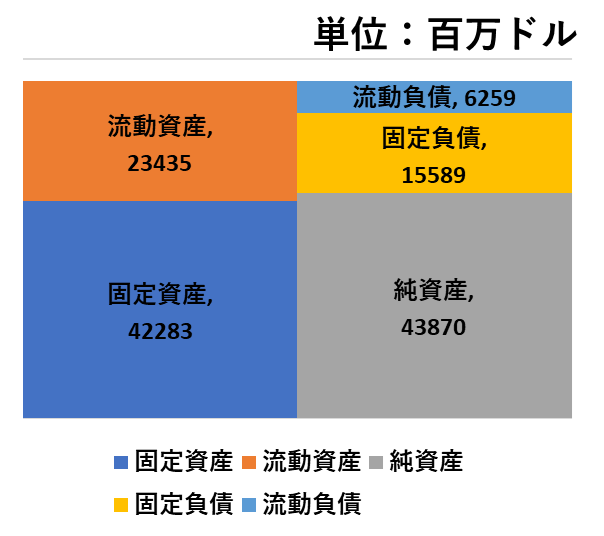

次に、Micronの財務内容を見ていきます。2024/2/29時点での貸借対照表はこのようになっていました。

Samsungには及びませんが、非常に負債が少ない財務体質であることがわかります。自己資本比率を計算すると、66.8%でした。

現金及び現金同等物の残高を見ても、80億ドル(日本円換算で約1.2兆円)あるので、資金的な余力は持っています。

この貸借対照表を見る限り、多少メモリ不況が続いても会社の存続が危うい状況にはなりえないことがわかります。

もちろん、半導体メモリ市場は、常に設備投資と研究開発への投資が必要になるので、赤字が続くと厳しいですがMicron自体はかなり財務としては優れていると考えられます。

Micronの展望

ここからは、Micronの決算発表資料の中から、今後のメモリ市場の展望と、Micronが描いているビジョンを見ていきます。

技術的な部分にフォーカスすると、DRAMとNANDのそれぞれについてMicronの展望はこのようになっています。

【DRAM】

・1αと1βに注力

・EUV適用の1γを2025年に立ち上げ

【NAND】

・176層と232層でビット量の90%以上を目指す

・232層以降の技術開発に注力

簡単に書きましたが、まとめるとこんな感じです。

あとは、生成AI向けのGPUやASICに搭載されるHBMに対する需要と方向性が強調されています。

細かいことはたくさん書かれているんですが、特に私が着目したのは2024年分のHBMは完売しており2025年の分も予約が埋まりつつあるということです。(原文を引用して載せておきます。)

Our HBM is sold out for calendar 2024, and the overwhelming majority of our 2025 supply has already been allocated.

Micron Technology, Inc.

Fiscal Q2 2024 Earnings Call Prepared Remarks p3より

発表時点では、2024年の3月のはずなんですが、2024年分が売り切れている(sold out)とは、生成AIの需要恐るべしという感覚です。

もう一つはここです。

We are on track to generate several hundred million dollars of revenue from HBM in fiscal 2024 and expect HBM revenues to be accretive to our DRAM and overall gross margins starting in the fiscal third quarter.

Micron Technology, Inc.

Fiscal Q2 2024 Earnings Call Prepared Remarks p3より

2024_3Q以降も、HBMによる収益は計上され続けていくということを述べています。(Micronは、会計年度が他社とずれています。2023年11月-2024年2月期がMicronの会計年度だと2024_2Qという扱いです。)

原文中のthird quarterは2024_3Qで2024年3-5月期のことを意味しています。

このことから考えても、MicronのDRAMはHBMの需要がある間は成長し続けると考えても問題ないように見えます。

NANDに関しては、232層適用のSSDが触れられていましたが、全体としてはDRAM寄りの内容でした。

Micronの売上比率からしてもDRAM:NANDは7:3くらいですし、今はNANDよりもDRAMの需要の方が明らかに大きいでしょうから、DRAMにフォーカスした内容となっています。

生成AIの普及でDRAMの需要が伸びる未来

DRAMの売上の観点から見ると、生成AI向けにHBMの需要が増えているのでHBMが取り上げられがちです。

各社がHBMに注力しているため、従来のDRAM(DDR5等)の供給が減少傾向にあるようです。(利益を考えれば当たり前の選択ですが。)

そうすると、従来型DRAMの供給が減って価格が上がるわけです。

生成AIが生み出しHBMの需要によって、玉突き的に従来型のDRAMの価格が上がるという、DRAMを供給する立場からすればベストで、DRAMの買い手からすると困る状況に近づきつつあります。

しばらく、生成AI向けのHBM需要が縮小する傾向は見えないので、HBM以外のDRAMの需給バランスは需要側に傾くのではないかと私は考えています。

ついこの前あった、メモリ市況の悪化は何だったのかと思ってしまいますが、メモリというのは汎用品である以上、価格が乱高下する宿命にあるのかもしれません。(最終的に寡占市場になれば、話は別かもしれませんが。)

Micronが描いている未来としては、スマホやハイエンドPCに生成AIが搭載されて、HBMやハイエンドDRAMの需要が増える世界があるようです。

実際問題、現在サーバーで使われている生成AIが、モバイル用途やPC向けにどこまで使われるのかは予想がつきませんが、そういう未来が来れば、現在よりもHBMの需要は増えると予測できます。

モバイル端末にまで、生成AIが搭載される世界が到来した時に、ストレージがどの程度使われるのかが、NANDの需要を決めるともいえるでしょう。

ストレージがあまり必要とされないのであれば、モバイル端末に搭載されるストレージはそれほど増えないでしょうし、ストレージ容量がある程度必要とされるのであれば、自然とストレージ容量も増えてNANDの需要も増えると考えられます。

NANDに対するスタンスがキオクシアと違う

さて、最後にMicron自体の決算解説から少し離れますが、NAND生産に対するキオクシアのスタンスとMicronのスタンスが違うように見えたので少し考えてみます。

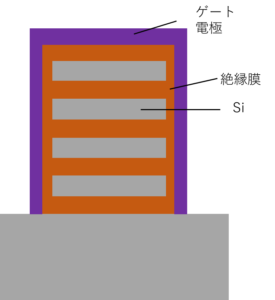

MicronのNANDの方向性は、176層品と232層品でビット量の90%以上とすることです。簡単に言うと、高積層品の割合を高めていく方向性です。

(高積層品は、1つのチップ当たりの容量が増えるので、生産チップ数量を90%と言っているわけでは無いのに注意が必要ですが、それでも高積層品(176層以上)に注力していることは間違いありません。)

ちなみに、Micronは176層も232層もCUA構造を取っています。(Micronの正式な呼び名はCuA(CMOS under Array)です。)

つまり、CUA構造の高積層品をガンガン作っていこうという考え方です。

一方、キオクシアの方向性は少し違います。Trendforceの記事ですが、キオクシア/WDは2024年は112層(と2D)に注力して、2025年以降にCBA構造の218層品を生産する予定と書いてあります。(詳細は下記リンク先の記事をご覧ください。)

https://www.trendforce.com/presscenter/news/20240319-12084.html

キオクシア/WDもCUA構造の162層品もリリースしているので、生産できないわけではないでしょう。

2社の方向性が違って見えるのが、非常に不思議でした。スマホ向けのUFSが得意なのか、SSDが得意なのかは、会社によるところはあります。

とはいえ、NANDメーカーは世界で5社しか無いので、製品が相手にしている市場の状況はそれほど変わらないはずです。

似たような市場を相手に製品を売ろうとしているのに、2社の方向性がこうも違うのはなぜなのか気になります。

3つ可能性を考えてみました。

1つ目は、Micronの方がNAND市場におけるシェアが小さいので積層数競争で先手を打つことに注力している可能性があります。(MicronはNANDで大きく儲けなくても、DRAMで収益を確保できるという側面もあります。)

2つ目は、マーケットは高積層品を求めているがキオクシア/WDの162層品の歩留まりが想定よりも低く、積極的に増産するフェーズに至っていない可能性です。

3つ目は、NAND市況が回復しきっていないので、キオクシア/WDは162層品を作りたいがあえて112層品を選んでいる可能性です。

どれも、仮説にすぎないですが、NANDはそこそこでもDRAMで利益を稼げるMicronと、NAND一本足のキオクシアでは、置かれた状況の厳しさが違います。

高積層品に注力してNAND市況がまた落ちることはキオクシアから見れば最悪でしょうが、先端品を量産するという意味ではMicronの方に分があります。

どの可能性が正しそうなのかは、4月末に行われるであろうSamsungとSK Hynixの決算発表を見ればわかると思いますが、それまでは仮説として置いておきます。

もし、別の仮説や、エビデンスがあれば教えていただけると嬉しいです。

まとめ

この記事では、Micronの2023年11月-2024年2月期の業績について解説しました。

Micronは、財務状況としては盤石であり、HBMの需要でDRAMの売上が非常に追い風であることはおわかりいただけたと思います。

DRAMメーカーに関しては、メモリ不況から完全に脱してここからは半導体メモリ事業の春である「儲かる時期」に達していると考えられます。(NANDについては、ノーコメントです。)

このブログでは、半導体に関する記事を他にも書いています。半導体メモリ業界が中心ですが、興味がある記事があれば読んでみてください。

この記事はここまでです。最後まで読んでくださってありがとうございました。

コメント