みなさんこんにちは、このブログを書いている東急三崎口です。

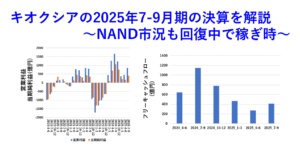

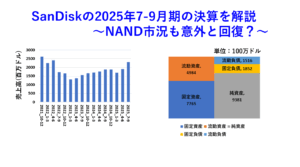

この記事では、Samsungの半導体部門の2024年7-9月期の決算について解説していきます。

公式な決算発表のデータは、こちらのリンク先から見れます。

https://www.samsung.com/global/ir

全体の売上・利益

Samsungの事業構成は大きく4つに分かれています。

DX(Devixce eXperience)

DS(Device Solutions)

SDC(Samsung Display Company)

Harman

半導体はDS部門です。

売上

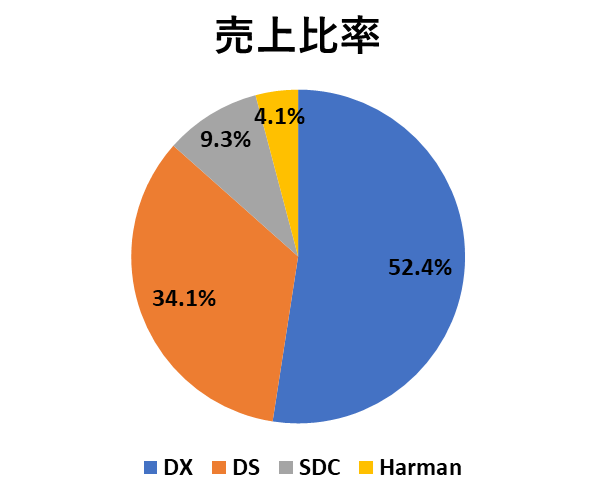

2024年7-9月期の各部門の売上高比率を図にすると、このようになりました。

DX部門が全体の半分程度を、DS部門が35%程度を占めています。Samsungを全体で見ると、半導体デバイスが売上に占める割合は大きいといえるでしょう。

利益

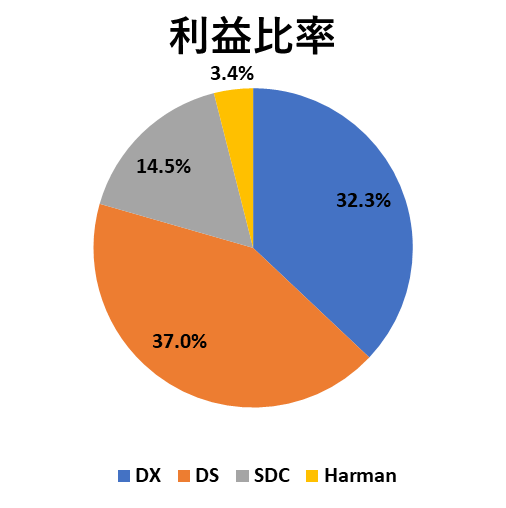

次に、営業利益の部門別比率を図にすると、このようになります。

DS部門はメモリが好調なので、稼げている時期ということもあって、全社利益の37%を稼いでいます。

DS部門は業績の波が激しく、メモリ不況時は赤字でしたが、稼げるときはかなり稼げる部門です。

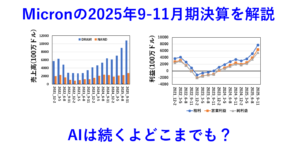

半導体部門の業績

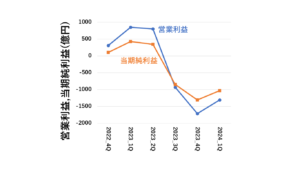

次に、DS部門の売上と利益について見ていきます。

売上

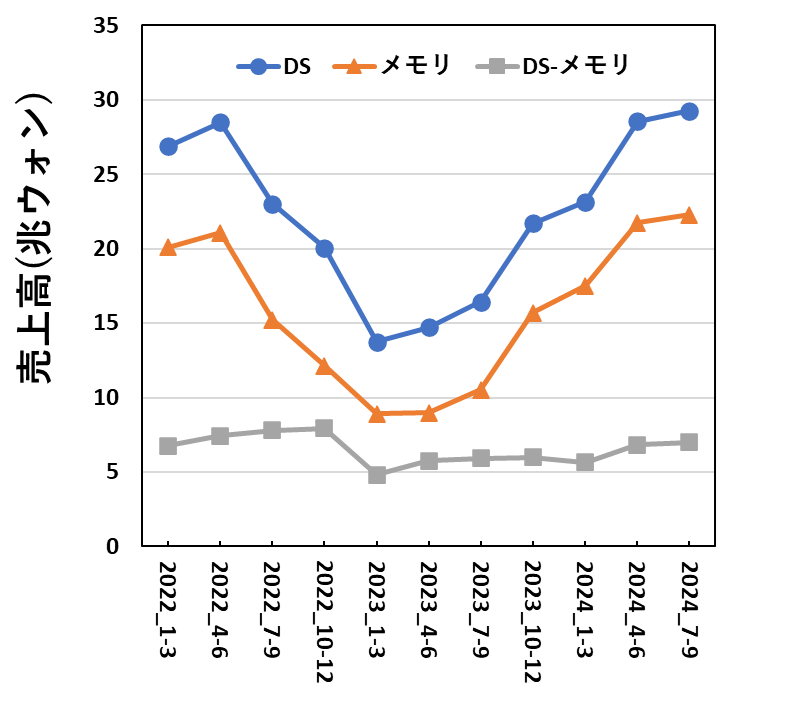

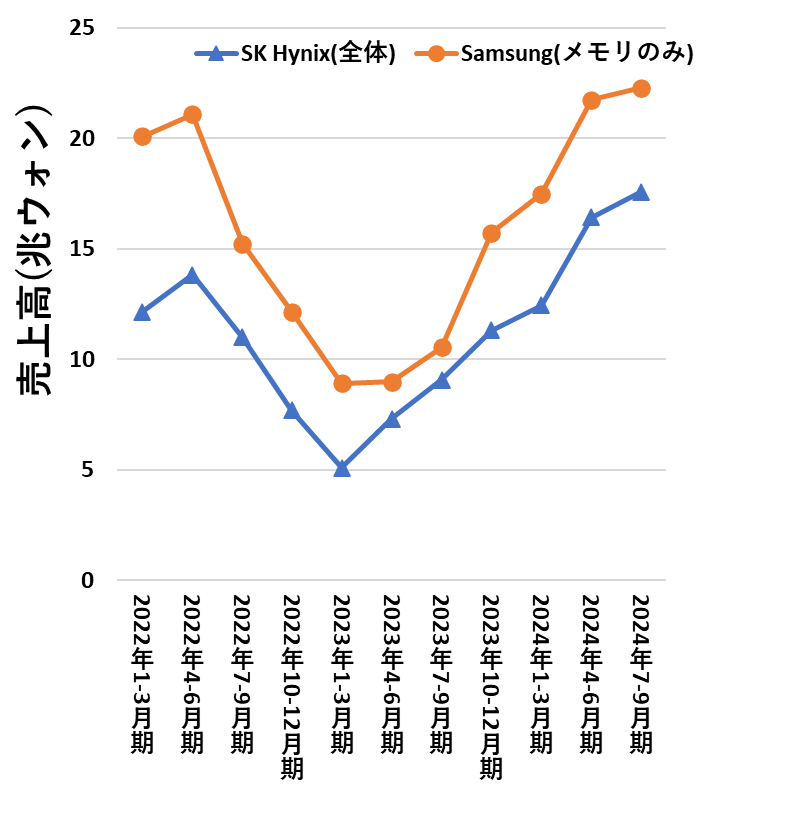

DS部門の売上高で開示されているのは、DS部門全体とメモリ部門のデータです。

DSからメモリを引いたデータは、私が計算して出した値です。

図の通り、DS部門の売上高はほとんどメモリの売上と連動していることがわかります。

Samsungは、DS部門でメモリ以外にも、システムLSI(ロジック)やファウンドリを持っていますが、売上高比率ではメモリが圧倒的に多いです。

メモリ部門の売上高に着目すると、メモリ不況前の2022年4-6月期と同等のレベルまでは回復しています。

ただ、メモリ不況から回復する局面で見えている売上高の伸びは今期は見えず、先期比微増といったところです。

メモリを除いた売上高は、ほとんど変わっていません。

利益

利益について見ていきます。

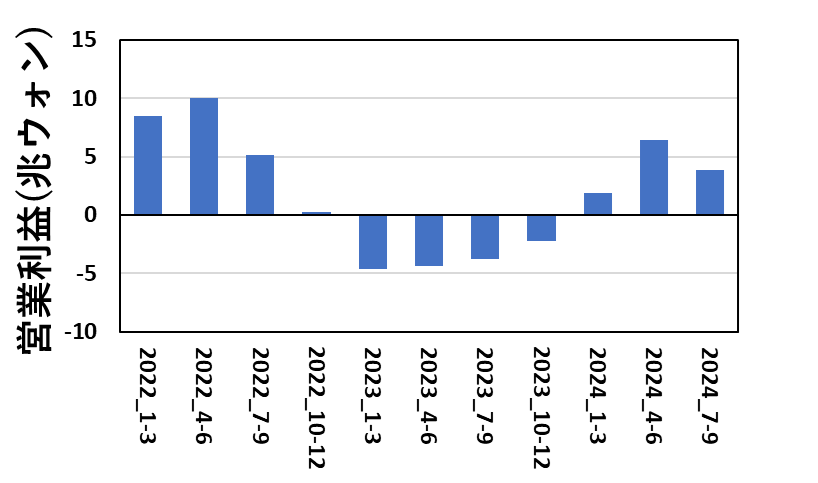

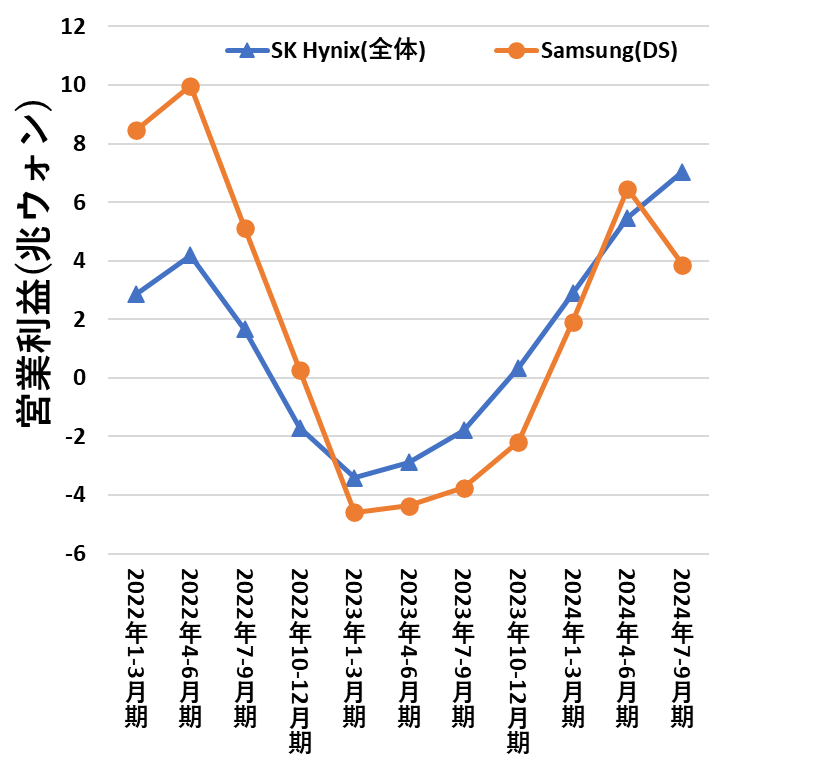

営業利益は、DS部門全体のデータしか開示されていません。本当は、メモリ部門単体や、メモリ別の利益も見てみたいものですが、開示されていないので仕方ありません。

営業利益は3四半期連続でプラスとなっています。しかし、売上高は先期比で微増にもかかわらず、営業利益は減少しています。すこし不思議ですね。

こう見ると、メモリ不況時がいかに厳しい状況だったかがよくわかります。

4四半期連続で赤字ですし、Samsungが減産を選択したくらいでした。SK Hynixの業績を見る限り、まだメモリ市況は落ちていないと考えているので、この営業利益の減少は謎が残っています。

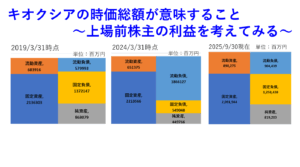

貸借対照表から財務を見る

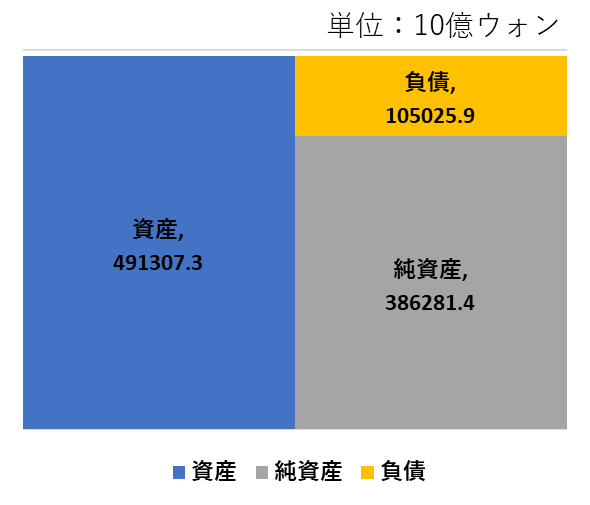

さて、2024/9/24時点の貸借対照表をみてみましょう。

Samsungは全社で見ると、非常に純資産が多いので、過去の利益の蓄積が大きいことがわかります。

自己資本比率は78.6%でした。

現金及び現金同等物は100兆ウォン(約10兆円相当)あります。相当手厚いです。

Samsungの強さは、圧倒的な資金力でしょう。もちろん、技術的な優位性もありますが(最近HBMでHynixに先行されていますが)不況期でも投資を続けることができるのは、これだけ余力がある財務体質であることが大きいです。

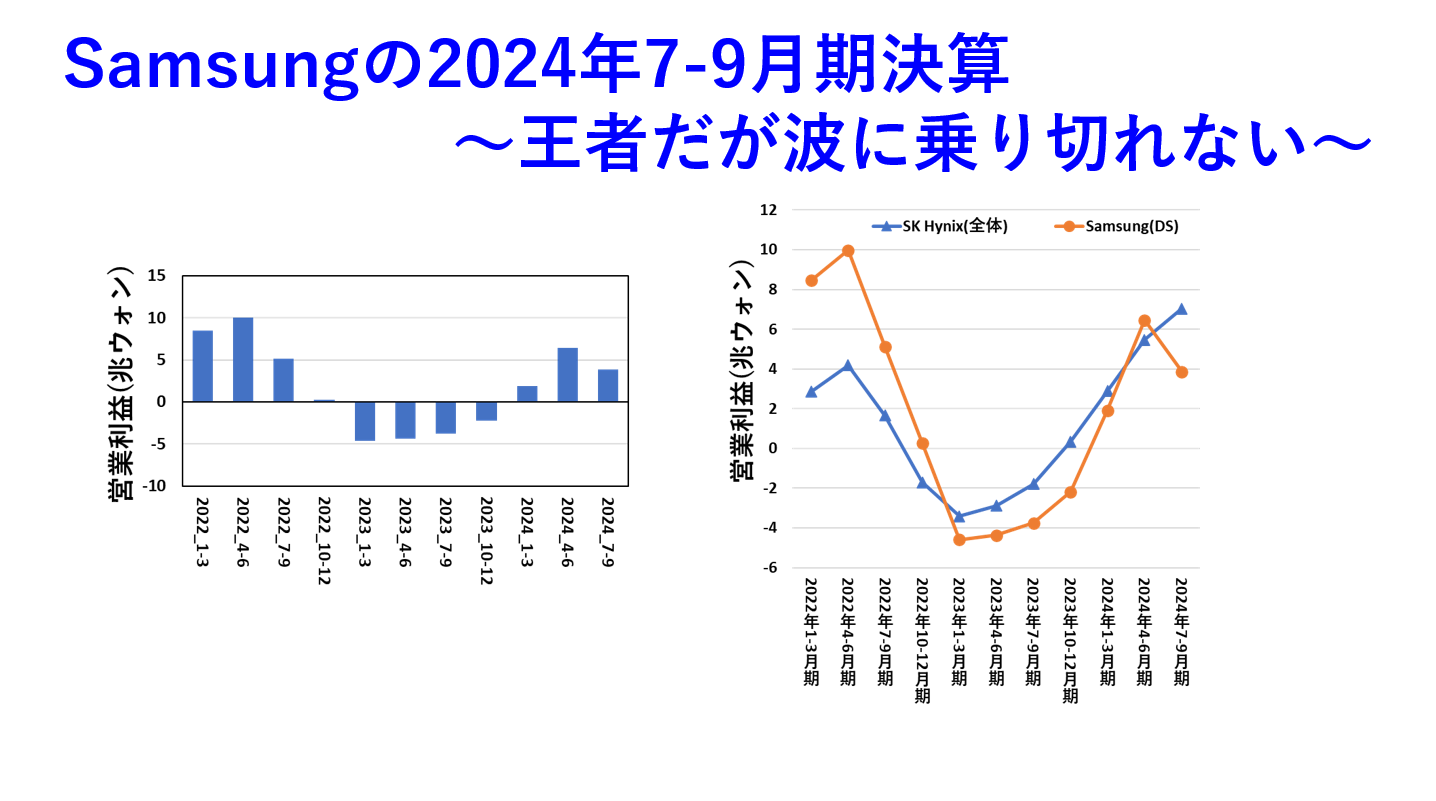

SK Hynixとの比較

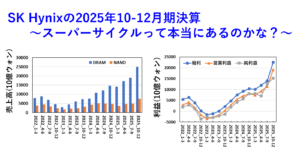

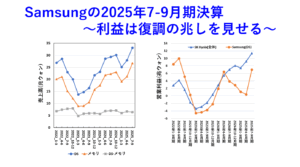

恒例の、SK Hynixの決算との比較をしていきます。

売上

できるだけフラットに近い比較ができるように、Samsungのメモリ部門とSK Hynix全社の売上高を比較しています。

2社とも、メモリ不況期を底として回復傾向にはあります。

売上高の伸びは鈍化してきましたが、全体で見た時のシェアの差分が、そのまま売上高の差分につながっているように見えます。

利益

営業利益は、SamsungのDS部門とSK Hynix全社を比較しています。

今回驚いたのは、メモリ不況期ではないのに、SamsungのDS部門をSK Hynixの全社利益が上回ったことです。

不況期は、シェアが大きいとその分固定費が大きくなるので赤字が大きくなるのは自然な話です。

なので、メモリ不況期にSK Hynixの方がSamsungより赤字幅が小さかったのは驚きではありませんでした。

しかし、今回はメモリ不況期ではないので、2社の立ち位置が逆転したのは印象的でした。

DS部門の収支は公開されていないので、細かいことはわかりませんが、順調とは言えないことだけはたしかでしょう。

まとめ

この記事では、Samsungの2024年7-9月期の決算について解説しました。

HBMでSK Hynixに先行されている状況ですが、営業利益でSK Hynixとの関係性が逆転したのは意外でした。

メモリの王者Samsungといえども、順調ではないことが見えてきているように感じます。

記事の内容に明らかな間違いや、誤植、誤解を招く表現等がありましたら、コメントかお問い合わせフォームでご連絡いただけるとありがたいです。(基本的に、頂いたコメント等には全てお返事しております。)

このブログでは、半導体に関する記事を他にも書いています。半導体メモリ業界が中心ですが、興味がある記事があれば読んでみてください。

この記事はここまでです。最後まで読んでくださってありがとうございました。

コメント

コメント一覧 (2件)

サムスン電子の第3四半期のメモリー半導体の営業利益は7兆ウォンだとコンコルから出ました。

サムスン電子は実績悪化の原因として「一回性費用」を前面に掲げた。 成果給引当金の反映、在庫資産評価損失の還入規模の縮小などに言及した。 在庫資産評価損失の還入は、先に下落した在庫の時価が再び上がる時、これを会計上の利益として反映することを指す。

ここにファウンドリー+システム半導体の赤字が1兆6000億ウォン規模

これが半導体事業部の業績を悪化させました。

ハイニックスはHBMの先頭走者で、来年は四半期の営業利益が10兆ウォン以上になると思います。

1様

コメントありがとうございます。東急三崎口です。

サムスン電子の今期のDS部門の営業利益が減ったのは、

ご指摘の通り一時的な費用の増加によるものであるということのようですね。

ファウンドリとシステムLSIの赤字が減らないのは、事業として厳しい状況にあるように思えます。

HBMに関しては、Hynixが先行している状況も変わらないと思われます。

貴重な情報、ありがとうございました。

今後ともよろしくお願いいたします。