みなさんこんにちは、このブログを書いている東急三崎口です。

この記事では、Samsungの半導体部門の2025年4-6月期の決算について解説していきます。

Samsungの公式IR情報は、こちらのリンク先から見れます。

https://images.samsung.com/is/content/samsung/assets/global/ir/docs/2025_2Q_conference_eng.pdf

全体の売上・利益

Samsungの事業構成は大きく4つに分かれています。

DX(Devixce eXperience)

DS(Device Solutions)

SDC(Samsung Display Company)

Harman

半導体部門はDSです。

Samsungは、他の半導体メモリメーカーと違って、半導体メモリ以外での収益も大きいので、全体の売上と利益の比率を簡単に見ていきます。

売上

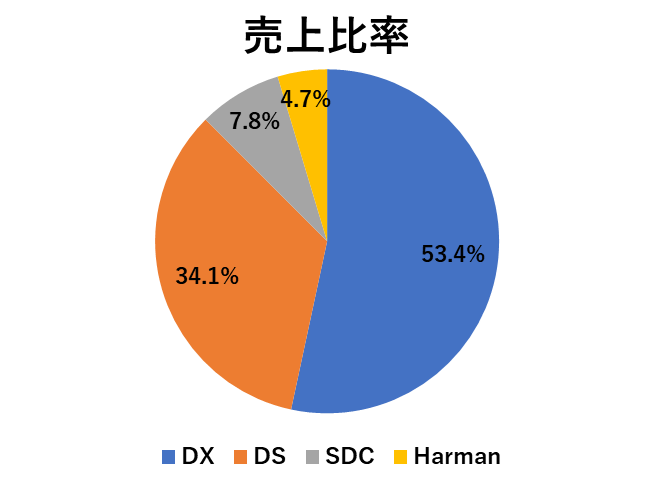

Samsungの2025年4-6月期の売上比率を図にすると、このようになります。

DS部門は、全体の約35%程度の売上を占めていることがわかります。

Samsungの事業部門は、大きく分けて4つありますが、売上高の観点ではDX部門とDS部門で全体の9割近くを占めています。

利益

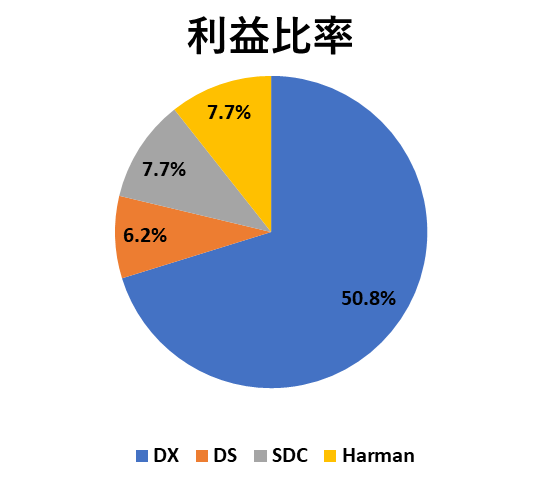

次に、利益に占める各部門の割合を図にするとこのようになります。

利益の比率を見ると、売上高比率と比べて、DS部門の比率が下がっていることがわかります。

今期のDS部門の利益は、売上高の割に稼げていないことが、全社の中での売上高を見ても感じ取れます。

営業利益の観点から見ると、SDCの方が稼げているくらいです。それだけ、DS部門は厳しい状況に置かれているということでしょう。

半導体部門の業績

Samsungの全社の売上と利益を見たので、半導体部門(DS部門)について見ていきます。

売上

Samsungの半導体部門、メモリと非メモリ(System LSI・Foundry)の2つに分かれます。

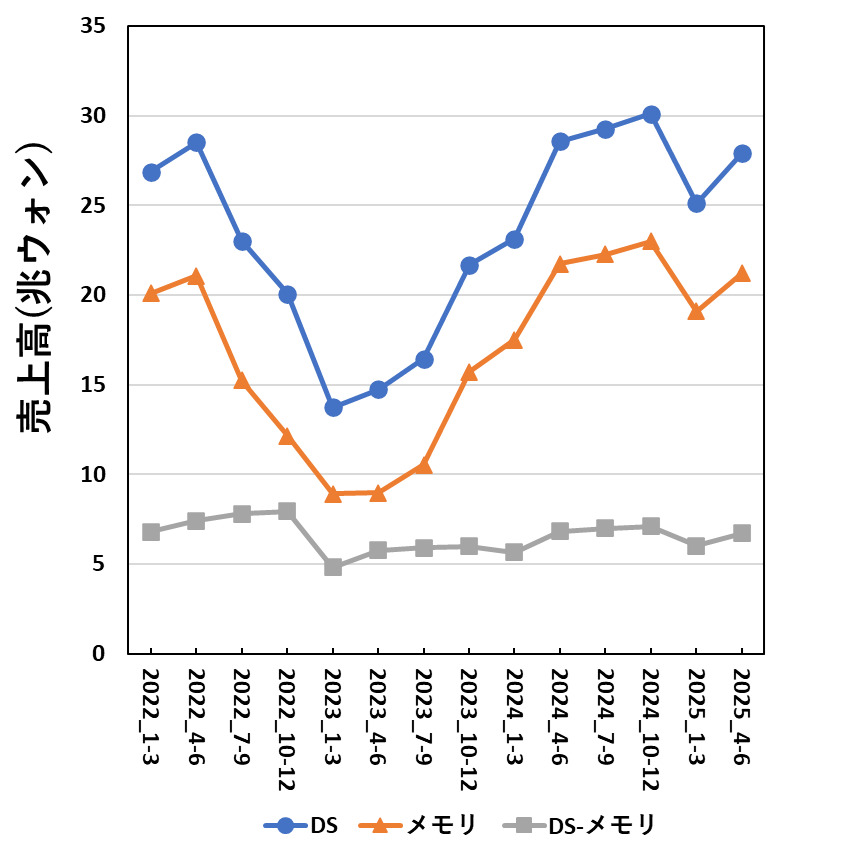

全体の売上高・メモリの売上高・非メモリの売上高をそれぞれ図にすると、このようになります。

DS部門の売上高は、メモリの売上高にほぼ連動しているのは従来から変わっていません。

メモリ部門が先期より増収となったので、DS部門の売上高は増えていますが、好調とは言えないのが図からうかがえます。

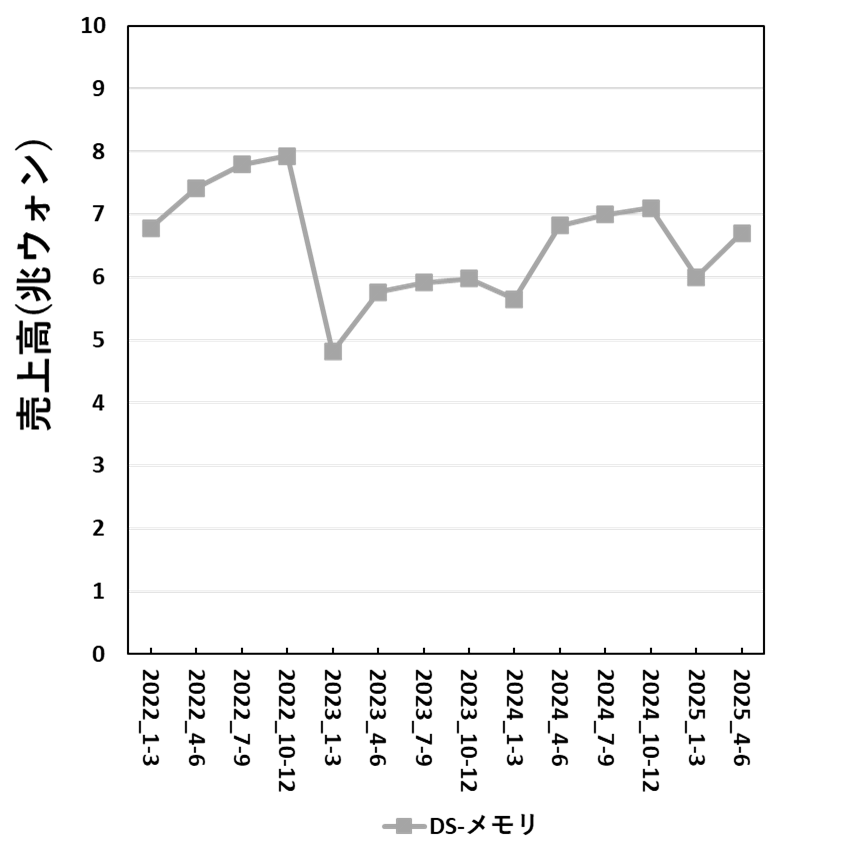

DS部門全体から、メモリ部門を引いて計算した非メモリ部門の四半期ごとの売上高を図にすると、このようになります。

非メモリ領域は、メモリと比べると売上高が小さいので変化が見にくかったですが、非メモリだけに着目するとこのようになっています。

非メモリ事業の中心はSystem LSIとFoundryですが、ここ3年を通じてみても売上高は伸びておらず、横ばいが続いています。

Samsungの事業構造を見るに、メモリが主業であり、メモリで稼いだお金をSystem LSIやFoundryに投じていますが、利益を稼げるほどの事業にはなっていないように見えます。

Teslaのチップをファウンドリで製造することが報道されていますが、売上高に反映されるのはまだ先の話でしょう。

https://news.yahoo.co.jp/articles/23fef09a6f88f6a917d8751ad8ab041232b6679a

利益

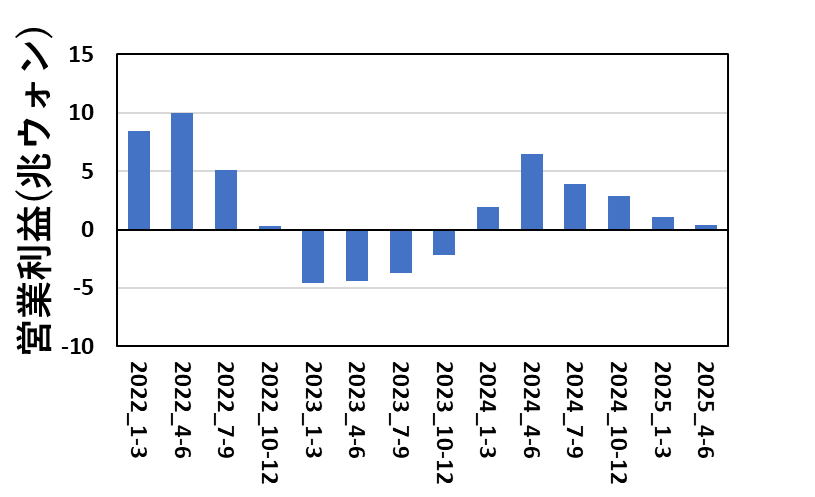

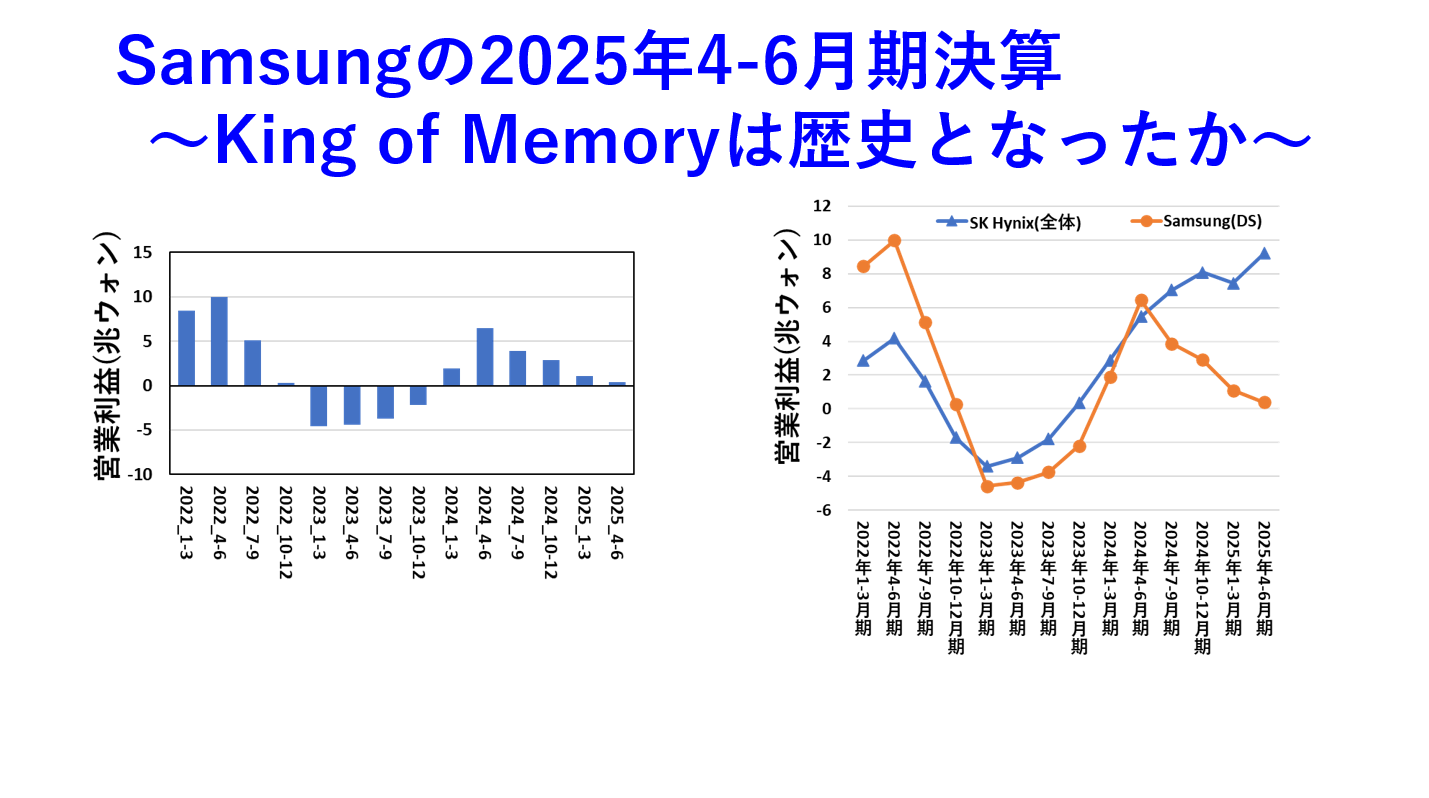

SamsungのDS部門の利益を四半期ごとに図にすると、このようになります。

(Samsungは、DS部門全体の利益しか開示していないので、メモリとそれ以外の部門の利益がそれぞれどうなっているかは、見ることができません。)

DS部門の利益だけを見ると、黒字ではありながら2024年4-6月期から5四半期連続で減益が続いています。

メモリ以外の事業も行っているとはいえ、メモリが主業であるSamsungのDS部門としては、稼げるはずの好況期で思ったより稼げていないように見えます。

のちほど詳しく見ていきますが、SK Hynixとは対照的で、メモリ不況前のピーク期(2022年4-6月期)の営業利益を、メモリ不況以後一度も上回っていません。

貸借対照表から財務を見る

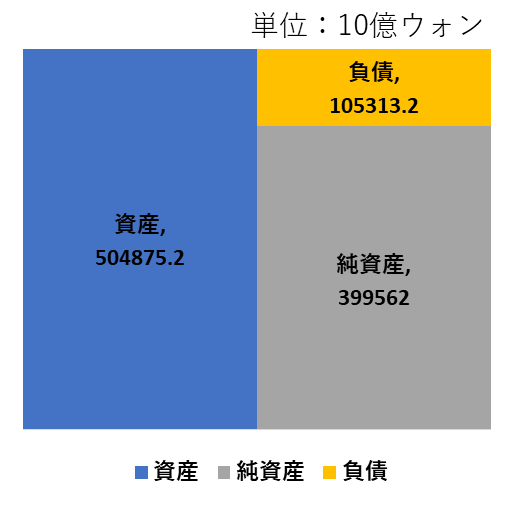

2025/6/30現在の貸借対照表を図にすると、このようになります。

相変わらず、財務体質は非常にいい状態を保っています。自己資本比率は79.1%でした。本当に負債が小さい形をしています。

キャッシュフロー

今回から、キャッシュフロー(以後CFと書きます)についても見ていきます。営業CF・投資CF・財務CFの3つに分かれています。

営業CF

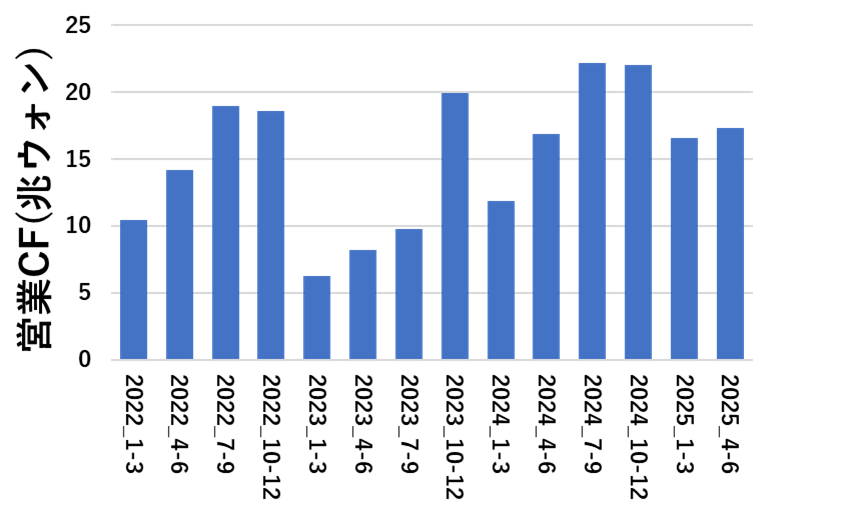

四半期ごとの営業CFを図にすると、このようになります。

Samsungの場合、全社の営業CFを示しているので、マイナスになることはありませんが、それでもメモリの好不況に影響を受けています。

メモリ不況の底だった、2023年1-3月期は営業CFがガクンと落ち込んでいます。おそらく、メモリ部門の営業CFはマイナスだったのでしょう。

メモリ不況後は、ばらつきはありますが、回復傾向を示しています。

投資CF

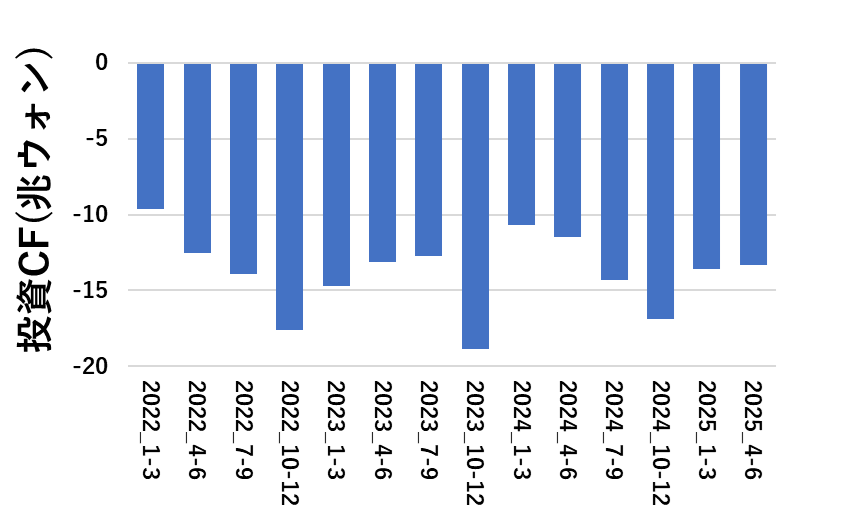

四半期ごとの投資CFを図にすると、このようになります。

Samsungの投資CFは特徴的で、上下はありながらもコンスタントに設備投資を行っている様子がわかります。

SK Hynixの投資CFと比べるとわかりやすいんですが、不況期に投資を抑える経営判断を行う場合、投資キャッシュフローが0に近づくときがあります。

しかし、Samsungの場合は、好不況の波はありながらも、継続的に投資を続けることを重視しているように見えます。

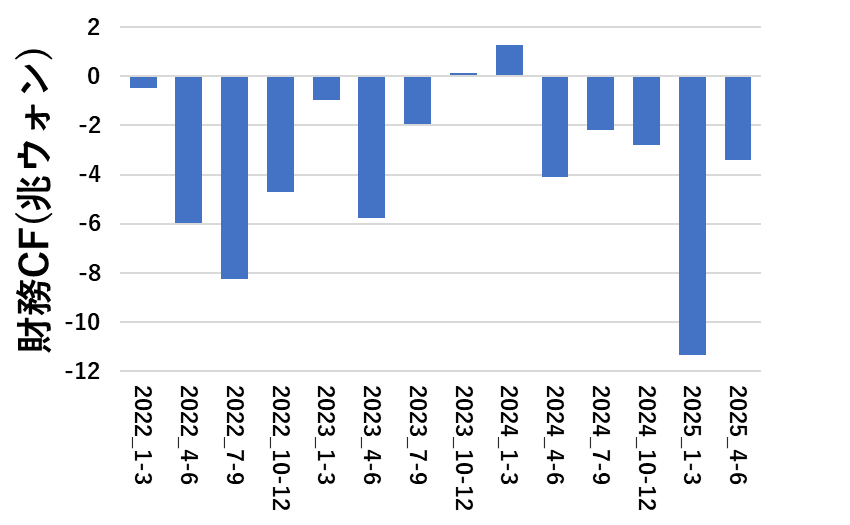

財務CF

四半期ごとの財務CFを図にすると、このようになります。

財務CFを見て驚いたのが、全然借金が増えていないことです。

もともと、負債が小さいBSをしていますが、そのうえで財務CFがマイナスなので、負債を減らす方向性であることが感じられます。

メモリ業界のように、好不況の波が激しい場合、不況期にはキャッシュを確保するために、財務CFがプラスになってもいいわけですが、メモリ不況期であっても財務CFがマイナスになっているのは驚異的といえます。

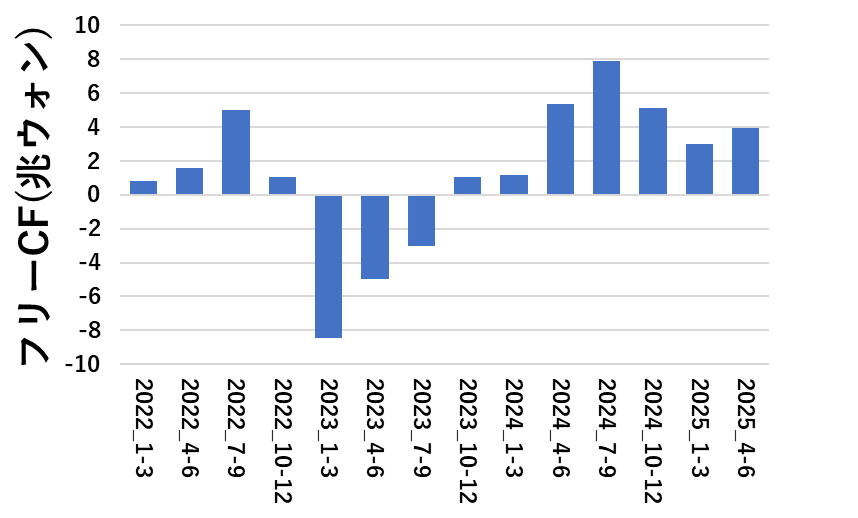

フリーCF

四半期ごとのフリーCFを図にすると、このようになります。(フリーCFは、営業CF+投資CFで計算しています。)

投資をコンスタントに行っているだけあって、フリーCFはメモリ不況期にはマイナスとなっています。

しかし、メモリ不況期を脱すると、プラスに転じているので、これは投資をコンスタントに行っていくことを優先した形が表れているといえるでしょう。

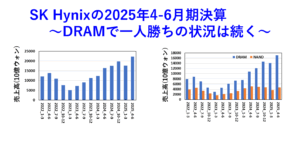

SK Hynixとの比較

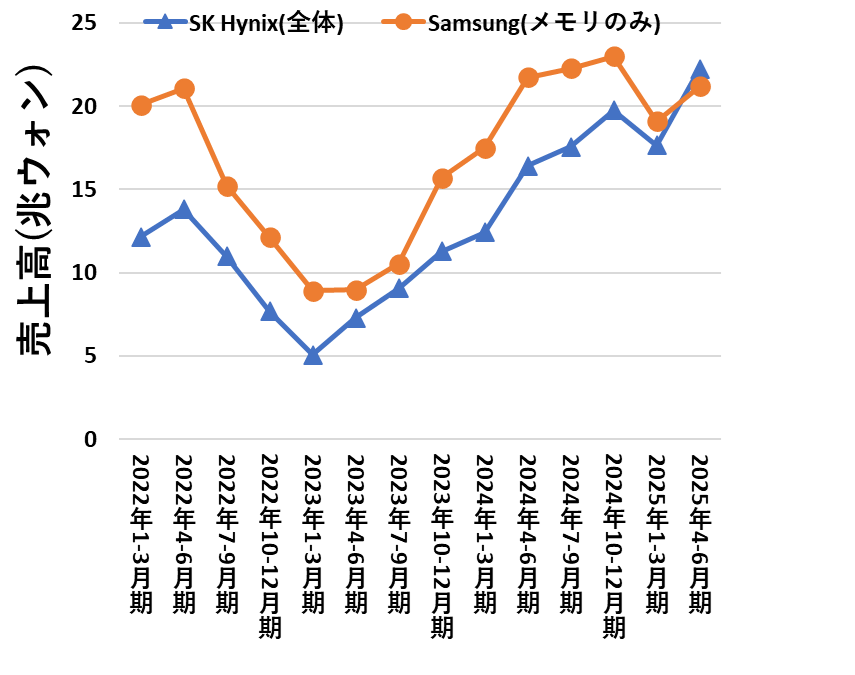

恒例になっていますが、Samsungのメモリ部門とSK Hynixの業績を比較してみます。

売上

売上高を四半期ごとに図にすると、このようになります。(Samsungはメモリだけ、SK Hynixは全社の売上です。)

SK Hynix全社の売上高が、Samsungのメモリ部門の売上高を初めて抜きました。

これは歴史的瞬間だと思います。SK Hynix全社の売上高がSamsungを抜くのは、時間の問題かと思ってはいましたが、ついに逆転までたどりついたのかという感覚です。

タイトルにも入れましたが、これでSamsungが「King of Memory」だったことは歴史になったと感じます。

しばらくは、SK HynixとSamsungが拮抗した戦いを繰り広げるのでしょうが、Samsungがメモリに関して他社に「抜かれる」のは初めてのことです。今後もウォッチしていきたいですね。

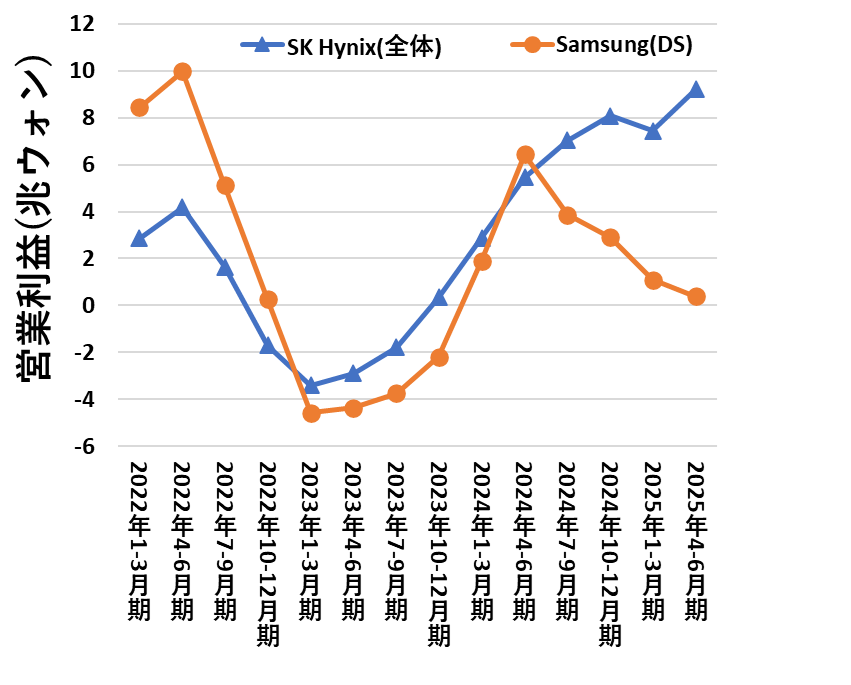

利益

次に、利益を比較します。(SamsungはDS部門、SK Hynixは全社です。)

営業利益を見ると、SK HynixとSamsungの関係性は完全に逆転しています。

直近4四半期では、SK Hynixが完全にSamsungのDS部門の利益を上回っています。両者の差は広がっていくばかりです。

ここで意味があるのは、メモリの好況期にSamsungをSK Hynixが抜いているというとです。

この構造を見ると、AI関連の高収益品(DDR5やHBM)のシェアはSK Hynixが高く、AI以外の需要はそれほど回復しておらず、利益率の観点から見ると、SK Hynixとの差が広がっていくばかりなのでしょう。

Samsungは、System LSIやファウンドリ部門も込々の利益ではありますが、メモリ単体で考えてもSK Hynixを上回っていることは無いでしょう。

今後の見通し

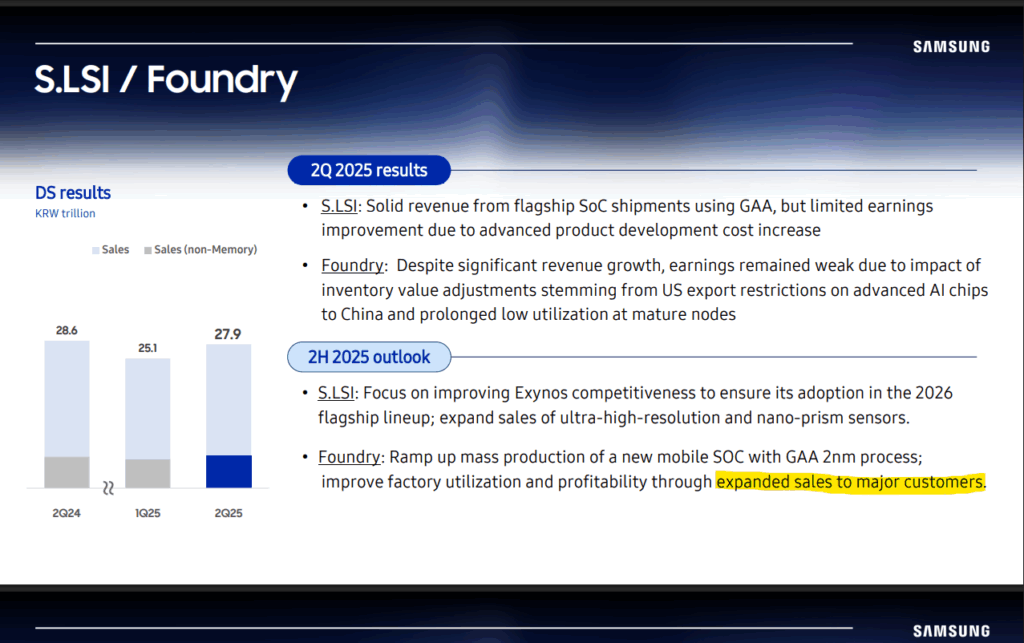

SamsungのIR資料から、気になったポイントをいくつか挙げていきます。

最近、IR資料に特筆するような内容が書いてないんですが、ちょっとだけ。

メモリに関しては、HBM3EとDDR5を頑張りますって感じですね。NANDもV8への移行に向かうようですが、本当にそれ以上のことが書いてないです・・・

非メモリに関しては、システムLSIもファウンドリも、売上が思ったより上がっていない言い訳が書いてある感覚です。

Outlookの部分に、テスラの話っぽいものがちょっとだけ書いてありました。

財務を見るに、多少半導体で苦戦したくらいで、経営に行き詰まるような状況ではありませんが、先端品での開発で後れを取っていることは大きいと思います。

他業界と違って、半導体業界は技術革新の速度が異次元なので、3年遅れてしまうと技術開発が周回遅れになりかねません。

5年後、10年後にSamsungが今のような強さを持っているかどうかは読めませんが、DRAMでの開発競争に関してはSK Hynixの追撃ができるかどうかが、一つのターニングポイントになるといえるでしょう。

まとめ

この記事では、Samsungの半導体部門の2025年4-6月期の決算について解説しました。

売上高・営業利益ともに、SK Hynixの後塵を拝することになった歴史的転換点の決算だったように、個人的には感じました。

今後もウォッチを続けていきたいと思っています。

記事の内容に明らかな間違いや、誤植、誤解を招く表現等がありましたら、コメントかお問い合わせフォームでご連絡いただけるとありがたいです。(基本的に、頂いたコメント等には全てお返事しております。)

このブログでは、半導体に関する記事を他にも書いています。半導体メモリ業界が中心ですが、興味がある記事があれば読んでみてください。

この記事はここまでです。最後まで読んでくださってありがとうございました。

コメント