みなさんこんにちは、このブログを書いている東急三崎口です。

この記事では、ロームの財務諸表から、転換社債を発行する理由を読み解いていきます。

最初に、簡単にロームの企業解説をしてから、本題の転換社債を発行する理由を読み解きます。

ロームの経営理念

最初に、ロームの経営理念に触れておきます。

公式サイトには、企業目的としてこのように掲げられていました。

われわれは、つねに品質を第一とする。

https://www.rohm.co.jp/company/about/philosophyより

いかなる困難があろうとも、

良い商品を国の内外へ永続かつ大量に供給し、

文化の進歩向上に貢献することを目的とする。

企業理念は、会社によって結構色があるんですが、ロームの場合は「品質」が一番目に来ています。

かつ、2文目に「いかなる困難があろうとも」と書いてあるので、非常に強い意志を持って、品質の良い製品を供給することが企業目的に入っていることがうかがえます。

ロームは、近くにある会社で本社の前も何度も通ったことがありますが、非常に良い企業理念だなぁと感じました。

同じ半導体メーカーでも、キオクシアの企業理念(会社の表現では、ミッションと書かれています)は、

「記憶」で世界をおもしろくする

です。

会社によって、全然違いますね。

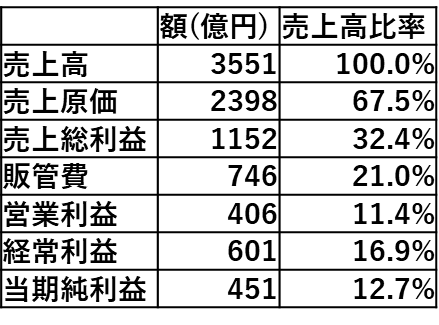

2023年度の業績

さて、企業理念を見たので、さっそく2023年度の損益計算書を見ていきます。

2023年度は、まだ3四半期分しか決算が公表されていないので、9か月分のデータになります。

粗利が3割程度で、当期純利益が12.7%となっています。

ロームは、半導体デバイスメーカーではありますが、半導体メモリほど浮き沈みは激しくないので、それなりの利益を出しています。

半導体メモリメーカーの巨額赤字に目が慣れてしまったせいか、安定して稼げているなぁと感じてしまいました。

貸借対照表から財務を見る

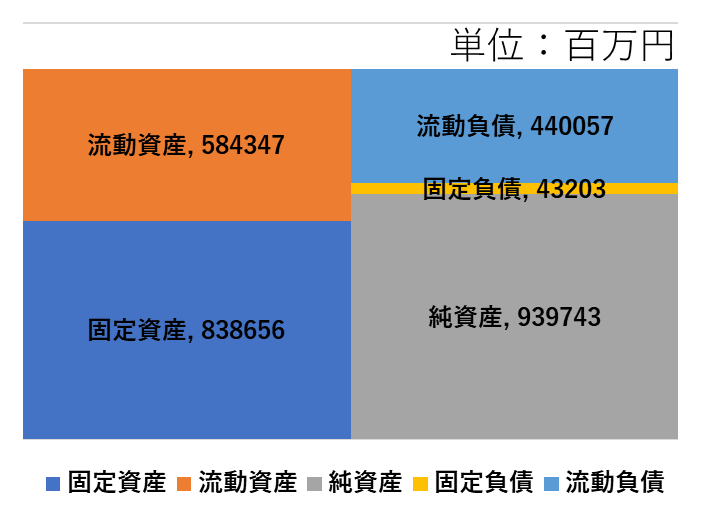

次に着目するのが、貸借対照表です。

執筆日(2024/4/9)時点で、公表されている最新のデータは2023/12/31付の貸借対照表です。

決算短信から、データを引用して図は筆者作成の物です。

この貸借対照表を見て、2通りの印象を持たれる方がいらっしゃると思います。

1通り目は、ロームは借金が少ない経営をしているんだねという印象の方。2通り目は、ロームはこんなに借金が増えたのか?と驚かれる方。

自己資本比率は66%となっていて、全体の中で見れば借金が少ない会社に入ると思います。

しかし、前からロームのBSを見られている方からすると、負債が増えたように感じられるはずです。

というのは、ロームが東芝へ行った3000億円の出資等が借入金でまかなわれており、この影響で3000億円の流動負債が発生しているからです。(短期借入金として借金しているので、流動負債になっています。)

(細かいことは次の章で見ていきますが、東芝への出資の前は、有利子負債が無いBSとなっていました。)

東芝への出資の内訳

ロームが3000億円の借金をする直接的な理由だと考えらえる、東芝への出資の内訳を見てみます。

東芝は、2023年12月に日本産業パートナーズを中心としたファンドによってTOBされ、上場廃止になりました。

この時のTOBに掛かった費用は、約2兆円とされています。

2兆円の詳しい内訳は公表されていませんが、日経ビジネスの記事によると、出資や融資等でまかなわれていと報じられています。(詳しい内容は、日経ビジネスの記事でご覧ください。会員登録しないと全部読めませんが下記リンク先に記事を貼っています。)

https://business.nikkei.com/atcl/gen/19/00139/030500174

このうち、ロームは出資として1000億円、優先株として2000億円の合計3000億円を拠出したようです。

(ロームの転換社債のプレスリリースより)

株式としての出資分はともかく、優先株としての出資分は議決権が無いことが明記されているので、それなりの利率がついていると予測されます。

利率に関しては明記されていませんが、例えば日本政策投資銀行がキオクシアに出資している優先株(議決権無しで償還の必要あり)は、配当として年利3~4%がついています。

ロームが東芝に対して出資した優先株も、議決権が無い代わりに相応の利子が付いていると考えるのが妥当でしょう。

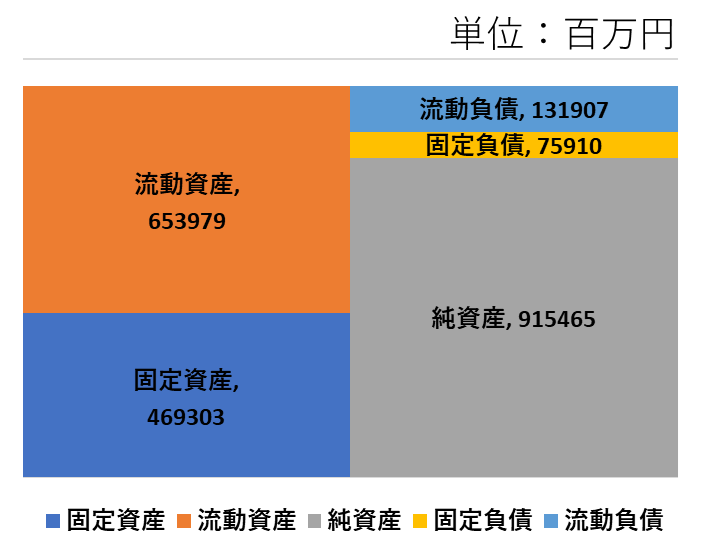

過去の貸借対照表からロームの考え方を読み解く

合計3000億円の出資を東芝に行ったロームですが、この出資を行う前のBSを見てみます。

2023/3/31時点のBSはこのようになっていました。

見た瞬間わかるのは、負債が非常に少ないことです。自己資本比率は81.5%ありました。

かつ、負債の内訳を見て見ると、銀行からの借金が見当たらないんです。固定負債の大半は社債で、金融機関からの調達ではなく投資家から募集しているものです。

固定負債の中に、長期借入金の項目が存在しないんです。

また、流動負債も支払手形・買掛金・未払い金が大半で、短期借入金や1年以内に返済予定の長期借入金は存在しません。

つまり、東芝への出資を行う前のロームは、実質無借金経営を行っていたわけです。2021年までBSを振り返っても、実質無借金経営でした。

逆に、東芝への出資は、実質無借金経営を行っていたロームが、金融機関から借金をしてまで行いたかった投資だと言えます。

ロームは、東芝への出資のための3000億円の調達は金融機関から短期借入金の形で行っています。3000億円が金融機関からの借入金の形を取るのは、一時的な状態でしかないことを当初から想定していたのではないかと私は考えています。

資金調達の利子負担を最小化した結果か

会社が金融機関から借金をする以外の方法で資金調達をする方法としては、

・新株の発行(増資)

・社債の発行

・新株予約権付き社債(転換社債)

・金融機関からの融資

が考えられます。

ロームは上場していますし、一般の投資家に対して公募増資をしたり、社債を発行することができます。

新株を発行して出資を募る場合には、会社側から見ると返済不要の資金を集めることができます。

一方、既存の株式が希薄化することと、配当を支払う費用が発生するデメリットがあります。

社債をした場合には、返済が必要になりますが(償還期限のない社債も世の中には存在しますが)、既存株式は希薄化しません。

新株予約権付き社債の場合は、会社が定めた条件に従って、社債として償還を求めるか、株式に転換するかを選ぶことができます。

今回ロームが発行する、取得条項付新株予約権付社債は、普通の新株予約権付社債と違って、株式に転換するにあたっての条件が色々ついているものです。

2029年満期のものと、2031年満期のものがありますが、株式転換の条件は事細かに書いてあります。

(興味がある方は、ロームのプレスリリースを見てみてください。)

取得条項付新株予約権付社債を2000億円発行することで、3000億円の短期借入金のうち2000億円の返済に充てるようです。

最後の、金融機関からの融資は、資金調達としては一般的ですが、必ず利子が付きます。

結果的にロームが、取得条項付新株予約権付社債を発行することにした理由は、利子負担を最小化したかったからではないかと考えられます。

新株の発行は配当の支払いコストと既存株式の希薄化が発生しますし、金融機関からの融資は最小化したいと考えたときに、投資家から低コストで資金調達できる方法が新株予約権付社債だったのではないでしょうか。

株式転換される社債を減らすために取得条項を付けることで、株式転換される社債の額をできるだけ抑えて、社債として低コストで投資家から資金調達する案だったのではないかと思われます。

非常に細かく条項が書かれているので、内容を理解できないなら買うべきではない金融商品だと感じますが、よくこんなもの作れたなぁと感じました。

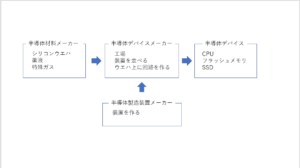

パワー半導体で東芝とのシナジー効果を生み出せるか

わざわざ借金をしてまで東芝へ投資したロームですが、一番重要なのは資金調達の方法ではなく、東芝のパワー半導体事業とのシナジー効果を生み出せるかどうかです。

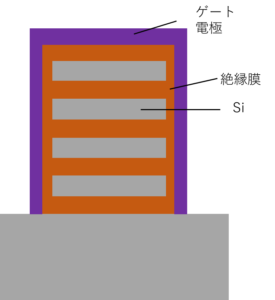

SiCパワー半導体に関しては、東芝よりもロームの方が強みを持っているので、ロームから見たときに東芝と協業するメリットは、東芝の顧客に対してパワーデバイスを提案できることでしょうか。

事業を広げていくという観点で見ると、顧客を広げられるのは非常に大きなポイントになるのは間違いありません。

2社の協業で大きなシナジー効果が生まれるというよりは、ロームが東芝の顧客に対してアプローチできることで、事業を拡げていくことができるところが大きいように思います。

東芝としては、非上場化に際して出資してくれる投資家を探していた状況でロームが出資を決定したことは、会社としては非常に大きいメリットがあったのではないかと考えられます。

トータルで2兆円規模のTOBに対して、3000億円の出資を受けられるのは東芝全社としては、非常にメリットが大きかったのでしょう。

ロームが金融機関から借金をしてまで行った3000億円の投資は、パワー半導体でリターンを得られるかどうかで成否が決まるでしょう。

まとめ

この記事では、ロームの財務諸表から、転換社債を発行する理由を読み解きました。

実質無借金経営を続けていたロームにとって、3000億円の借金をしてまで投資したということは、東芝との協業にメリットを見出しているということでしょう。

記事の内容に明らかな間違いや、誤植、誤解を招く表現等がありましたら、コメントかお問い合わせフォームでご連絡いただけるとありがたいです。(基本的に、頂いたコメント等には全てお返事しております。)

このブログでは、半導体に関する記事を他にも書いています。半導体メモリ業界が中心ですが、興味がある記事があれば読んでみてください。

この記事はここまでです。最後まで読んでくださってありがとうございました。

コメント