みなさんこんにちは、このブログを書いている東急三崎口です。

この記事では、キオクシアがIPOを目指すとの報道が読売新聞・日経新聞・Bloombergから出たので、現時点でわかる情報をもとにして内容を読み解いていきます。

IPOを目指すとの報道を整理

2024/4/16に読売新聞の朝刊で、キオクシアの上場案が報道されたのが最初でした。

キオクシアに関しては、時事通信等からSK Hynixとの協業云々という報道が出たりしていましたが、観測記事の域を出ていませんでした。

しかし、今回のIPOに関しては、読売新聞の報道のあと、日経新聞とBloombergが後追いで報道しています。

また、キオクシアに関する報道にしては非常に珍しく、日経新聞とBloombergの記事では広報部からの公式なコメントが出ています。(本当に激レアですよ。。。)

3社の報道を並べると、このようになっています。

半導体大手「キオクシア」に上場案、銀行団に説明…巨額投資に対応

読売新聞 2024/4/16配信

キオクシア、24年内にも上場へ 半導体市況回復で

日本経済新聞 2024/4/16配信(会員限定記事)

キオクシアの東証上場は最速10月、WDとの統合交渉より優先-関係者

Bloomberg 2024/4/16配信

3社から出ている情報から、現時点でわかることを読み解いていきます。

報道を読む限りでわかること

3社の報道を見る限りわかることは、この3点です。

・キオクシア単独で東証への新規上場を目指す方向性

・新規上場は業績回復が前提

・金融機関からの借金を借り換えるための成長戦略としての新規上場

キオクシアは協業しているWestern Digitalとの合併交渉等も報じられていましたが、今回のIPOはキオクシア単独で行う方向性のようです。

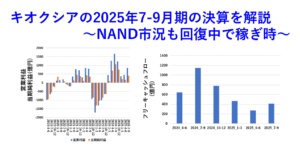

キオクシアの2024年3月期決算はメモリ市況の低迷によって、赤字になることがほぼ確定的となっています。一方、足元ではメモリ市況が回復しつつある状況であり、業績が回復することを前提にしたIPO準備という方向性のようです。

赤字の状況で新規上場するのは、キオクシアクラスの規模の会社の場合困難なので、少なくとも黒字転換してからになることは間違いないでしょう。

2024/6/17が返済期限の金融機関からの借入金が約9000億円あるようなので(読売新聞とBloombergの報道より)、借入金の借り換えを債権者(銀行)に認めてもらうための成長戦略としてIPOに舵を切ろうとしているのがうかがえます。

キオクシアはなぜ9000億円も借金を抱えているのか?ということは、非常に長くなるのでここでは詳しく書きませんが、現実としてあと2か月後に9000億円の返済期限が来ていることだけは確かです。

なぜIPOなのか

ここまで、報道の内容を整理しました。ここからは、報道の内容を読み解いていきます。

そもそも、なぜキオクシアはIPOを目指しているのでしょうか。

一番大きな理由は、株主構成が複雑であることだと考えられます。

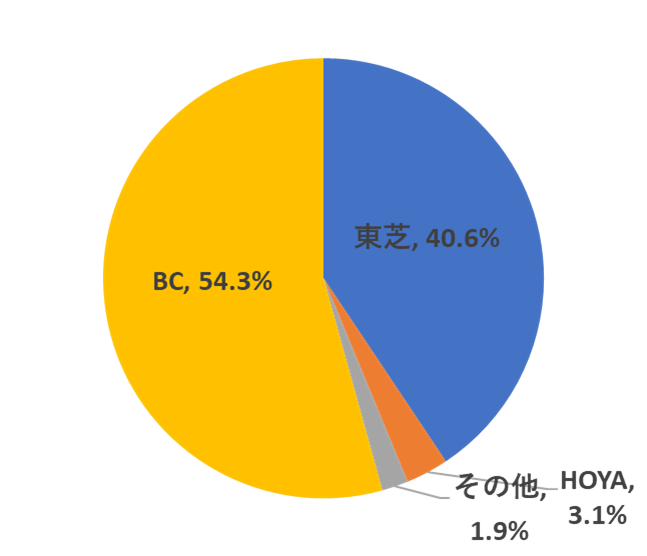

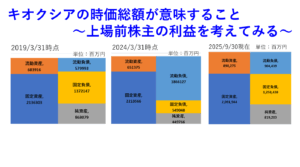

日経新聞の記事に図が出ていますが、キオクシアの株主構成はこのようになっています。

BCと書いているのは、ベインキャピタルが作った株式保有のための会社が保有している株式をまとめたものです。

実際には、複数の会社が分散して保有している形になっていますが、トータルで過半数を持っています。

ベインキャピタルが保有している株式のうち、ギリギリ15%未満の分をSK Hynixが間接保有しています。

そして、約40%を東芝が持っています。東芝は、約40%の株式を保有していますが、キオクシアの経営には関与しておらず、キオクシアは東芝の持分法適用会社となっています。(子会社にはなっていないわけです。)

HOYAも3%程度の株式を保有していますが、保有株式数としては少ないのでここでは大きく取り上げません。

各株主の方向性を簡単に書くとこうなります。

・ベインキャピタル:どんな方法でもいいから、キオクシアの株式を高く売ってイグジットしたい。

・東芝:とにかくキオクシア株式を早く現金化してしまいたい。

・SK Hynix:キオクシアの株式保有比率を将来的には上げたい。また、WDとの統合は許容できない。

WDとキオクシアの合併交渉の報道が2023年になされていましたが、ベインキャピタルや東芝はとにかくキオクシアの株式を早く売れる環境を作りたかったと推測されます。

一方、SK HynixはキオクシアとWDが作っているNANDフラッシュメモリのライバルメーカーであることから、2社が合併して自社よりもシェアが高い会社が出現することは何としても避けたいわけです。

WDとキオクシアの合併は、中国の独禁法審査が通るかどうかという問題はありますが、それ以前に株主の利害が相反しているため一度破談となりました。

このように、WDとの統合は、キオクシアの株主構成が現時点のままだと、実現することが困難です。

そこで、WDとの統合は棚上げした状態で、一度新規上場して既存株主の株式の現金化および、新株発行による資金調達を行おうというのが、IPOを目指している方向性の理由だと考えられます。

新規上場は、業績が赤字だと困難なので、メモリ不況期には現実味を帯びていませんでした。

しかし、メモリ市況は回復傾向にあることが見えているので、業績が回復することを織り込んで新規上場を目指そうというのが、今回の報道の内容です。

キオクシアにとっては借り換えは生命線

さて、IPOを目指しているであろう理由について簡単に解説したので、次は金融機関からの借金がキオクシアにとって生命線であることと、借り換えのための成長戦略が求められている理由を簡単に書きます。

金融機関からの借入金が約9000億円あるとの報道がなされています。返済期限は2024/6/17です。(報道が2024/4/16だったので、報道時点から2か月くらいしか時間が無いです。)

簡単な話、9000億円返せと言われて、返済の原資となる現金を9000億円持っていれば返せるわけですが、残念ながらキオクシアは9000億円の現金を保有しているようには到底思えません。

キオクシアは、上場していないので、四半期ごとのBSなどは開示されていません。

公開されている最新のBSは、2023/3/31現在のもので詳細は書かれていませんが、流動資産が6926億円となっています。

1年近く前の状況ですら、9000億円を全額返すのはどう考えても無理な状況だったわけです。(この辺を詳しく観たい方は、下記リンク先の記事をご覧ください。)

手元に現金があろうが無かろうが、借りた金は返さなければなりません。

しかし、手元に現金が無いのであれば、返しようがありません。会社の規模に関わらず、借金が返せなくなって倒産することはあります。(会社更生法や民事再生法が適用されている場合は、だいたい借金が返せない場合です。)

一方、お金を貸している銀行が許してくれれば、借り換えを行うことができます。

借り換えと言っても(利子等は変わるでしょうが)結果的に借金の返済期限を先延ばしするだけなので、借り手が返せる見込みがないと借り換えもできないわけです。

少しだけ、キオクシアの借金の内容に触れると、現時点で9000億円の借金があるということは、約5年前からほとんど元本が返せていないことになります。

詳しく知りたい方は、キオクシアのIPO目論見書を読んでいただければいいんですが、2019/6/17に3メガバンク+三井住友信託銀行から約8800億円程度の借り入れ+1000億円のリボルビング融資枠をもらっています。

この融資の返済期限が5年後となっていて、2024/6/17となっているわけです。

2024/4/16時点で、約9000億円の借金があるということは、ほとんど元本減って無いじゃん・・・って話になるわけです。(利子も年率2%近くついているので、利払いだけでも相当な負担になります。)

仮に1兆円借金があったら、年率2%の利払いは年額200億円に化けます。恐ろしいですね。

キオクシアから見ると、借り換えられないと終わりなんですが、貸し手の金融機関の立場から見ると、そのままでは借り換えを認められない事情もあると考えられます。

なぜなら、5年で返すという契約だった借金の元本が、5年経ってもほとんど減っていないからです。

要は、借り換えで返済期限を延ばしたとしても、本当に借金返せるの?という見方をされてしまうわけです。

メモリ不況があったにせよ、5年間あって元本が返せていないのは紛れもない事実なので、金融機関からは借り換えの条件として、何かしらの成長戦略が求められていると推測されます。

もちろん、NAND事業の業績が好転して、借金を返せる見通しが立つのが一番良いんですが、キオクシアは良いときで年間3000-4000億円程度の利益を出せる会社なので、9000億円を全て返済するのは好況期が5年続いてもなかなか難しいと思われます。

また、半導体メモリ事業は研究開発と設備投資に莫大な金額を投じる必要があり、必要な投資と並行して9000億円の借金を返していくのは相当ハードルが高いです。

そんな状況の中で、キオクシアが取れる成長戦略としては、WDとの合併がありました。しかし、株主の利害対立によって合併は頓挫しているのが実情です。

IPOであれば、株主の利害対立はWDとの合併と比べると和らぐ形になります。(上場すれば、ベインや東芝は株式を現金化できます。SK Hynixがどう出るかはわかりませんが。)

また、株式市場に上場すれば、新株発行による増資や社債発行など、非上場の場合より資金調達の幅が広がります。

おそらく、9000億円の借金を事業で生み出した利益から全額返済するのは難しいので、市場から資金を調達して借金返済の一部に充てることになると思われます。

このような事情を含めて、キオクシアは金融機関へ提示する成長戦略として、IPOを目指しているのだと考えられます。

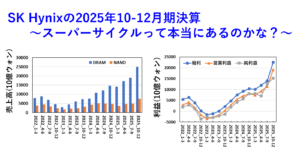

NAND市況の好転が前提

新規上場するにしても、まずはNAND市況が好転し、黒字化するところがスタートラインになります。

足元のNAND市況を見ると、各社が減産していたこともあって、価格は上昇傾向にあるようです。

価格上昇が今後も続けば、業績が回復するのは時間の問題だと考えられます。

メモリ市況は安定しないので、不況期から好況期への転換点で新規上場を狙うのは、戦略としては妥当だと思います。

逆に、このタイミングを逃すと、ずるずる上場できない状態が続き、次の不況期に入る可能性も否定できません。

WDとの合併は、株主の利害対立も課題ですが、仮に2社間での合意が形成できたとしても、中国の独禁法審査がハードルとして立ちはだかるので、困難であることは想像に難くありません。

結果的に、NAND市況の回復期にいち早く黒字転換を図り、新規上場を目指すのがキオクシアとして取れる現時点での最善の策であることは間違いないでしょう。

そのためには、NAND市況の回復と、好況期ができるだけ長く続くことが不可欠です。これは、キオクシアがどうこうできる話ではありませんが、市況の長期的な回復を願うことしかできないとも言えます。

今後の見通し

最後に、今後の見通しについて簡単に書きます。

キオクシアは、金融機関へ提示する成長戦略として新規上場を目指していることを説明しているでしょうから、NAND市況が回復すれば、IPOを進めるでしょう。

IPOを進める時に課題があるとすれば、ベインキャピタルが納得できる売値が付くかどうかです。

ベインキャピタルは、東芝からキオクシア(当時は東芝メモリ)を2兆円で買い取っています。

キオクシアが新規上場した時に、時価総額として2兆円を超えないとベインキャピタルとしては損することになります。(厳密に言えば、ベインキャピタルだけが損するわけではないんですが、最終的な上場可否の判断はベインキャピタルの意向が強く働くので、あえて「ベインキャピタルが」という表現を使っています。)

こればかりは、新規上場が行われる時期の世界情勢と、キオクシアの業績と、半導体を取り巻く環境によって決まるので、何とも言えないところです。

しかし、メモリ不況から好況期に向かっているタイミングで、新規上場できなければ、今後も上場できない可能性が高いので、判断がどう下るのかはわかりませんが、とりあえず上場しておく方向に動くのではないかと考えられます。

仮に、新規上場が無事行われたとすれば、1つのゴールではありますが、キオクシア単独でNANDフラッシュメモリ市場で戦うのか、他社との合併・協業を含めた連携を広げるのかどうかを含めて、戦略を立てることになるのではないでしょうか。

どちらにしても、目の前の借金の借り換えを行わなければ先は無いので、近々には借り換えが認められるような成長戦略を立てる必要がありそうです。

まとめ

この記事では、IPOを目指すとの報道が読売新聞・日経新聞・Bloombergから出たので、現時点でわかる情報をもとにして内容を読み解きました。

新聞記事の内容に背景を足したので、少しはわかりやすくなったのではないかと筆者としては考えています。

記事の内容に明らかな間違いや、誤植、誤解を招く表現等がありましたら、コメントかお問い合わせフォームでご連絡いただけるとありがたいです。(基本的に、頂いたコメント等には全てお返事しております。)

このブログでは、半導体に関する記事を他にも書いています。半導体メモリ業界が中心ですが、興味がある記事があれば読んでみてください。

この記事はここまでです。最後まで読んでくださってありがとうございました。

コメント