みなさんこんにちは。このブログを書いている東急三崎口です。

今回は、Samsungの2023年1-3月期の半導体部門の業績について解説します。

私のプロフィールはこちらです。

【プロフィール】

名前:東急三崎口

経歴:学生の頃から半導体の研究を始め、半導体メーカーで約3年勤務。ロジック半導体・メモリ半導体が専門

私の詳しいプロフィールはこちらをご覧ください。

半導体メモリメーカーの業績について色々解説しているんですが、Samsungは会社の規模が圧倒的に大きいです。

メモリ以外にも、ディスプレイやスマートフォンも作っています。大手電機メーカーが半導体を作っているような感じです。

非常に規模が大きな会社なので、この記事では半導体部門にフォーカスしてみていきます。とはいえ、半導体部門だけ見ても他のメモリメーカーと比べて規模が非常に大きいです。

Samsungの2023年1-3月期の決算については、こちらのページで見ることができます。英語で書かれていますが、興味がある方はぜひ読んでみてください。

https://www.samsung.com/global/ir/

Samsungの事業内容

まずは、Samsungグループの事業内容についてみていきます。

事業構成

Samsungの事業構成は大きく4つに分かれています。

DX(Devixce Experience)

DS(Device Slutions)

SDC(Samsung Display Company)

Harman

DXはデバイス関連の事業でスマートフォンなどが含まれています。

DSは、半導体事業をまとめたものでメモリ・ファウンドリ・システムLSIがあります。

SDCは、ディスプレイ事業でスマートフォンのディスプレイやテレビなどが含まれます。

Harmanは、Samsungが買収したオーディオ機器関連の会社の事業ことを意味しています。

今回の記事で着目するのは、DS部門の業績です。

Samsung全社の業績としては、2023年1-3月期で売上高は63.75兆ウォン、営業利益は0.64兆ウォンとなっています。

1ウォン0.1円とざっくり換算すると、売上高が6兆円、営業利益が640億円程度です。

全体としてどんな構造になっているのか、各部門の売上と利益の比率を見ていきます。

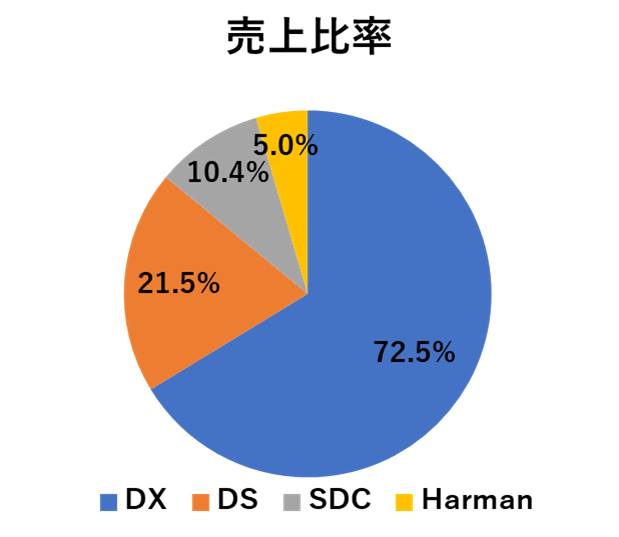

売上比率

まずは、4つの部門の売上高比率を見ていきます。

円グラフの中の数字は、全体の売上に対する割合です。

売上高としては、DXが7割近くあります。DSが2割程度となっています。

2023年1-3月期は、DX部門が圧倒的に売上が多い構成です。

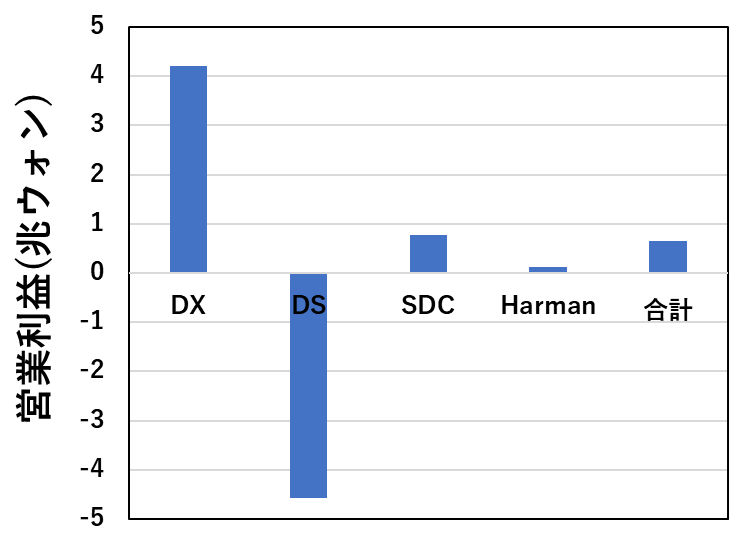

利益比率

売上高を見たので、利益も見てみます。本当は、各部門の利益を割合で示したかったんですが、DS部門が赤字だったので棒グラフにしました。

各部門別に利益をグラフにしています。

DS部門は利益がマイナスになっています。つまり、赤字になっているわけです。

4つの事業の利益を足すとギリギリプラスですが、DXの黒字をDSの赤字が相殺しているような構造になっています。

逆に言うと、DS部門が4兆ウォン近い赤字を出していても他の部門の黒字で埋め合わせられるだけ稼いでいることの方がすごいのかもしれません。

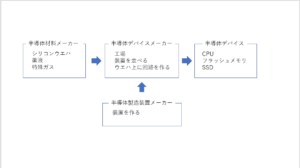

半導体部門の構造

Samsungの事業全体について、構造を大まかにみたので、DS部門(半導体部門)の構造についてみていきます。

Samsungは、他の半導体メモリメーカーと違ってメモリ以外の半導体も扱っています。

DS部門に含まれているのは、この3つです。

【DS部門の事業】

・システム LSI

・ファウンドリ

・メモリ

システムLSIは、先端ロジック半導体を作っています。TSMCやIntelが作っているような、スマホやPCに入っているCPUなどが主な製品です。

ファウンドリは、ファブレスのメーカーから製造を委託されて作る事業です。

事業としてはありますが、規模としては小さいです。

ファブレス・ファウンドリの違いについては、こちらの記事で詳しく解説しています。

メモリは、半導体メモリのことです。

半導体メモリの中でも、DRAMとNANDフラッシュメモリを作っています。

DRAMとNANDフラッシュメモリの違いは、こちらの記事で解説しています。

半導体部門の業績

半導体部門の構造がわかったので、業績を見ていきます。

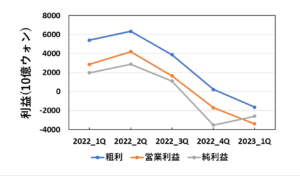

Samsungは、DS部門の売上と利益は公表していますが、粗利は公表されていません。

また、他の半導体メモリメーカーはメモリの中でもDRAMとNANDフラッシュの売上比率を公表しているんですが、SamsungはDRAMとNANDフラッシュの売上比率を公表していません。

つまり、DRAMとNANDフラッシュメモリの比率はSamsungの公表データからはわかりません。

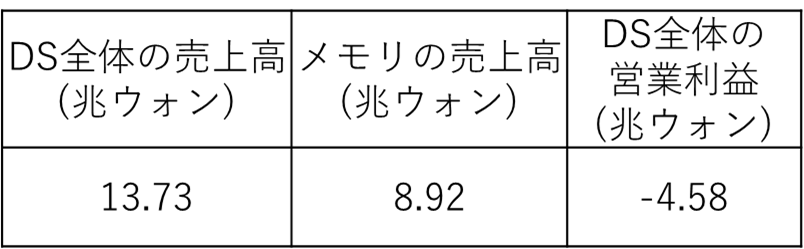

決算概要

DS部門の決算の概要はこのとおりです。

細かくみていきますが、DS部門はメモリの売上が急減しており大幅赤字となっています。

DS部門全体で、日本円換算で4000億円程度の赤字となっています。

売上高

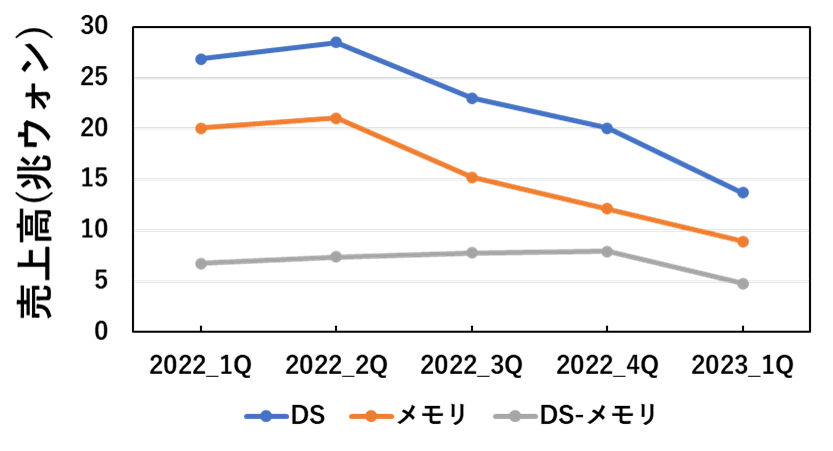

DS部門の売上高を、直近4四半期と比較していきます。

DS部門全体・メモリ事業の売上が公表されています。DS部門全体からメモリ事業の売上を引けば、残り(システムLSIとファウンドリ)の事業の売上が間接的に計算できます。

DS・メモリ・DS-メモリの売上をそれぞれグラフにしています。

DS部門全体としては、2022_2Qから急激に売上高が減少しています。

メモリ部門の売上が、かなりの勢いで落ちていてDS部門の売上が連動しています。

DS-メモリの売上は、それほど大きく変動していませんが2022_4Qから2023_1Qで減少しています。

DS部門全体と見ると、メモリもDS-メモリも売上が下がっています。

やはり、メモリの売上が急減しているのがDS部門の売上に直結していることがわかります。

1年前と比べて、売上が半減しているのはメモリ市場の厳しさを感じさせます。

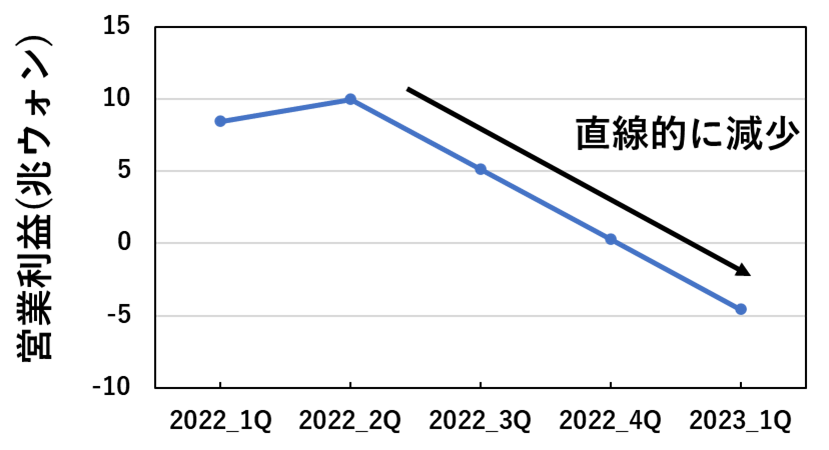

営業利益

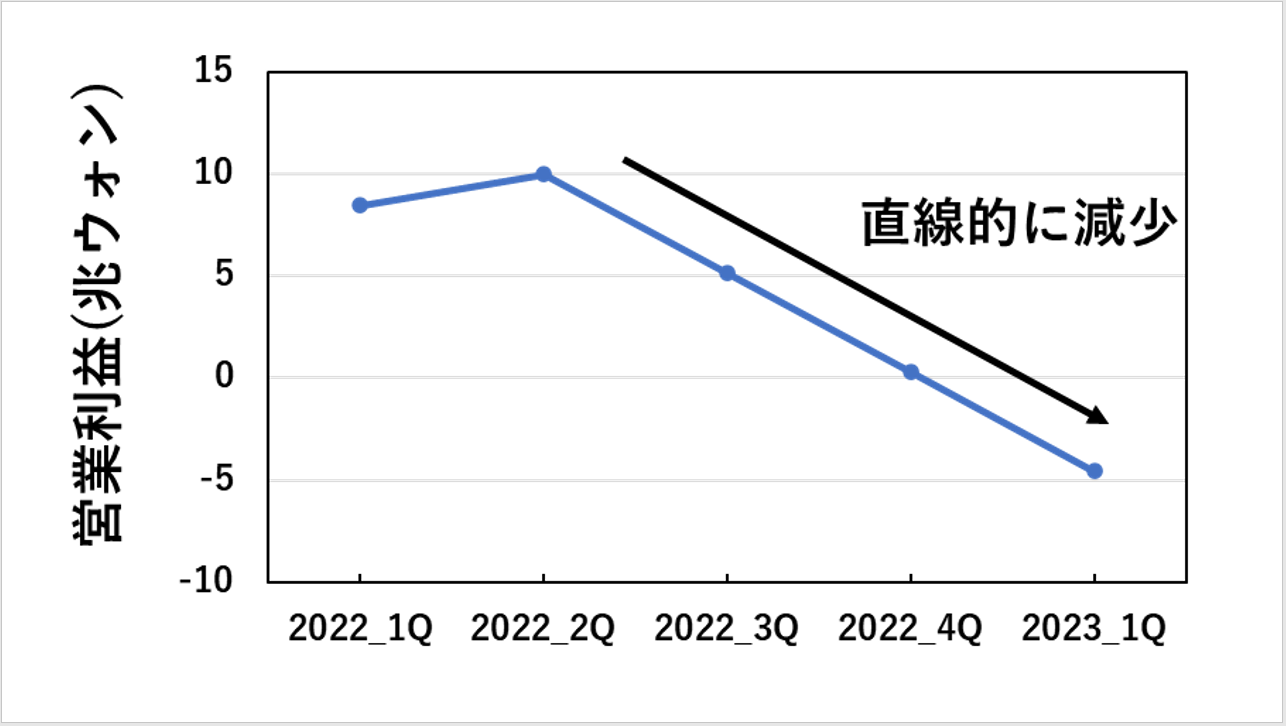

次に営業利益を見ていきます。営業利益に関しては、DS部門全体の数字です。

2022_2Qから直線的に営業利益が減少しています。2022_4Qはかろうじて黒字だったんですが、ついに2023_1Qでは赤字に転落してしまいました。

DS部門の赤字額は4.58兆ウォンなので、日本円換算すると4500億円程度の赤字になります。

3か月で4500億円の赤字は、その数字自体も大きいです。

私としては、数字自体よりも営業利益の下がり方がとても急なのが非常に気になります。

直近の半導体メモリメーカーの業績は、MicronとSK Hynixについてみましたがどのメーカーも大幅赤字となっています。

一番規模が大きいのがSamsungだったので、赤字であろうことは予測していました。

ただ、各社の営業利益が直線的に減少しているので、今後回復するのだろうかと感じてしまいます。

MicronとSK Hynixの直近決算については、こちらの記事で解説しています。

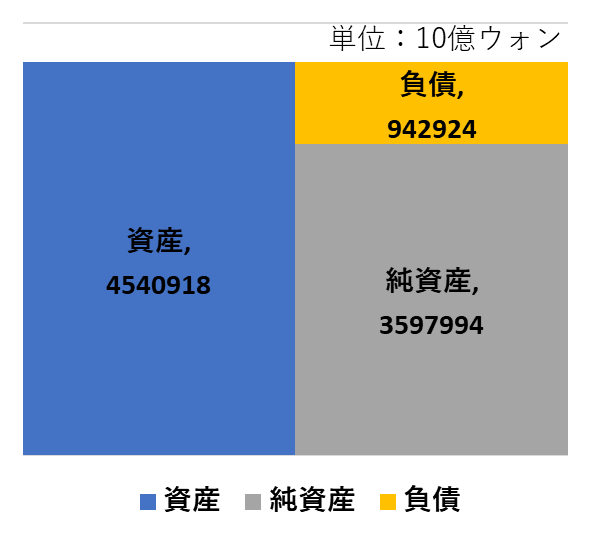

財務体質

2023年1-3月期の関しては、DS部門は大幅赤字であることは先ほど解説しました。

赤字が巨額であっても、会社自体に体力があれば持ちこたえることができます。

そこで、Samsungの財務体質を見るために貸借対照表を見ていきます。

貸借対照表は決算書類になります。決算書を読んだことが無い方は、読み方についてこちらの記事で解説しているので読んでみてください。

貸借対照表

Samsungの貸借対照表(2023/3/31時点)は、DS部門だけではなく全社の貸借対照表となっています。

流動資産・固定資産と流動負債・固定負債がはっきり分かれていなかったので、資産と負債という形でざっくり図にしています。

ちゃんと図にすると、Samsungの財務体質が非常に良いことがわかります。

製造業なので、工場・建物・製造装置などの固定資産が増えがちですが、その割に負債が少ないです。

同じ半導体メモリメーカーであるSK Hynixの貸借対照表を比較のために見てみます。

負債の割合が、SK Hynixと比べるとSamsungは少ないことがわかります。

単純に負債が少なければいいというわけではないですが、メモリ業界の市況が悪く赤字決算の状況であれば、負債が少ない方が経営が厳しくなるリスクは低いです。

Samsungは、半導体メモリに関わらずスマートフォンでも強い会社ですが、財務諸表を見ると財務内容も非常に良いことがよくわかります。

メモリ市場はまだ厳しい

Samsungの2023年1-3月期の決算を見てきました。

DS部門の中でも、半導体メモリの市況の厳しさが目立った結果です。

DRAM・NANDフラッシュメモリの両方でシェアNo1を誇るSamsungでさえ、赤字になるほど市場が落ち込んでいることがよくわかります。

Micron・SK Hynix・Samsungの3社とも、半導体メモリの売上高が2022_2Qから直線的に減少しています。

これは、メモリ市場全体の市況がかなり落ち込んでいて回復していないことがうかがえます。

今後、市場が回復するのを各社が待っている状況だと思いますが、あと1年この市況が続くと競争から脱落する会社が出てきてもおかしくないほどの厳しさに感じます。

Samsungの予測としては、2023年の中盤に向けて市況は回復する見立てのようです。

実際どこまで回復するのかはわかりませんが、早めに市況が回復しないと各社の体力勝負のチキンレースが続くことになるでしょう。

とはいえ、Samsungは半導体メモリ業界の会社の中で圧倒的な規模を誇っており、チキンレースになったとしても必ず他社の方が先に脱落すると考えられます。仮にチキンレースが長引いても、半導体メモリメーカー同士の競争でSamsungが負けることはほぼ無いので、市況が回復するのを待つというのも戦略の1つになるのかもしれません。

まとめ

この記事では、2023年1-3月期のSamsungの半導体部門の業績について解説しました。

半導体部門は、半導体メモリの市況が落ち込んだ影響を受けて、大幅赤字となっています。

半導体メモリの市況が回復するまで厳しい状況は続くと考えられますが、Samsungが半導体メモリメーカー同士の競争で負けることはほぼ無いので、立ち位置としては一番有利でしょう。

ここまで読んでくださって、ありがとうございました。

半導体業界に興味がある方や、半導体業界に転職してみたい方には、こちら記事もおすすめです。

このブログでは、半導体に関連した記事を他にも書いています。ホームはこちらから飛べるので、興味がある方は他の記事も読んでみてください。

コメント