みなさんこんにちは、このブログを書いている東急三崎口です。

この記事では、2023/10/26に発表されたSK Hynixの2023年7-9月期の決算を解説します。

結論だけ言うと、SK Hynixの業績は回復傾向にあり、特にDRAMの回復が顕著です。一方、NANDフラッシュは底は打ったように見えますが、現状回復というレベルまで達しているわけでは無いようです。

先期(2023年4-6月期)の決算については、こちらの記事で解説しています。

2023年7-9月期決算概要

まずは、2023年7-9月期のSK Hynixの決算概要を見ていきます。

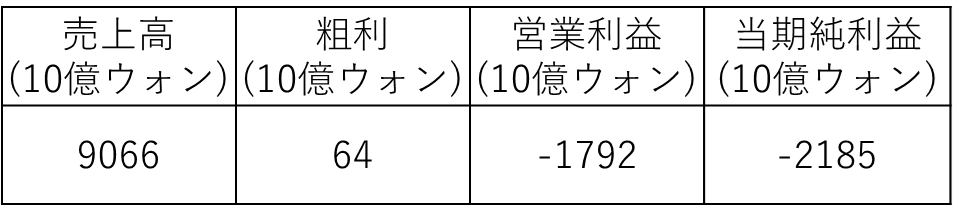

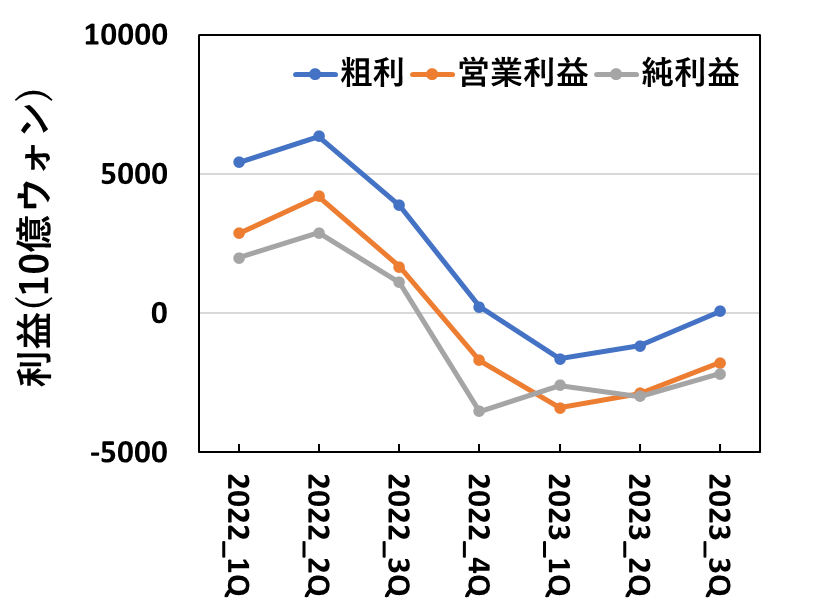

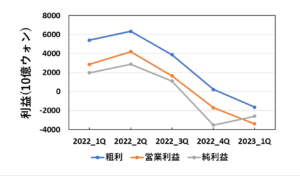

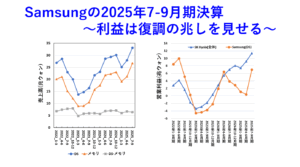

売上高・粗利・営業利益・当期純利益を見ると、このようになっていました。

ポイントは、粗利がプラスに転換したことです。営業利益と当期純利益は依然としてマイナス(赤字)ですが、先期まで粗利すら赤字だったことを考えると、半導体メモリの市況が回復していることがよくわかります。

売上と利益の推移

次に、売上と利益の推移を見てみましょう。

売上高

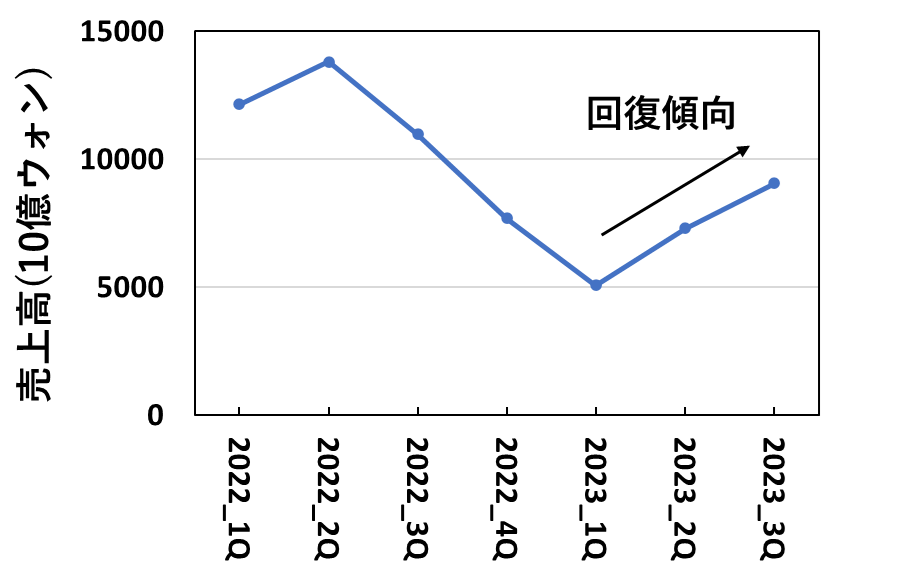

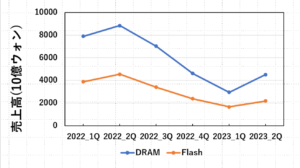

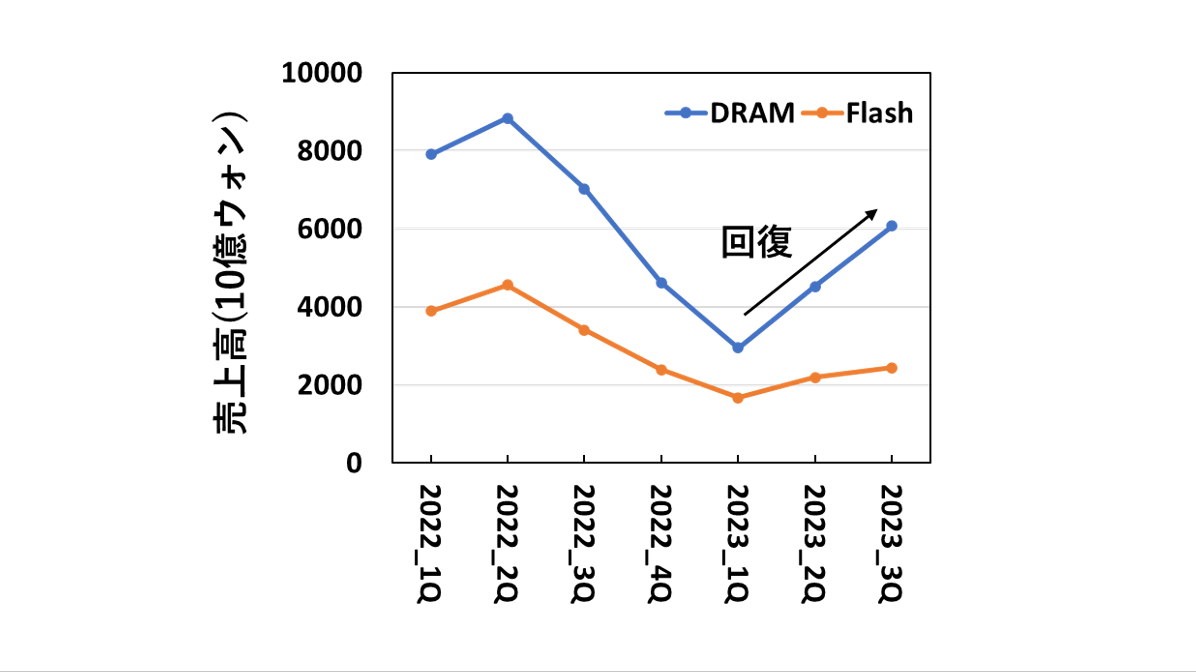

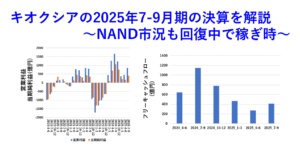

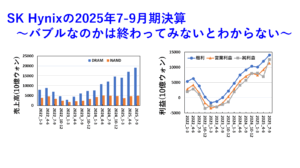

SK Hynixの売上高の推移を図にすると、このようになっています。

ここ、1年半くらいの売上高の推移を見ていますが、2023年1Qを谷底にしてV字になっています。

2022年後半から、半導体メモリ市況は急激に悪化しました。2023年1Qまで直線的に売上高が減少して、この時期は半導体メモリ各社が赤字を出している状況でした。しかし、2023年2Qは売上高が回復しています。

そして、2023年3Qである7-9月期は売上高が順調に回復して、最悪の状況は脱したように見えます。とはいえ、粗利がプラスに転換しただけなので、利益という面ではさらなる売上高の回復が必要です。ただ、このようなV字回復を見るとこのまま半導体メモリ市況が悪化しなければ、2022年に業績悪化がした時より前の水準に戻っても不思議ではありません。

半導体メモリ市況は、世界経済全体の影響を受けるので、世界的な不況が起これば話は別ですが、このままいけば市況が回復していくと読むのが、自然な流れだと思います。

さて、SK Hynixは半導体メモリの中でも、DRAMとNANDフラッシュメモリを作っています。SK HynixはDRAMとNANDフラッシュメモリの売上高比率も決算資料の中で公表しています。(同業他社では公表してない会社もあります。)

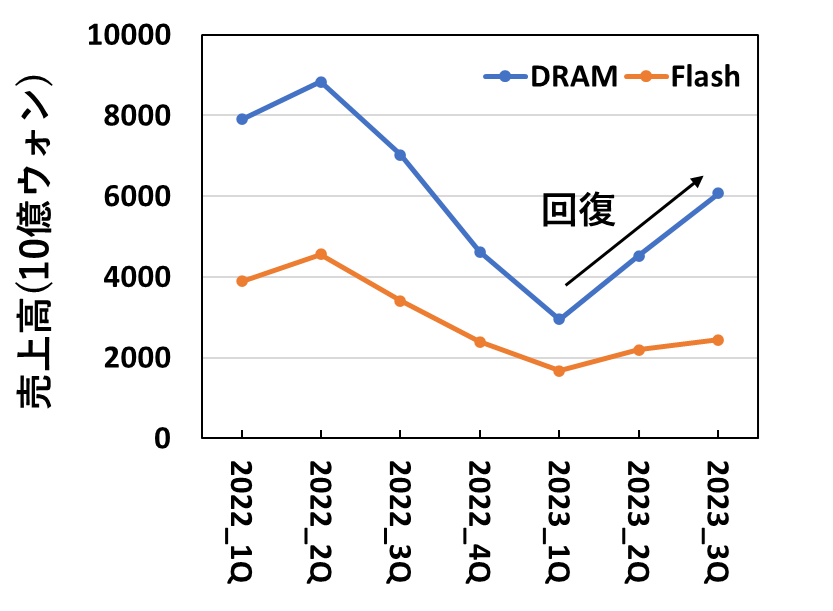

DRAMとNANDフラッシュメモリは、どちらも半導体メモリですが用途が違うので、需要の伸びに違いが出ます。そこで、SK HynixのDRAMとNANDフラッシュメモリのそれぞれの売上を図にするとこのようになります。

まず、注目したいのがDRAMの売上高です。DRAMの売上高は、全体の売上高と連動する形でV字を描いています。SK HynixのDRAMとNANDフラッシュの売上高比率は1:2くらいなので、DRAMの売上回復を受けて全体の売上もV字回復しています。

一方、NANDフラッシュメモリは売上が回復している傾向はありますが、DRAMと比べて伸びがあまり見えません。この差を見ると、DRAMの需要は回復していますが、NANDの需要はそれほど回復していないことがよくわかります。

つまり、SK Hynixの業績回復はDRAMの市況回復による影響が大きいわけです。

粗利・営業利益・当期純利益

粗利・営業利益・当期純利益についても、見ていきます。

こちらも、2022年後半からの急激なメモリ市況の悪化から、回復しつつあるのが見て取れます。粗利は、2四半期ぶりにプラスに転じました。この調子で、メモリ市況が回復していけば、来期(2023年10-12月期)には黒字転換も見えてきます。

営業利益・当期純利益は4四半期連続で赤字なので油断はできませんが、最悪の状況は乗り切ったように見えます。

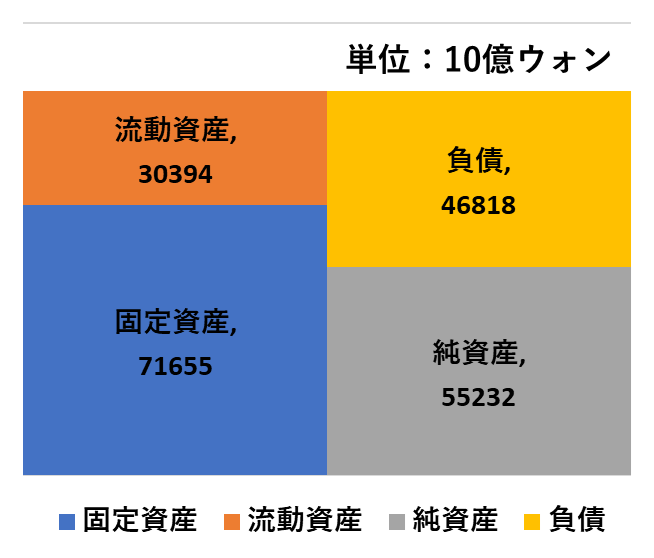

貸借対照表から財務を見る

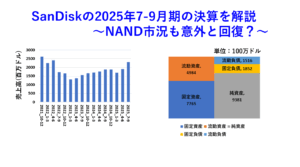

2023年7-9月期の、貸借対照表も見てみましょう。図にするとこのようになります。

わかりやすさを重視しているので、細かい分類は省いていますが直近4四半期が赤字だったせいで、負債が増えています。

自己資本比率を計算すると、54.1%となっていました。半導体メモリ業界は、自己資本比率が高い会社が多いので、SK Hynixは相対的に見ると借金が多いです。(同業他社のSamsungとMicronの自己資本比率が高すぎるのかもしれません。SK Hynixも、キオクシアやWestern Digitalよりは自己資本比率は高いです。)

半導体メモリ業界は、儲かるときはトコトン儲かって、赤字の時は巨額赤字を出してしまう業界構造を持っているので、巨額赤字を出してしまうとき(例えば、2022年後半からの急激な市況悪化時)に耐えられているのであれば、経営に行き詰まることはないと考えられます。

売上高のトレンド見ても、これから半導体メモリ市況(特にDRAM)は回復が見込めるので、ここからは利益を計上できるようになるはずです。

DRAMとNANDではトレンドが異なる

他社より1か月早く出る、Micronの決算の時はあまり感じませんでしたが、DRAM市況は回復基調にあることは間違いないようです。(Micronの決算をこちらの記事で解説しています。)

DRAM市況が回復している一方で、NANDフラッシュメモリはDRAMほど市況が回復していません。

DRAMの売上の方が多いSK Hynixからすると、NANDフラッシュが足を引っ張っているような形になっているはずです。そうすると、NANDフラッシュよりもDRAMの方に力を入れるのは自然な流れです。

SK Hynixの決算発表資料にも、力の入れようの差がよく見えています。

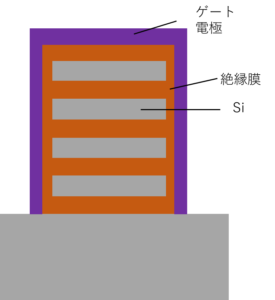

DRAMに関しては、DDR5・LPDDR5・HBMなどに力を入れていくのがよく見て取れるんですが、NANDフラッシュに関してはさらっと176層品の歩留まりが上がってきていることと、238層品の歩留まりを上げる段階にあると書いてあるだけでした。

実際問題、AIでGPUなどの需要が増えた時に、GPUは帯域幅の広いメモリが必要になるようなので、HBMの需要はおそらく増えるのは間違いないんでしょう。しかし、NANDフラッシュはGPUの需要が増えたとしても、直接的な恩恵はあまり受けないんだと思います。

もちろん、モバイル向け(端的に言うとスマホですね)の需要が増えたり、データセンタの増設があれば、NANDフラッシュメモリの需要は増えるんでしょうが、足元の状況を見ると劇的な需要の増加までは至っていないように感じます。

スマホの需要を考えても、最近スマホを買い替える頻度が減っているでしょうから、モバイル向けの需要が増えるのは、個人的にはあまり期待できないような気がしています。実際、スマホの容量で1TBとか2TBを載せるのも技術的には可能なんでしょうが、そこまで必要としてないのが現状のような気がします。

今回は、SK Hynixの決算を見ていますが、NANDフラッシュメモリの市況はそれほど回復していないのが見て取れるので、NAND専業メーカーであるキオクシアとWestern Digitalの業績はそれほど改善していないであろうことは、容易に想像できます。詳しいことは、今後の各社の業績発表を待ちます。

ただ、こういう時にDRAMとNANDをやっている会社と、NAND専業メーカーの差が顕著に出るんだと思います。NANDの市況回復が遅れている時に、DRAMの市況が回復してDRAMをやっている会社は先に利益を確保していくと思うと、DRAMとNANDをやっている会社と、NAND専業メーカーの差は開くばかりですね。

SK Hynixの今後の展望

最後に、SK Hynixの今後の展望を考えていきます。

SK Hynixとしては、DRAMの需要(特にバンド帯域の広い製品)を取りこんで、利益を確保していくことが主眼になると考えられます。NANDフラッシュメモリに関しても、300層レベルの製品をリリース予定ですから、同業他社に先んじて技術開発を進めていく方向性であることは間違いないでしょう。

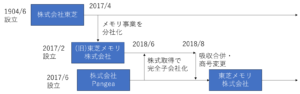

SK Hynixが抱えている問題としては、Intelから買収した大連工場とキオクシアへの出資があります。

Intelから買収した大連工場は、中国にあるので先端品への投資が厳しい状況にあります。Intelは、NANDフラッシュメモリを最後までフローティングゲートで作っていた(他社は基本的にチャージトラップでした)ので、作っていた製品のプロセスなども違うでしょう。かつ先端品を作るための投資が厳しい状況なのを考えると、買収に費やした費用を回収できるのか怪しいかもしれません。

キオクシアへの投資に関しては、トータル約4000億円を出資しているのにもかかわらず、キオクシアはWestern Digitalとの経営統合を考えています。2社が経営統合してしまうと、NANDフラッシュメモリでSK Hynixのシェアを超える会社が誕生してしまうわけで、自社への脅威となりえます。とはいえ、経営統合が実現するには中国の独禁法審査が一番のハードルとなるでしょうから、話がすんなりいくわけではないですが。

キオクシアとWestern Digitalの経営統合については、いくつか記事を書いているので興味がある方は読んでみてください。SK Hynixも結構深くかかわっています。

SK Hynixとしては、自社の強みであるDRAMで利益を上げつつ、大連工場とキオクシアへの出資に上手く対応していくことが今後求められると考えています。

まとめ

この記事では、2023/10/26に発表されたSK Hynixの2023年7-9月期の決算を解説しました。

DRAMの市況回復傾向がはっきりとわかる決算でした。今後も半導体メモリ市況が回復していけば、SK Hynixも赤字から脱却できるのではないかと考えられます。

SK Hynixの決算について解説した記事は他にもあるので、興味がある方は読んでみてください。

このブログでは、半導体に関する記事を他にも書いています。半導体メモリ業界が中心ですが、興味がある記事があれば読んでみてください。

この記事はここまでです。最後まで読んでくださってありがとうございました。

コメント